ประเด็นเด่นในตลาดตราสารหนี้

การเคลื่อนไหวของอัตราผลตอบแทนพันธบัตรสหรัฐและพันธบัตรรัฐบาลไทยในช่วงที่ผ่านมา ยังคงเคลื่อนไหวตามปัจจัยหลักที่เข้ามาเกี่ยวข้อง ได้แก่

- ความกังวลถึงการชะลอตัวของเศรษฐกิจ

- สงครามการค้าระหว่างสหรัฐกับจีน

- ท่าทีผ่อนคลายของธนาคารกลางหลักทั่วโลก

ความกังวลถึงการชะลอตัวของเศรษฐกิจโลกยังเป็นปัจจัยหลักที่ส่งผลต่อการเคลื่อนไหวของอัตราผลตอบแทนพันธบัตรสหรัฐ และรัฐบาลไทย หลังจากในช่วงเดือน เม.ย. IMF ได้ออกมาปรับลดคาดการณ์การขยายตัวของเศรษฐกิจโลกปีนี้ลงสู่ระดับ 3.3% จากเดิมที่ 3.5% โดยได้ระบุผลกระทบหลักมาจากความขัดแย้งทางการค้าระหว่างสหรัฐและประเทศคู่ค้า รวมทั้งการคุมเข้มนโยบายการเงินของธนาคารกลางสหรัฐ (เฟด)

ทั้งนี้ประเด็นเรื่องสงครามการค้าระหว่างสหรัฐกับจีนนั้นมีท่าทีผ่อนคลายลงในช่วงเดือน เม.ย. โดยมีทิศทางว่าทั้งสองฝ่ายจะสามารถบรรลุ

ข้อตกลงทางการค้าได้ แต่ประเด็นดังกล่าวกลับมาตึงเครียดขึ้นอีกครั้งในเดือน พ.ค. หลังจากประธานาธิบดีทรัมป์ขู่ว่าอาจขึ้นภาษีสินค้า

นำเข้าจากจีนมูลค่า 2 แสนล้านดอลลาร์สหรัฐจาก 10% เป็น 25% ซึ่งหากเกิดขึ้นจริงก็จะส่งผลต่อการขยายตัวของเศรษฐกิจโลก และภาคการส่งออกของไทยได้

ทางด้านนโยบายการเงินของประเทศหลัก พบว่า ไปในทิศทางผ่อนคลายมากขึ้น อาทิ คณะกรรมการนโยบายการเงิน (FOMC) มีมติเป็นเอกฉันท์ (10-0) คงอัตราดอกเบี้ยนโยบายที่ 2.25-2.50% ตามที่คาด โดยระบุว่าพัฒนาการของเศรษฐกิจโลกและตลาดการเงินที่ยังไม่แน่นอน ประกอบกับ

แรงกดดันเงินเฟ้อที่อ่อนแอ ทำให้ Fed จะยังอดทนรอประเมินสถานการณ์ในระยะข้างหน้า ก่อนที่จะตัดสินใจปรับเปลี่ยนอัตราดอกเบี้ยนโยบายอีกครั้ง

นอกจากนี้มีสัญญาณจาก Fed ที่บ่งชี้ว่า การลดดอกเบี้ยอาจจะไม่มีความจำเป็น ส่วนธนาคารกลางยุโรป (ECB) ได้คงนโยบายการเงินคงเดิม และ

ได้ย้ำว่าอัตราดอกเบี้ยนโยบาย (Refinancing rate ที่ 0.0% และ Deposit facility rate ที่ -0.4%) จะคงอยู่ที่ระดับต่ำนี้ยาวไปจนถึงสิ้นปีนี้เป็นอย่างน้อย และจะซื้อคืนพันธบัตรที่ครบกำหนดอายุ (Reinvest) ต่อไปจนกว่าอัตราดอกเบี้ยจะถูกปรับเพิ่มขึ้นเป็นอย่างน้อย และธนาคารกลางญี่ปุ่น (BoJ) ได้คงนโยบายการเงินคงเดิม และระบุว่าจะคงดอกเบี้ยไว้ที่ระดับต่ำจนถึงกลางปี 2020 เป็นอย่างน้อย ซึ่งสะท้อนถึงนโยบายการเงินที่จะยังผ่อนคลายต่อไปเพื่อหนุนเงินเฟ้อ

ส่วนผลการประชุมคณะกรรมการนโยบายการเงิน (กนง.) เมื่อวันที่ 8 พ.ค. มีมติเอกฉันท์คงอัตราดอกเบี้ยนโยบายไว้ที่ 1.75% ต่อปี เพื่อรอ

ประเมินผลกระทบให้ชัดเจนขึ้น เนื่องจากมีปัจจัยเสี่ยงต่อเสถียรภาพระบบการเงินที่ต้องติดตามอย่างต่อเนื่อง หลังมองเศรษฐกิจไทยมีแนวโน้มขยายตัวต่ำกว่าที่คาดการณ์ไว้ โดยได้ส่งสัญญาณว่าอาจมีการปรับลดคาดการณ์เศรษฐกิจไทยลงอีกในรอบการทบทวนครั้งถัดไป เนื่องจากการส่งออกสินค้าและการลงทุนที่ชะลอกว่าที่เคยประเมินไว้ มีสัญญาณการชะลอลงของการจ้างงานในภาคการก่อสร้างและภาคการผลิตเพื่อการส่งออกด้วย นอกจากนี้ความไม่แน่นอนในต่างประเทศยังคงสูง

มุมมองในตลาดตราสารหนี้

แนวโน้มตราสารหนี้ไทยยังต้องติดตามปัจจัยทั้งภายในประเทศและต่างประเทศอย่างต่อเนื่อง แม้ธนาคารกลางหลายแห่งได้ออกมาแสดงท่าทีผ่อนคลายมากขึ้นแล้วก็ตาม เพราะยังมีความไม่แน่นอนอีกหลายอย่าง ไม่ว่าจะเป็นราคาน้ำมันที่เพิ่มสูงขึ้น ผลการเจรจาการค้าระหว่างสหรัฐฯ และจีน

สรุปความเคลื่อนไหวค่าเงินบาท USD/THB

ค่าเงินบาทในตลาดอัตราแลกเปลี่ยน ณ สิ้นเดือน เม.ย. 2019 ปิดที่ระดับ 31.93 บาทต่อดอลลาร์สหรัฐ แข็งค่าจากต้นปี 1.95% ซึ่งแข็งค่าเป็น

อันดับสองในภูมิภาคเอเชีย โดยมีค่าเงินหยวน แข็งค่ามากที่สุดที่ 2.13% ขณะที่ค่าเงินวอน อ่อนค่ามากที่สุดที่ -4.47% ทั้งนี้ การแข็งค่าของค่าเงินบาทเป็นไปในทิศทางเดียวกับค่าเงินในภูมิภาค แต่ได้ชะลอการแข็งค่าลงเมื่อเทียบกับในช่วงต้นปี โดยปัจจัยหลักที่ส่งผลต่อการเคลื่อนไหวของค่าเงินในช่วงที่ผ่านมา ได้แก่

(+) ภาคเศรษฐกิจต่างประเทศของไทยที่แข็งแกร่ง ทั้งการเกินดุลบัญชีเดินสะพัดอย่างต่อเนื่อง และระดับเงินทุนสำรองของไทยที่มีอยู่สูง

(+) รายรับจากนักท่องเที่ยวต่างชาติในฤดูกาลท่องเที่ยวของไทย

(+) ความชัดเจนทางการเมืองไทย หลังมีการกำหนดวันเลือกตั้ง

(+) แนวโน้มการขึ้นอัตราดอกเบี้ยของธนาคารกลางสหรัฐ (เฟด) ในอัตราที่ชะลอลง

(-) ความกังวลถึงการชะลอตัวของเศรษฐกิจโลก

(-) การอ่อนค่าของเงินยูโร จากข้อมูลการขยายตัวทางเศรษฐกิจที่อ่อนแอ

(-) ความไม่แน่นอนของการเจรจาการค้าระหว่างสหรัฐและจีน

(-) ฤดูกาลจ่ายเงินปันผลของบริษัทจดทะเบียนไทย

หมายเหตุ: (+) ส่งผลให้เงิน THB แข็งค่า/ (-) ส่งผลให้เงิน THB อ่อนค่า

มุมมองด้านอัตราดอกเบี้ยนโยบาย

กองทุนบัวหลวงยังคาดว่า คณะกรรมการนโยบายการเงินจะยังไม่มีการปรับขึ้นอัตราดอกเบี้ยนโยบายในช่วงครึ่งแรกของปี 2019 เนื่องจากแรงกดดันด้านเงินเฟ้อยังอยู่ในระดับต่ำ และความเสี่ยงที่เพิ่มขึ้นจากปัจจัยภายนอกประเทศทั้งเรื่องปัญหาการค้าระหว่างสหรัฐและจีน และเศรษฐกิจโลกที่ชะลอตัว

Market Update: BFIXED

กลยุทธ์ในการบริหารกองทุน: กองทุนมีกลยุทธ์การลงทุนมุ่งหวังผลตอบแทนในระยะสั้นถึงปานกลางสูงกว่าดัชนีชี้วัด (Active Management) โดยเน้นการลงทุนในตราสารหนี้ภาครัฐ และเอกชนที่ให้ผลตอบแทนเหมาะสมสอดคล้องกับความเสี่ยง

- ช่วงหนึ่งเดือนที่ผ่านมา (เม.ย. 2019) อัตราผลตอบแทนพันธบัตรปรับเพิ่มขึ้นทุกช่วงอายุคงเหลือ โดยในช่วงอายุคงเหลือไม่เกิน 10 ปี ปรับ

เพิ่มขึ้นประมาณ 2-5 basis point ส่วนช่วงอายุคงเหลือตั้งแต่ 10 ปีขึ้นไปปรับเพิ่มขึ้นประมาณ 4-10 basis point - ราคา NAV กองทุน BFIXED ได้เพิ่มขึ้นจาก 12.1525 บาทต่อหน่วย (29 มี.ค. 2019) เป็น 12.1720 บาทต่อหน่วย (30 เม.ย. 2019)

- ทั้งนี้ ทีมจัดการลงทุนประมาณการว่า ผลตอบแทนในอนาคตก่อนหักค่าใช้จ่ายกองทุน (ในอีก 2 เดือนข้างหน้า) น่าจะอยู่ราว 1.89 – 2.20% ต่อปี โดยมีอัตราผลตอบแทนปัจจุบัน (Current yield / Running yield) ก่อนหักค่าใช้จ่ายกองทุน BFIXED อยู่ที่ 2.05%

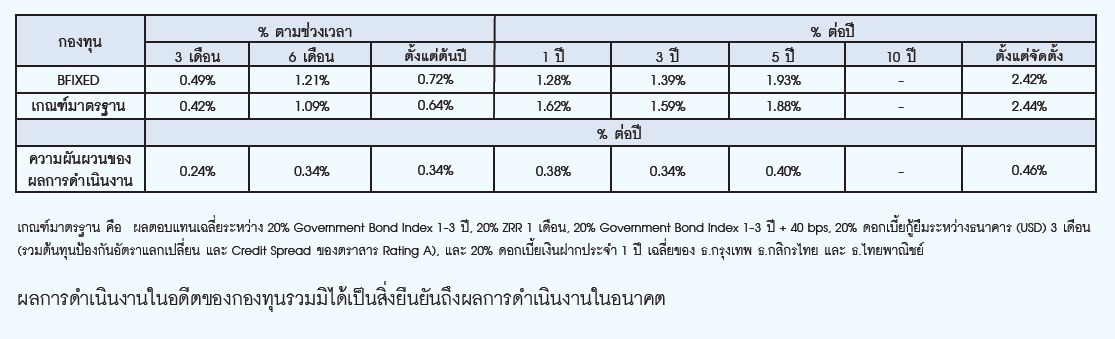

ผลการดำเนินงาน (ข้อมูล ณ 30 เม.ย. 2019)

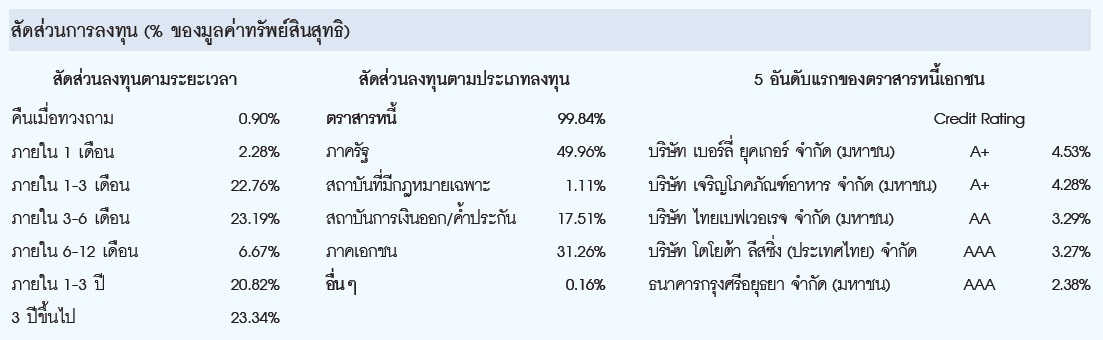

สัดส่วนการลงทุน (% ของมูลค่าทรัพย์สิน ข้อมูล ณ 30 เม.ย. 2019)