BF Economic Research

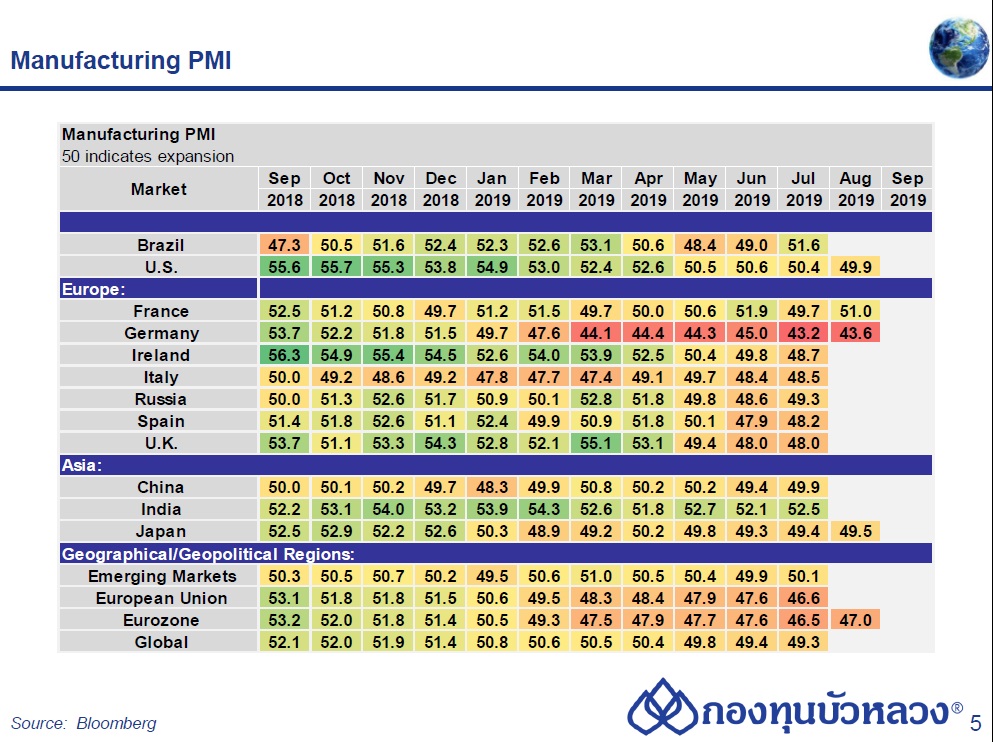

ดัชนีผู้จัดการฝ่ายจัดซื้อภาคการผลิตอย่างเป็นทางการ (Final Manufacturing PMI) เดือน ก.ค. ของประเทศส่วนใหญ่ ปรับตัวลดลงต่อเนื่องโดยเฉพาะสหรัฐฯ และยูโรโซนที่ดัชนีอยู่ในระดับต่ำสุดในรอบเกือบ 7 ปี ขณะที่ดัชนีของจีนและญี่ปุ่นฟื้นตัวขึ้นเล็กน้อยแต่ยังคงหดตัว (ต่ำกว่า 50 จุด)

ดัชนี Global Manufacturing PMI ปรับตัวลดลง -0.1 จุด เป็น 49.3 จุด อยู่ในเกณฑ์หดตัว (ต่ำกว่า 50 จุด) ต่อเนื่องเป็นเดือนที่ 3 และนับเป็นระดับต่ำสุดนับตั้งแต่เดือน ต.ค. 2012 จากผลผลิตและยอดคำสั่งซื้อที่อ่อนแอ ท่ามกลางอุปสงค์โลกที่ชะลอและความไม่แน่นอนของสงครามการค้า

สหรัฐฯ: ดัชนีโดย ISM ปรับตัวลดลง -0.5 จุด เป็น 51.2 จุด ระดับต่ำสุดนับตั้งแต่เดือน ส.ค. 2016 โดยผลผลิต (-3.3, 50.8 จุด) และการจ้างงาน (-2.8, 51.7 จุด) ปรับลดลงมาก ขณะที่ยอดคำสั่งซื้อใหม่ (+0.8, 50.8 จุด) ฟื้นตัวขึ้น , จาก backlog, inv, exports order and imports

ยูโรโซน: ดัชนีปรับตัวลดลง -1.1 จุด เป็น 46.5 จุด อยู่ในเกณฑ์หดตัวต่อเนื่องเป็นเดือนที่ 6 และนับเป็นระดับต่ำสุดนับตั้งแต่เดือน ธ.ค. 2012 จากการลดลงของผลผลิตและยอดคำสั่งซื้อเป็นสำคัญซึ่งอยู่ในระดับต่ำสุดนับตั้งแต่เดือน ธ.ค. 2012 เช่นเดียวกัน โดยดัชนีปรับลดลงมากจากเยอรมนี (-1.8, 43.2 จุด) ที่ปรับตัวลดลงและอยู่ในเกณฑ์หดตัวอย่างต่อเนื่องต่ำสุดในรอบ 7 ปีเป็นหลัก ขณะที่ดัชนีของฝรั่งเศส (49.7 จุด), อิตาลี (48.5 จุด) และสเปน (48.2 จุด) อยู่ในเกณฑ์หดตัวเช่นเดียวกัน มองไปข้างหน้า ภาคการผลิตยังไม่มีแนวโน้มที่จะฟื้นตัวขึ้นในระยะใกล้นี้ ท่ามกลางความเสี่ยงจากอุปสงค์โลกที่ชะลอ สงครามการค้า อุตสาหกรรมรถยนต์ที่อ่อนแอและ Brexit

อังกฤษ: ดัชนีทรงตัวที่ 48.0 จุด เท่ากับเดือนก่อน ซึ่งนับเป็นระดับต่ำสุดนับตั้งแต่เดือน ก.พ. 2013

จีน: ดัชนีโดย Caixin ฟื้นตัวขึ้น +0.5 จุด เป็น 49.9 จุด โดยในรายงานระบุผลผลิตไม่เปลี่ยนแปลงจากเดิมมากนัก ขณะที่ยอดคำสั่งซื้อใหม่ฟื้นตัวขึ้น อย่างไรก็ดี ในเดือน ส.ค.คาดว่าดัชนีจะยังคงอยู่ในเกณฑ์หดตัวท่ามกลางความตึงเครียดทางการค้ากับสหรัฐฯ ที่เพิ่มขึ้น หลังสหรัฐฯ ประกาศขึ้นภาษีนำเข้าสินค้าจีนเพิ่มเติม ในรายองค์ประกอบที่ต่ำ 50 คล้ายกับสหรัฐฯ เช่น new order, export order, backog

ญี่ปุ่น: ดัชนีฟื้นตัวขึ้นเล็กน้อย +0.1 จุด เป็น 49.4 จุด โดยยอดคำสั่งซื้อทั้งภายในและภายนอกประเทศปรับตัวลดลงท่ามกลางอุปสงค์โลกที่ชะลอลงอย่างต่อเนื่อง ขณะที่อุปสงค์ในประเทศได้รับแรงกดดันจากความไม่แน่นอนของเศรษฐกิจ

ตลาดเกิดใหม่ (EM): ดัชนีฟื้นตัวขึ้นเล็กน้อย +0.2 จุด เป็น 50.1 จุด กลับมาอยู่ในเกณฑ์ขยายตัวอีกครั้ง โดยดัชนีของอินเดียปรับตัวเพิ่มขึ้น (+0.4, 52.5 จุด) ขณะที่ดัชนีของไต้หวัน (48.1 จุด) เกาหลีใต้ (47.3 จุด) และบราซิล (49.9 จุด) ต่างอยู่ในเกณฑ์หดตัว

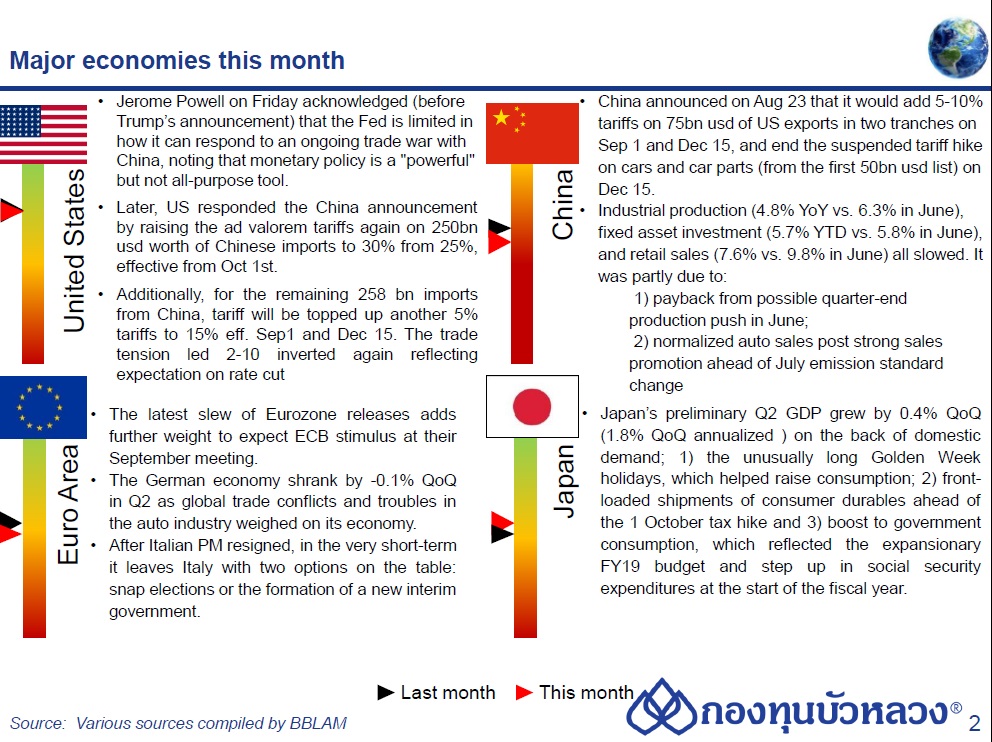

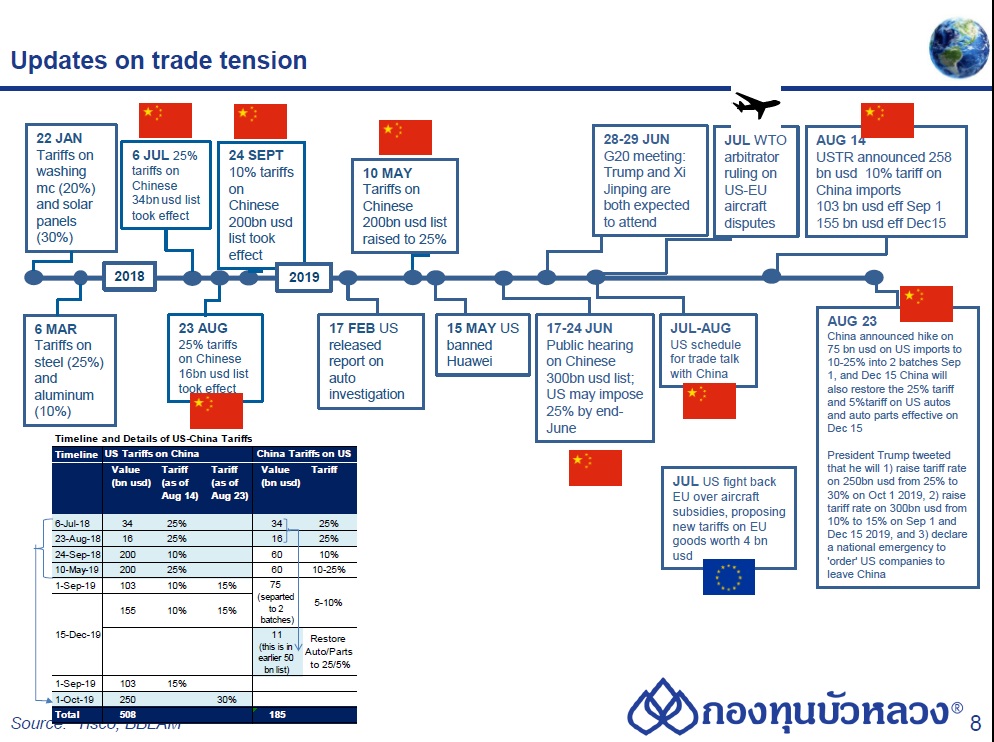

เมื่อวันศุกร์ที่ 23 ส.ค. ผ่านมา รัฐบาลจีนประกาศจะปรับขึ้นภาษีนำเข้าเพิ่มเติมอีก 5-10% กับสินค้าสหรัฐฯ กว่า 5,000 รายการมูลค่ารวม US$75bn ซึ่งรวมถึงถั่วเหลือง รถยนต์ และน้ำมันดิบ เพื่อตอบโต้ที่สหรัฐฯ จะปรับขึ้นภาษีนำเข้าสินค้าจีนเพิ่มเติม 10% กับสินค้าในกลุ่มสุดท้าย (มูลค่าราว US$ 300bn) โดยการปรับขึ้นภาษีนำเข้าของจีนนั้นจะแบ่งเป็น 2 รอบเช่นเดียวกับของสหรัฐฯ

กล่าวคือ รอบแรกวันที่ 1 ก.ย. รัฐบาลจีนจะปรับขึ้นภาษีนำเข้าที่อัตรา 5% กับถั่วเหลืองและน้ำมันดิบ และปรับขึ้นที่อัตรา 10% กับเนื้อหมู ไก่ เนื้อวัว สินค้าเกษตรอื่นๆ และเครื่องจักรกลและอุปกรณ์ และรอบสองวันที่ 15 ธ.ค. จะปรับขึ้นภาษีนำเข้าที่อัตรา 5% กับอุปกรณ์ที่เกี่ยวข้องกับการมองเห็นและชิ้นส่วนยานยนต์ และปรับขึ้นที่อัตรา 10% กับข้าวสาลี ข้าวฟ่าง ผ้าฝ้าย และรถยนต์ นอกจากนี้ รัฐบาลจะปรับภาษีนำเข้ารถยนต์ขึ้น 25% (ที่ได้ระงับไปเมื่อปลายปีที่แล้ว) ซึ่งจะส่งผลให้ภาษีนำเข้ารถยนต์จากสหรัฐฯ อาจสูงถึง 50%

หลังจากนั้นในวันเสาร์ ปธน. Donald Trump ประกาศจะตอบโต้จีนด้วยการเพิ่มอัตราภาษีนำเข้าสำหรับสินค้าจีนกลุ่ม US$250bn ที่ถูกปรับขึ้นภาษีไปแล้วจากเดิม 25% เป็น 30% ให้มีผลในวันที่ 1 ต.ค. และปรับเพิ่มอัตราภาษีนำเข้าสินค้าจีนกลุ่มสุดท้าย (ก้อน US$300bn) ขึ้นเป็น 15% (จากเดิม 10%) ซึ่งจะมีผลในวันที่ 1 ก.ย. และ 15 ธ.ค.

โดยปธน. Trump ได้ทวีตข้อความโต้ตอบจีนว่าสหรัฐฯ ไม่มีความจำเป็นต้องพึ่งพาจีน และเรียกร้องให้บริษัทสหรัฐฯ ย้ายฐานการผลิตออกจากจีน และกลับมาที่สหรัฐฯ

การส่งออกรถยนต์สำเร็จรูปมี 82,151 คัน ลดลงจากเดือนเดียวกันของปีก่อน -8.87% โดยการส่งออกลดลงเกือบทุกตลาด ยกเว้นตลาดตะวันออกกลางและตลาดยุโรป คิดเป็นมูลค่าการส่งออก 40,330.53 ล้านบาท ลดลงจากเดือนเดียวกันของปีก่อน -19.14% ส่งผลให้ในช่วง 7 เดือนแรกของปีนี้ (ม.ค.-ก.ค.62) ส่งออกรถยนต์สำเร็จรูปได้ 642,012 คัน โดยส่งออกลดลงจากช่วงเดียวกันของปีก่อน -1.55% คิดเป็นมูลค่าการส่งออก 325,534.73 ล้านบาท ลดลงจากช่วงเดียวกันของปีก่อน -4.47%

ขณะที่ ยอดขายรถยนต์ภายในประเทศเดือน ก.ค. 62 มีจำนวนทั้งสิ้น 81,044 คัน ลดลงจากเดือนเดียวกันของปีก่อน -1.1% โดยยอดขายภายในประเทศลดลงจากการเข้มงวดที่มากขึ้นในการอนุมัติสินเชื่อรถยนต์ของสถาบันการเงิน และลดลงจากเดือน มิ.ย. -5.8% โดยในช่วง 7 เดือนแรกของปีนี้ มียอดขายรถยนต์ในประเทศ 604,814 คัน เพิ่มขึ้นจากช่วงเดียวกันของปีก่อน 5.9%

ขณะที่ จำนวนรถยนต์ทั้งหมดที่ผลิตได้ในเดือน ก.ค. 62 มีทั้งสิ้น 170,847 คัน ลดลงจากเดือนเดียวกันของปีก่อน -6.7% และลดลง -1.17%จากเดือน มิ.ย. 62 เป็นผลจากการผลิตรถยนต์นั่ง ลดลง -18.59% และรถกระบะเพื่อส่งออก ลดลง -11.42% ส่งผลให้จำนวนรถยนต์ที่ผลิตได้ในช่วง 7 เดือนแรกของปีนี้ มีจำนวนทั้งสิ้น 494,326 คัน คิดเป็น 39.97% ของยอดการผลิตทั้งหมด และลดลงจากช่วงเดียวกันของปีก่อน -2.98%

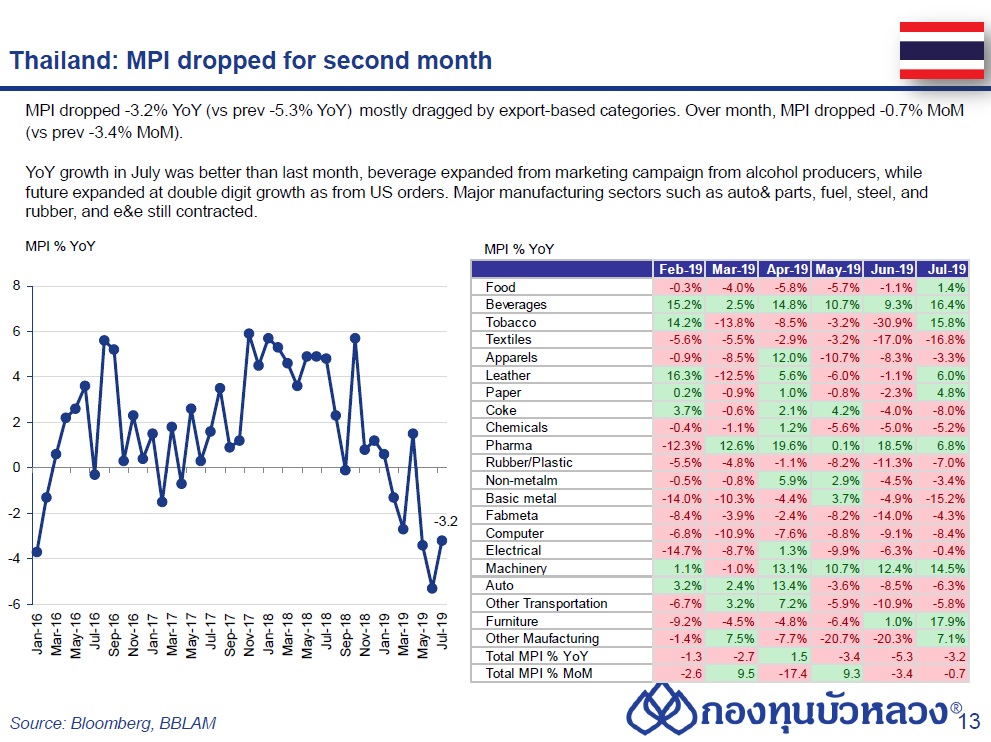

ดัชนีผลผลิตอุตสาหกรรม (MPI) เดือนก.ค. 62 อยู่ที่ 100.7 หดตัวลง -3.23% YoY จากเดือนก่อนที่ -5.3% โดยอุตสาหกรรมหลักที่ส่งผลลบต่อดัชนี ได้แก่ รถยนต์และเครื่องยนต์ น้ำมันปิโตรเลียม เหล็กและเหล็กกล้าขั้นมูลฐาน ผลิตภัณฑ์ยาง และชิ้นส่วนอิเล็กทรอนิกส์ สาเหตุหลักมาจากผลกระทบจากเศรษฐกิจและการค้าโลกที่ชะลอตัวต่อเนื่องและคำสั่งซื้อจากตลาดต่างประเทศชะลอตัวลง ยกเว้นน้ำมันปิโตรเลียมที่มีการซ่อมบำรุงโรงกลั่น

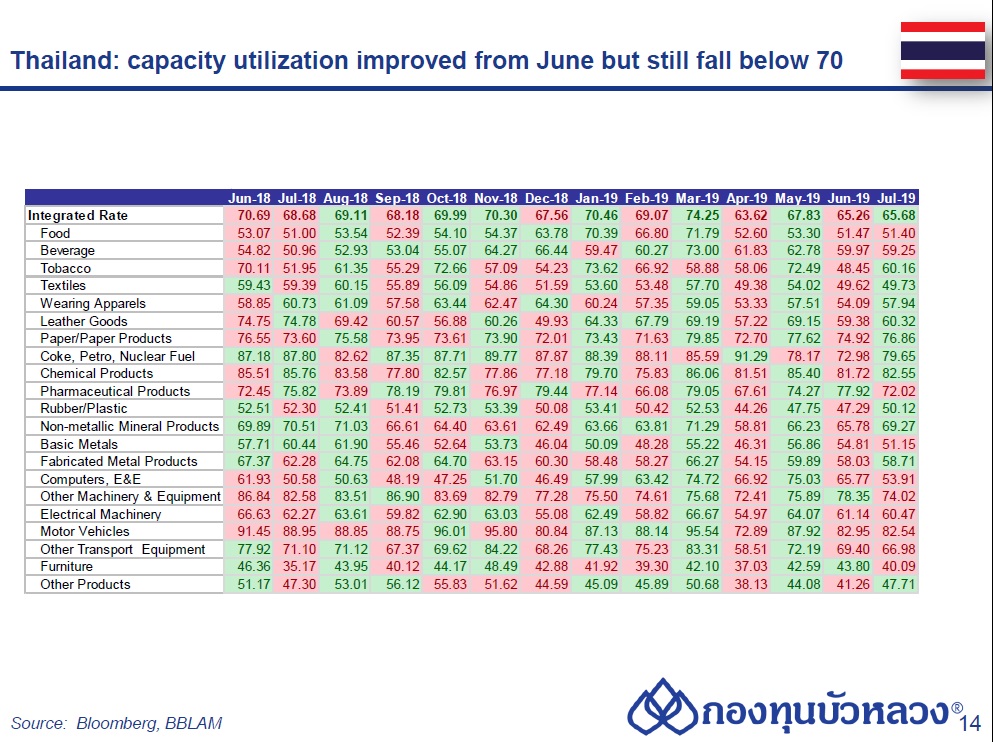

อัตราการใช้กำลังการผลิตในเดือน ก.ค.62 อยู่ที่ 65.68%

สำนักงานเศรษฐกิจอุตสาหกรรมหรือ สศอ. กล่าวว่า อุตสาหกรรมหลักที่ยังคงขยายตัวในเดือนก.ค. ได้แก่ การกลั่นและการผสมสุรา ขยายตัว 72.01% จากช่วงเดียวกันของปีก่อน เนื่องจากผู้ประกอบการได้ทำการตลาดโดยได้ปรับภาพลักษณ์ของสินค้าและการออกแบบผลิตภัณฑ์ใหม่ ซึ่งมีการตอบรับที่ดีทำให้มีคำสั่งซื้อเพิ่มขึ้น

เครื่องปรับอากาศและชิ้นส่วน ขยายตัว 15.66% จากช่วงเดียวกันของปีก่อน จากตลาดในประเทศที่มีความต้องการสินค้าต่อเนื่อง รวมถึงตลาดส่งออกได้รับคำสั่งซื้อจากประเทศ CLMV โดยเฉพาะประเทศเวียดนามและเมียนมาร์

น้ำมันปาล์ม ขยายตัว 25.72% จากช่วงเดียวกันของปีก่อน จากผลิตภัณฑ์น้ำมันปาล์มดิบที่เพิ่มขึ้นจากตลาดในประเทศและส่งออกตามปริมาณผลปาล์มที่ออกสู่ตลาดจำนวนมาก รวมถึงนโยบายส่งเสริมการใช้น้ำมันดีเซล B20 เพื่อลดสต๊อกน้ำมันปาล์มและดึงราคาปาล์มให้สูงขึ้น

เฟอร์นิเจอร์ ขยายตัว 17.91% จากช่วงเดียวกันของปีก่อน จากผลิตภัณฑ์เครื่องเรือนทำด้วยไม้ โดยได้เร่งผลิตและส่งมอบตามคำสั่งซื้อของลูกค้าต่างประเทศโดยเฉพาะสหรัฐฯ

เครื่องดื่มไม่มีแอลกอฮอล์ ขยายตัว 9.28% จากช่วงเดียวกันของปีก่อน โดยขยายตัวเพิ่มขึ้นในเกือบทุกผลิตภัณฑ์ ยกเว้นน้ำแร่ เนื่องจากผู้ประกอบการได้ขยายตลาดในทุกช่องทางจัดจำหน่าย รวมถึงการปรับขนาดบรรจุภัณฑ์ให้มีความหลากหลายและการออกผลิตภัณฑ์ใหม่ ๆ เพื่อเป็นทางเลือกของผู้บริโภคมากขึ้น

นอกจากนี้ สศอ. ได้ปรับคาดการณ์ MPI และ GDP ภาคอุตสาหกรรมปี 62 เหลือโต 0.0 – 1.0% จากเดิมที่คาด 2-3%ในช่วงต้นปีที่ผ่านมา โดยปัจจัยสำคัญมาจากผลกระทบจากสงครามการค้าที่ทำให้การส่งออกสินค้าไทยลดลงและทำให้การผลิตสินค้าลดลงด้วย

ทั้งนี้ การผลิตภาคอุตสาหกรรมทั้งหมดมีตลาดจำหน่ายในประเทศและต่างประเทศอยู่ในสัดส่วนใกล้เคียงกัน โดยการส่งออกอยู่ที่ประมาณ 46% ถือว่าครึ่งต่อครึ่ง เมื่อการค้าโลกเกิดปัญหาก็ทำให้การผลิตภาคอุตสาหกรรมติดลบ

ส่วนตลาดในประเทศที่กังวล คือ ภัยแล้ง เพราะตลาดในประเทศแบ่งเป็น 2 กลุ่มคือ จำนวนผู้มีงานทำในประเทศ จากข้อมูลของสำนักงานสถิติแห่งชาติอยู่ที่ 38 ล้านคน ซึ่งเป็นผู้มีรายได้และมีกำลังซื้อสินค้าอุตสาหกรรม ซึ่งในจำนวน 38 ล้านคนนี้เป็นผู้มีงานทำในภาคการเกษตร 12 ล้านคน คิดเป็น 1 ใน 3 ของผู้มีรายได้และมีกำลังจับจ่ายใช้สอย ซึ่งถ้าประสบปัญหาภัยแล้ง กำลังซื้อ 1 ใน 3 จะหายไป ถ้ารายได้เกษตรกรลดลงก็จะส่งผลให้การผลิตภาคอุตสาหกรรมชะลอตัวลงไปด้วย

สำหรับ MPI ทั้งปี สศอ มองว่า Worst Case อยู่ที่ 0.0 ถึง-1.0%

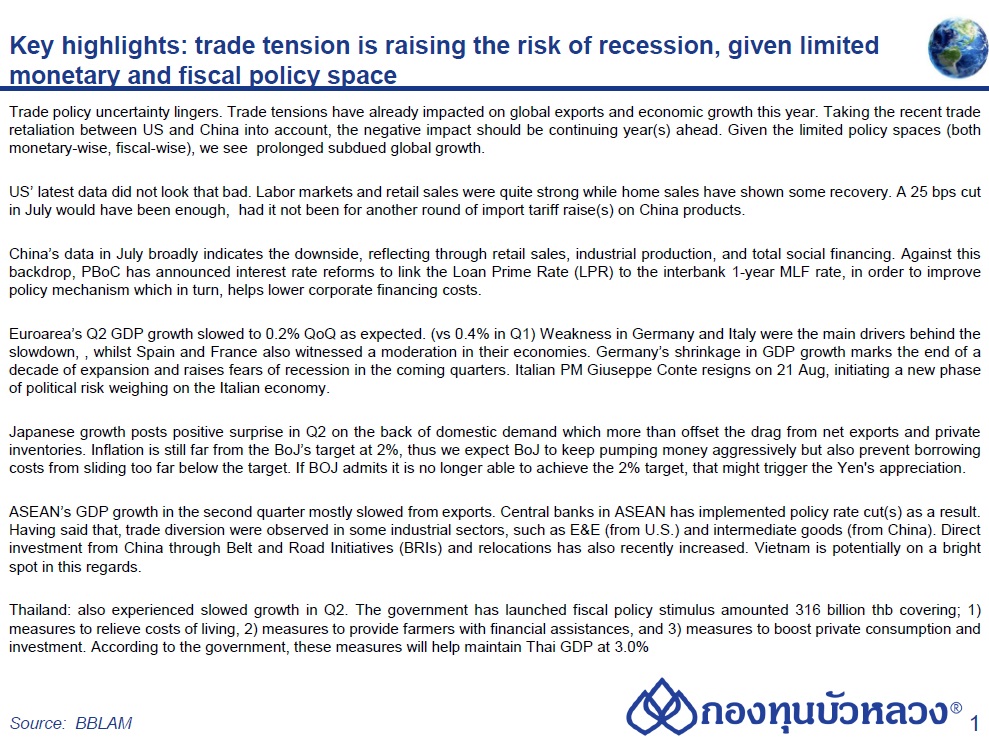

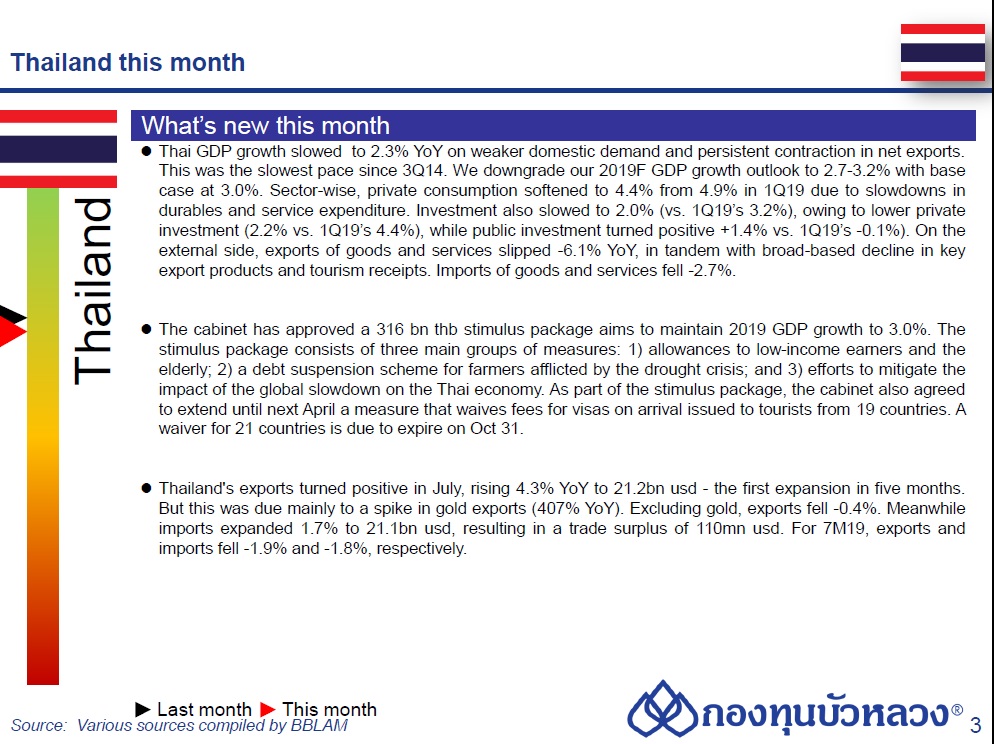

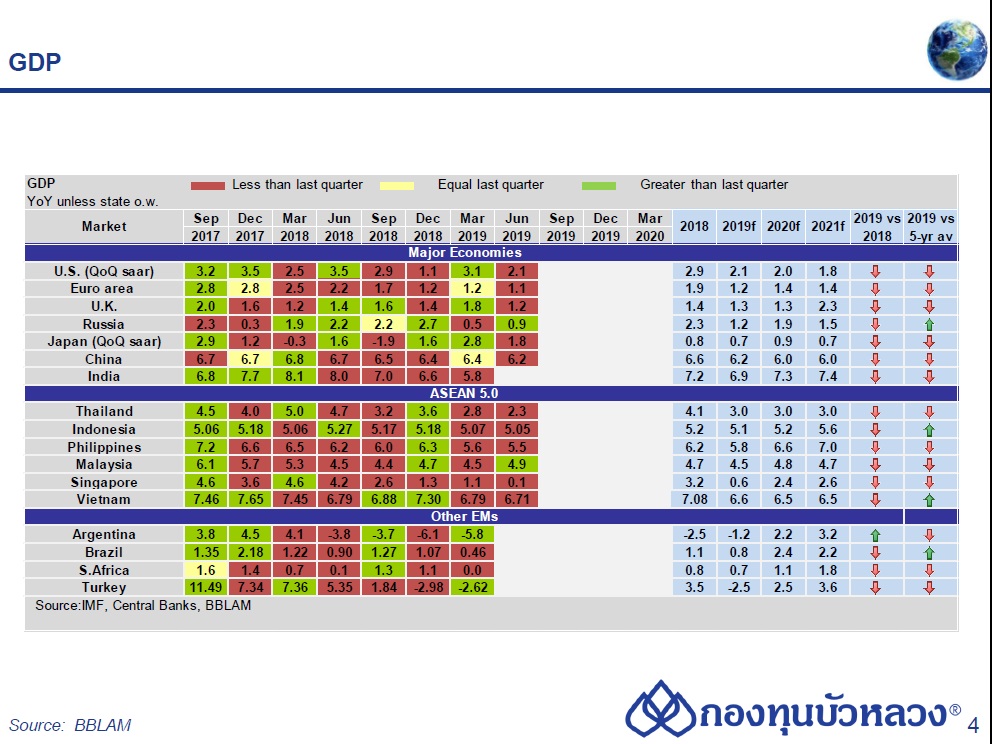

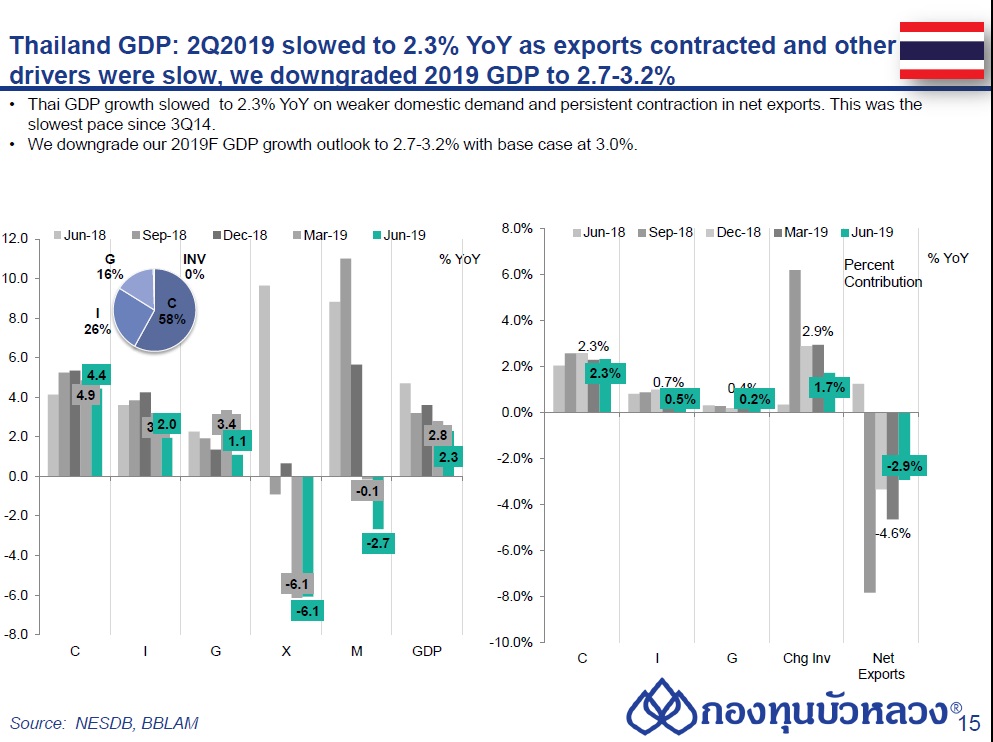

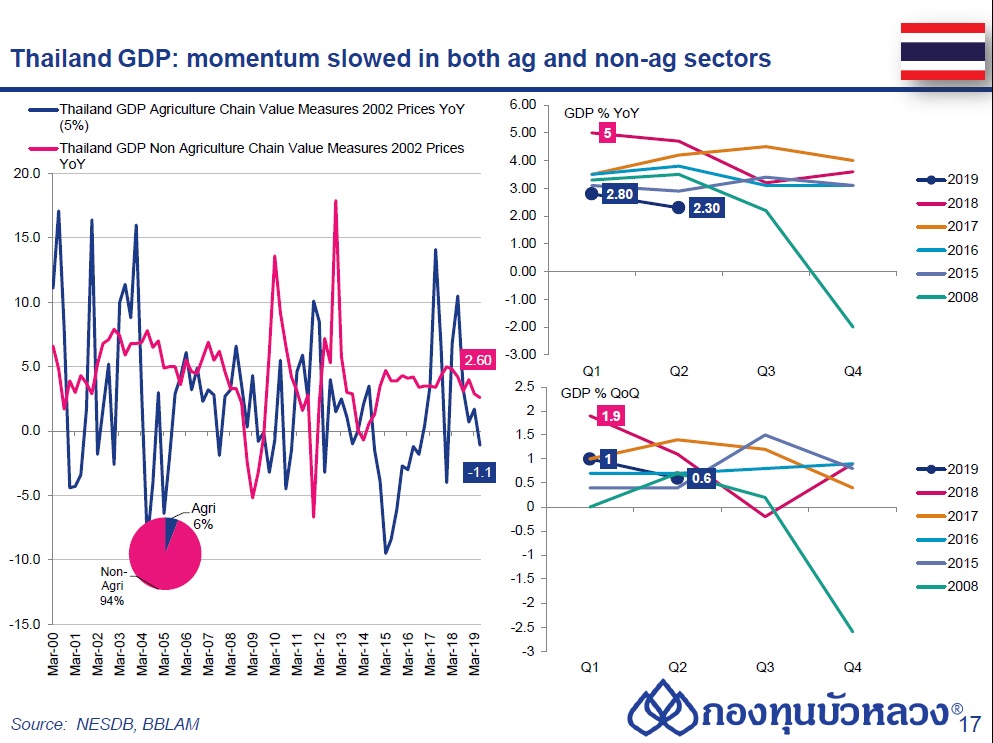

GDP 2Q/2019 โต 2.3% YoY จาก 2.8% ในไตรมาสแรก เป็นการชะลอตัวของ GDP ที่ต่ำสุดตั้งแต่ 3Q/2014 ทั้งนี้ เมื่อเทียบ QoQ เศรษฐกิจไทยขยายตัว +0.6% QoQ sa จากไตรมาสแรกที่ 1.0% QoQ sa สะท้อนโมเมนตัมที่แผ่วลง

ด้านการใช้จ่าย

อุปสงค์ในประเทศ: การบริโภคภาคเอกชนชะลอ4.4% YoY (vs. 4.9% ใน 1Q19) ตามการชะลอลงของการใช้จ่ายด้านสินค้าคงทนและบริการ ด้านการลงทุนโดยรวมชะลอลงเป็น 2.0% (vs. 3.2% ใน 1Q19) ตามการแผ่วลงของการลงทุนภาคเอกชน (2.2% vs. 4.4% ใน 1Q19) แม้การลงทุนภาครัฐกลับมาขยายตัวเป็นบวกจากไตรมาสก่อน (1.4% vs. -0.1% ใน 1Q19)

อุปสงค์ต่างประเทศ: การส่งออกสินค้าและบริการหดตัว -6.1% YoY เท่ากับไตรมาสก่อน สอดคล้องกับรายได้จากการส่งออกสินค้าที่ลดลงในทุกหมวดทั้งสินค้าเกษตร ประมง และอุตสาหกรรม รวมทั้งรายรับจากการท่องเที่ยวที่ชะลอลง ด้านการนำเข้าสินค้าและบริการลดลงเช่นกันที่ -2.7% จากไตรมาสก่อนที่ -0.1% YoY

ในเชิงของ GDP Contribution ชะลอตัวในเกือบทุกองค์ประกอบ โดยเฉพาะการส่งออกสุทธิ

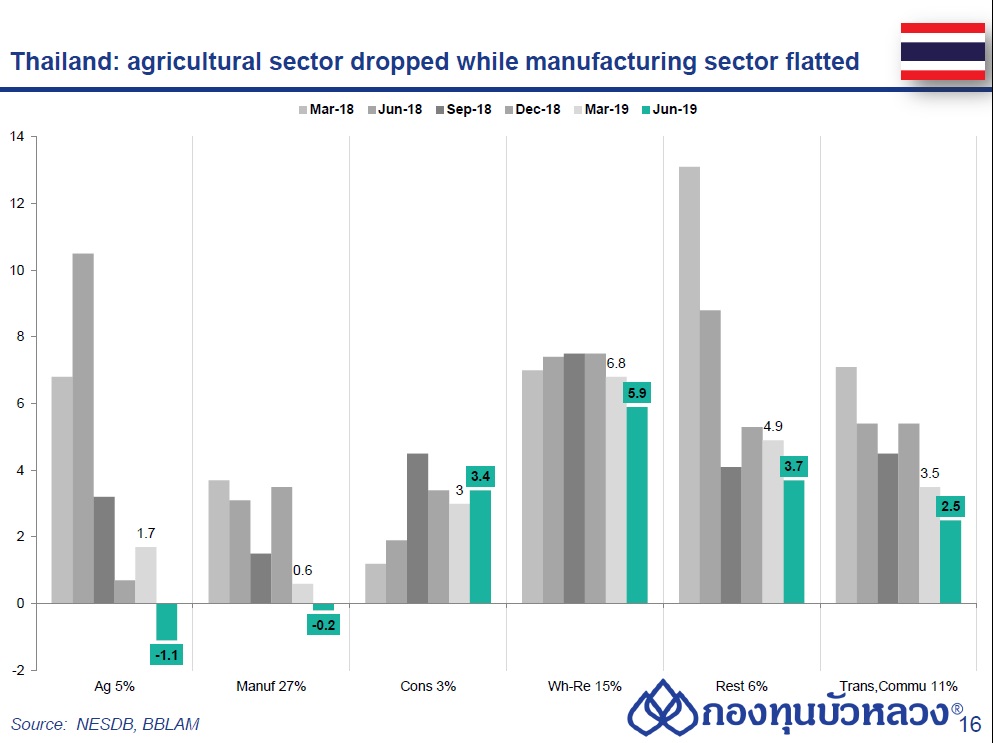

ด้านการผลิต ผลผลิตภาคเกษตรและการผลิตสินค้าอุตสาหกรรมหดตัว ส่วนกิจกรรมภาคบริการชะลอลง

ภาคการเกษตร: สาขาเกษตรหดตัว -1.1% YoY จากไตรมาสแรกที่ขยายตัว 1.7% ตามการลดลงของผลผลิตพืชหลัก เช่น ข้าวเปลือก อ้อย และสัปปะรด

ภาคนอกการเกษตร: สาขาการผลิตสินค้าอุตสาหกรรมลดลง (-0.2% YoY vs. 0.6% ใน 1Q19) ซึ่งส่วนใหญ่เป็นผลจากการลดลงของสินค้าเพื่อการส่งออก

ในส่วนของสาขาบริการพบการชะลอลงเช่นสาขาการขนส่งและสถานที่เก็บสินค้า (2.5% vs. 3.5% ใน 1Q19) สาขาการขายส่งและขายปลีก (5.9% vs. 6.8% ใน 1Q19) สาขาที่พักแรมและบริการด้านอาหาร (3.7% vs. 4.9% ใน 1Q19) และสาขากิจกรรมทางการเงินและการประกันภัย (1.8% vs. 2.0% ใน 1Q19)

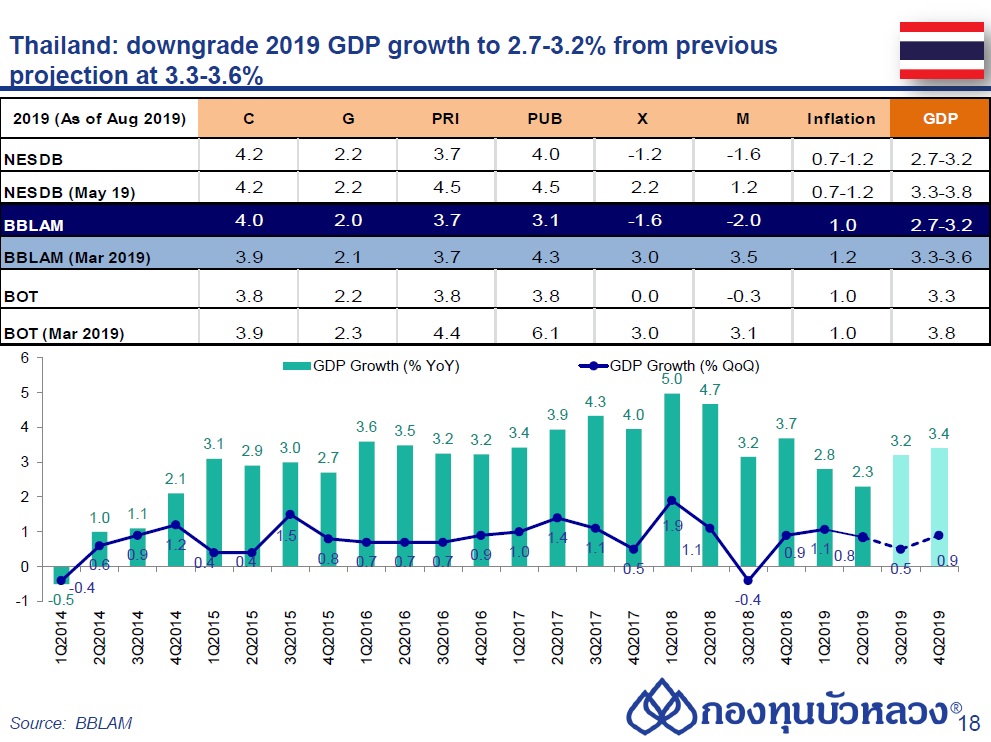

เราปรับประมาณการ GDP ไทยปี 2019 ลงจากประมาณการครั้งก่อนที่ 3.3-3.6% เป็น 2.7-3.2%

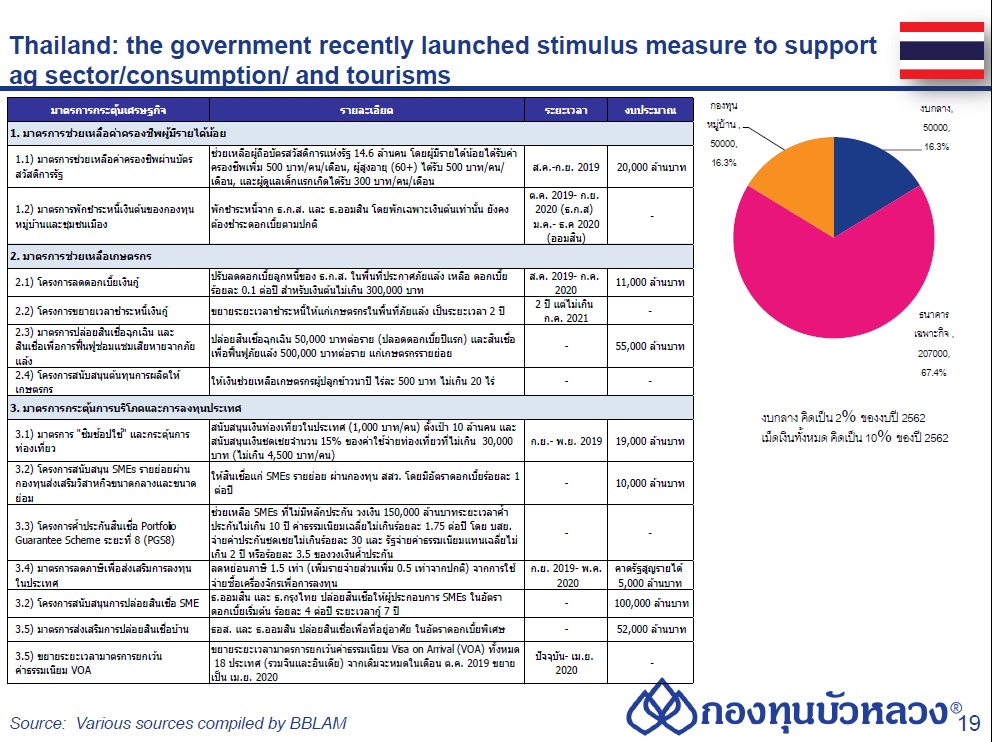

ครม. มีมติเห็นชอบมาตรการกระตุ้นเศรษฐกิจ วงเงินรวม 3.16 แสนล้านบาท ตามที่ทีม ครม.เศรษฐกิจได้นำเสนอเข้าไป โดยรายละเอียดภาพรวมไม่มีการเปลี่ยนแปลงจากร่างมาตรการที่ทีม ครม.เศรษฐกิจ ได้เปิดเผยเมื่อวันที่ 16 ส.ค. ที่ผ่านมา ยกเว้นการไม่เห็นชอบในส่วนของการงดเว้นการตรวจลงตราวีซ่า (free visa) สำหรับนักท่องเที่ยวจีนและอินเดีย ซึ่ง ครม. เห็นชอบเฉพาะการขยายเวลายกเว้นค่าธรรมเนียมการขอตรวจลงตราเพื่อเข้าประเทศ (visa on arrivals) 2,000 บาทต่อราย ไปจนถึง เม.ย. 2020 (จากเดิมที่สิ้นสุด ต.ค. 2019) โดยมีจีนและอินเดียรวมอยู่ในกลุ่มนี้ด้วย

เม็ดเงินกระตุ้นเศรษฐกิจจำนวน 3.16 แสนล้านบาทนั้น แบ่งเป็นวงเงินสินเชื่อจากสถาบันการเงินรัฐ 2.07 แสนล้านบาท และอีกประมาณ 1.09 แสนล้านบาท จะมาจากงบประมาณ 5 หมื่นล้านบาท และอื่นๆ จะมาจากเงินของกองทุนต่างๆ เช่น กองทุน SMEs กองทุนประชารัฐเพื่อเศรษฐกิจฐานราก โดยตั้งเป้าหมายไว้ว่ามาตรการกระตุ้นเศรษฐกิจข้างต้นจะช่วยหนุนให้เศรษฐกิจในปี 2019 ขยายตัวไม่ต่ำกว่า 3% ภายใต้กรอบประมาณการ 2.7-3.2% ของสภาพัฒน์ฯ และ 2.8-3.2% ของกระทรวงการคลัง

โดยมาตรการกระตุ้นเศรษฐกิจ แบ่งออกเป็น 3 ส่วนหลัก ได้แก่

1) มาตรการบรรเทาค่าครองชีพ ผ่านบัตรสวัสดิการรัฐเพิ่มอีก 2 เดือน รวมถึงพักชำระหนี้เงินต้นของกองทุนหมู่บ้าน

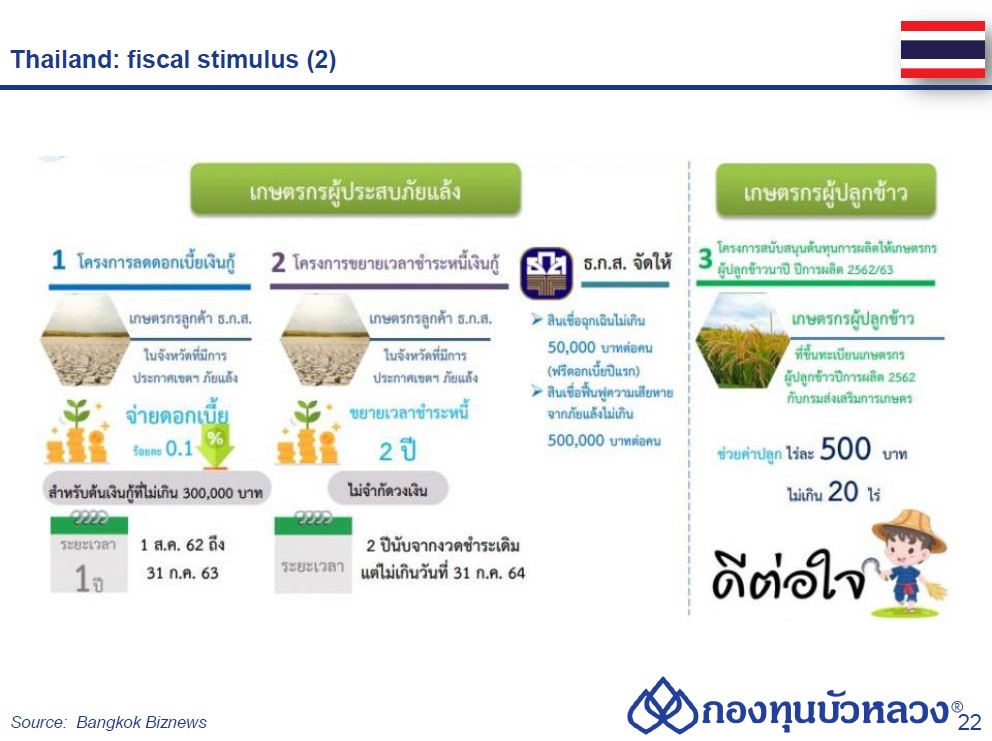

2) มาตรการช่วยเหลือเกษตรกร โดยช่วยลดดอกเบี้ยรวมถึงขยายเวลาชำระหนี้ให้แก่เกษตรกรรายย่อย, มาตรการปล่อยสินเชื่อ และโครงการช่วยเหลือเงินต้นทุนเกษตรกรที่ปลูกข้าวนาปี

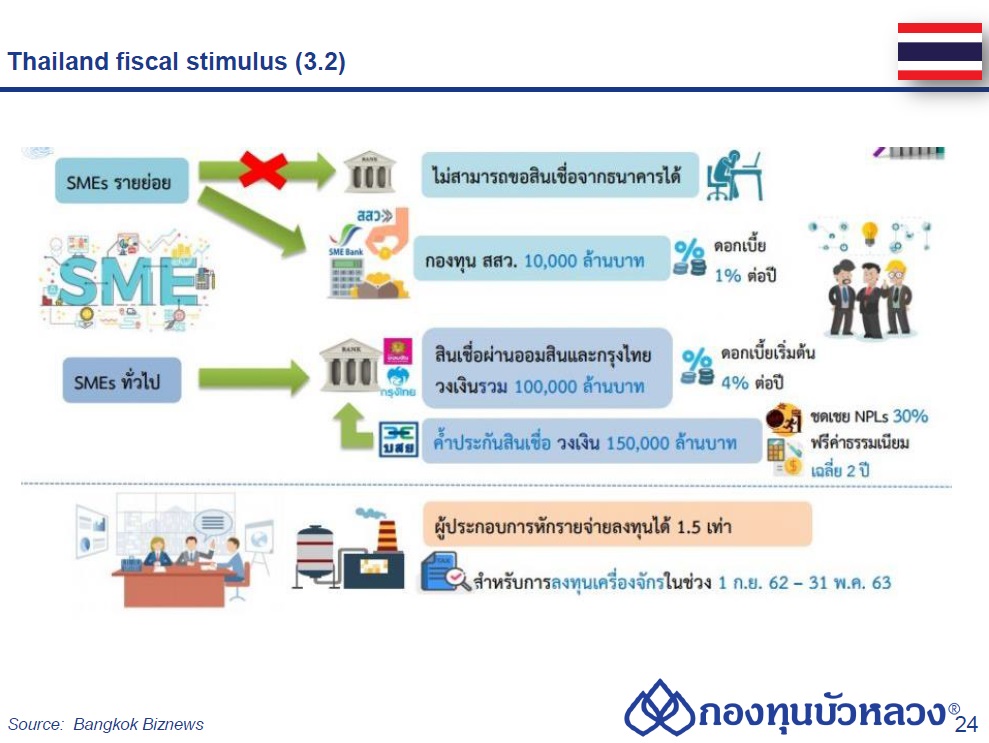

3) มาตรการเพื่อกระตุ้นการบริโภคและการลงทุนภายในประเทศ โดยสนับสนุนการบริโภคผ่านเงินช่วยเหลือการท่องเที่ยวในประเทศ, ส่งเสริมการลงทุนผ่านการลดภาษีใช้จ่ายซื้อเครื่องจักร, สนับสนุน SMEs ผ่านการให้สินเชื่อจากกองทุนและสถาบันการเงินของรัฐ รวมถึงส่งเสริมการปล่อยสินเชื่อบ้าน

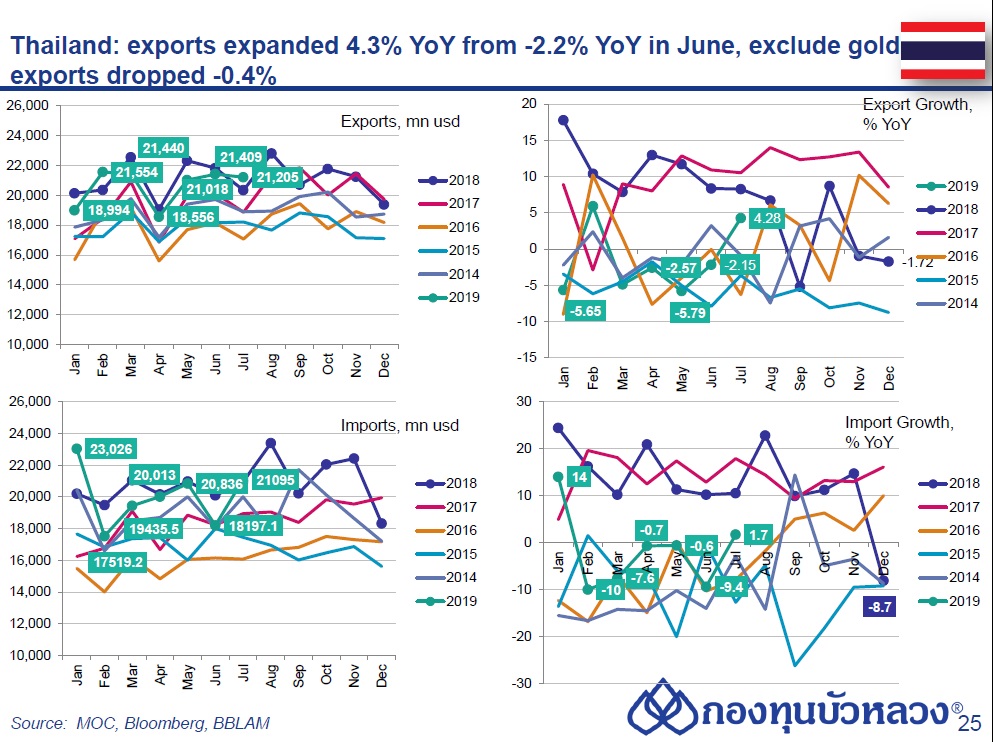

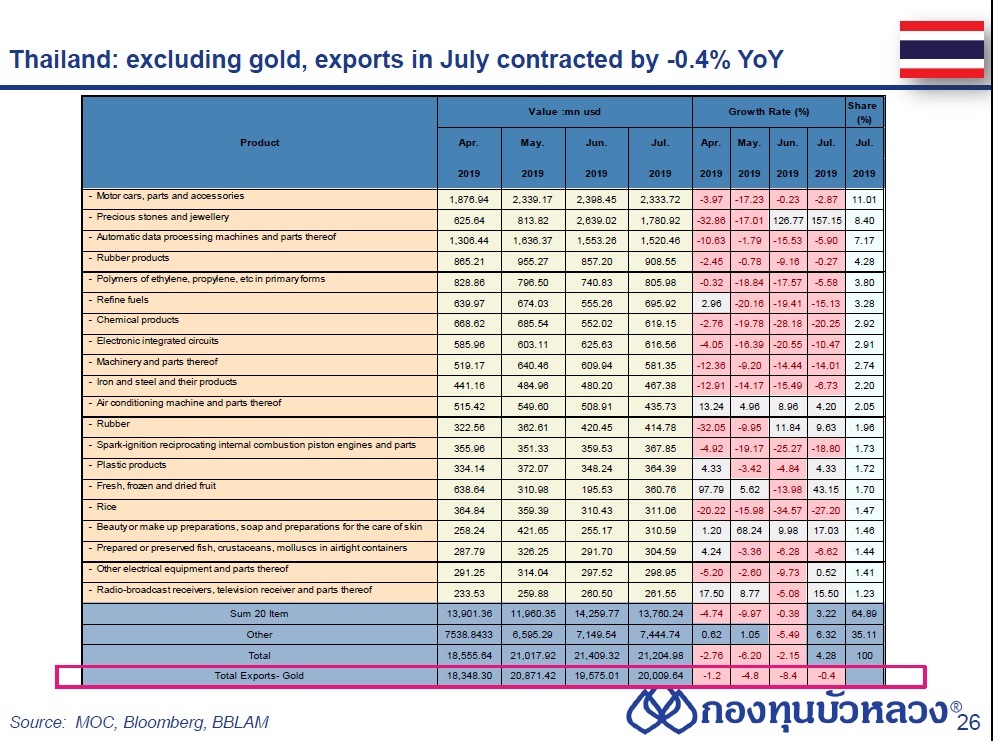

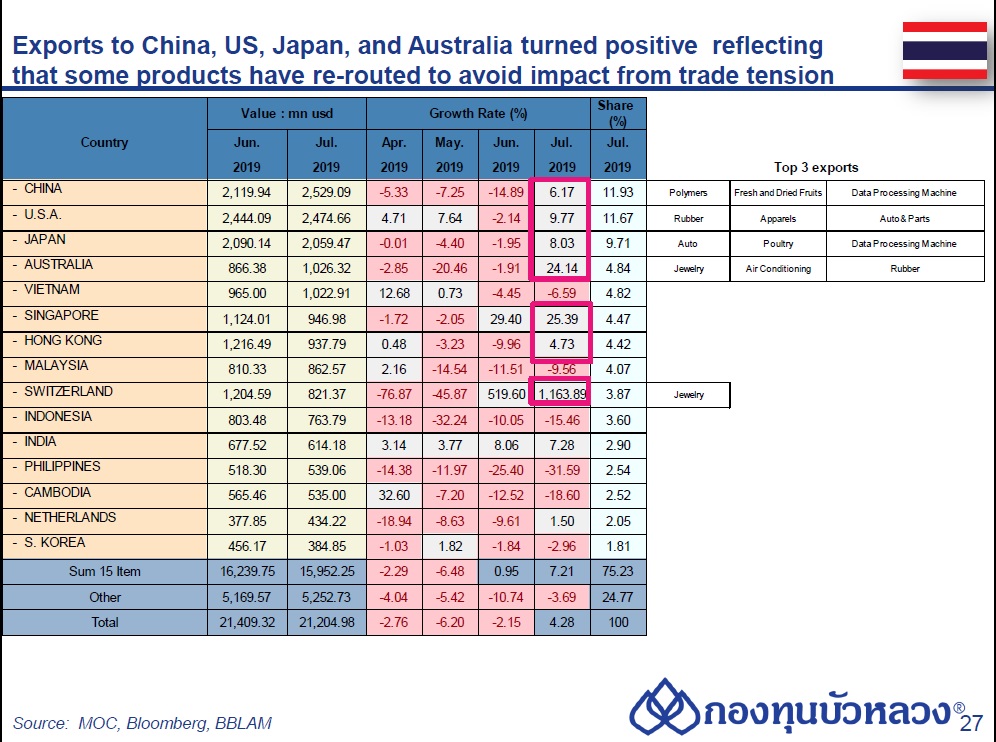

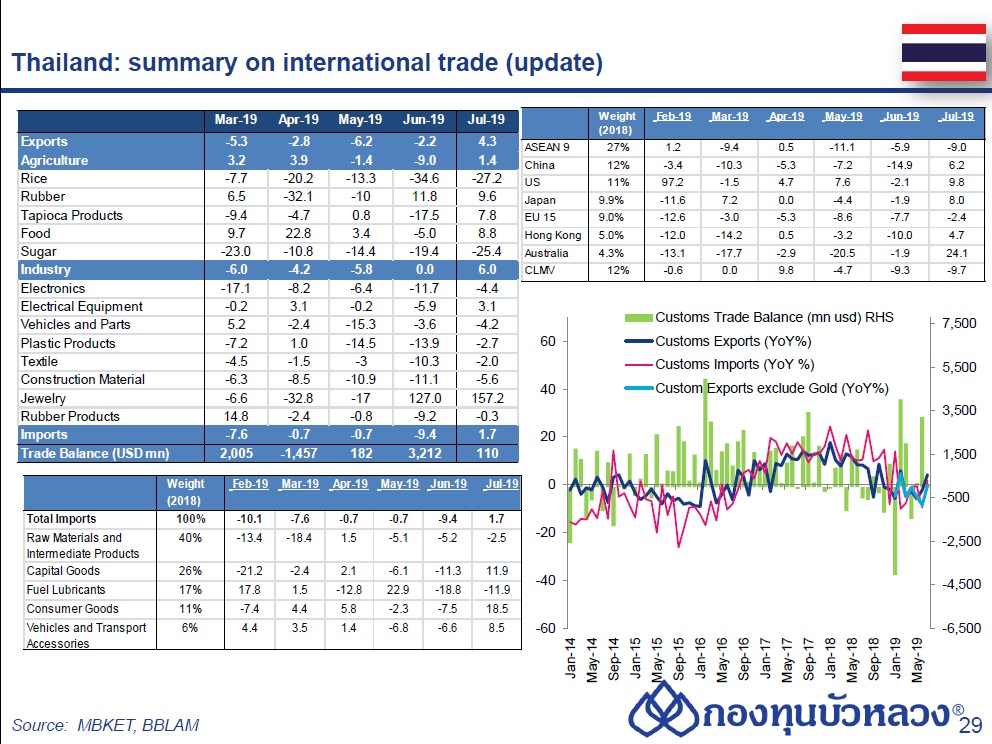

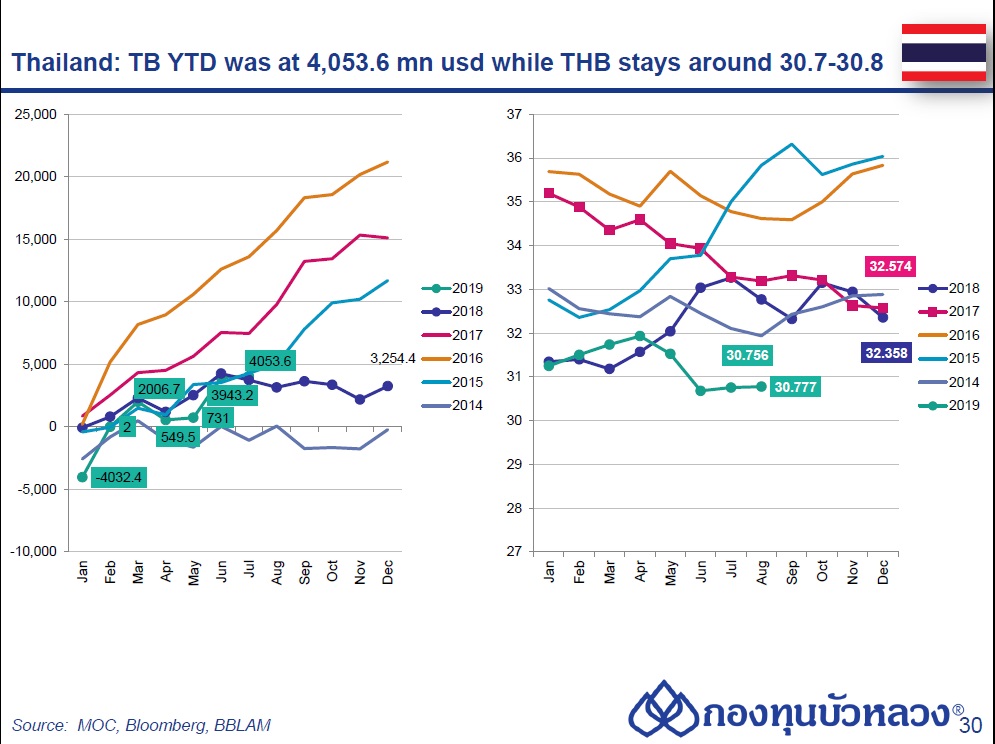

การส่งออกเดือนก.ค.อยู่ที่ 21,205 ล้านดอลลาร์ฯ ขยายตัว 4.28% YoY (vs prev -2.15% YOY) โดยการส่งออกเร่งขึ้นจากผลของมูลค่าการส่งออกทองคำที่ขยายตัวสูงขึ้นมากเป็นสำคัญ หากหักทองคำส่งออกหดตัวที่ 0.4%YoY

ส่วนการนำเข้ามีมูลค่า 21,094.6 ล้านดอลลาร์ฯ ขยายตัว 1.67% (vs prev -9.44% YoY) เกินดุลการค้า 110.4 ล้านดอลลาร์ฯ (vs prev 3212.2 ล้านดอลลาร์ฯ)

ทั้งนี้ส่งผลให้ช่วง 7 เดือนแรกของปีนี้ (ม.ค.-ก.ค.) การส่งออกมีมูลค่า144,175.6 ล้านดอลลาร์ฯ หดตัว -1.91% ส่วนการนำเข้ามีมูลค่ารวม 140,122.1 ล้านดอลลาร์ฯ หดตัว -1.81% เกินดุลการค้า 4,053.6 ล้านดอลลาร์ฯ (เมื่อเทียบกับ 7 เดือนปีที่แล้วที่ 3,747.7 ล้านดอลลาร์ฯ) ส่วนการส่งออกทั้งปีนี้ หากจะให้โตได้ 1-2% จะต้องเห็นส่งออก 22,000 ล้านดอลลาร์ฯ เป็นอย่างต่ำ

ในรายสินค้าการส่งออกไทยติดลบในเกือบทุกประเภท จะมีบางกลุ่มสินค้าที่ยังขยายตัวได้ ได้แก่ อัญมณี แอร์ ยาง และผลไม้/ผลไม้แห้ง

แม้ว่าภาพรวมของการส่งออกจะดูแย่ แต่หากพิจารณาในรายประเทศ จะพบว่าการส่งออกจากไทยไป จีน สหรัฐฯ ญี่ปุ่น และออสเตรเลีย ขยายตัวเมื่อเทียบรายปี

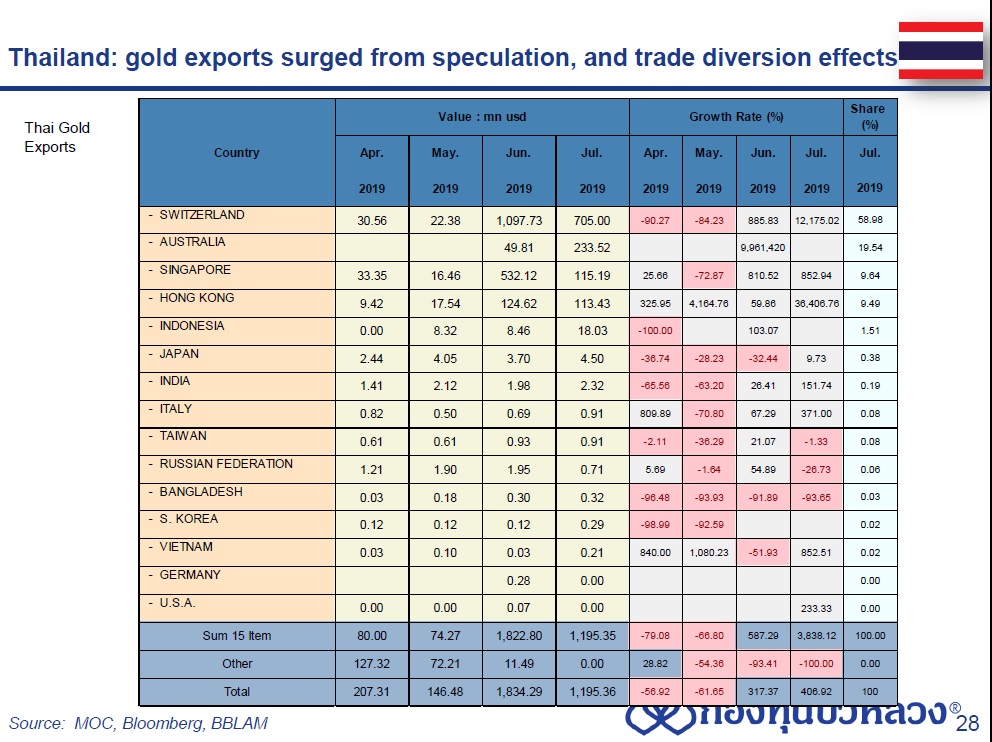

การส่งออกของทองขยายตัวขึ้นจากสองสาเหตุ คือ 1) ราคาทองปรับตัวดีขึ้น และ 2) ออสเตรเลียและนายหน้าประเทศอื่นๆเช่นสิงคโปร์ และสวิตเซอแลนด์สั่งทองจากไทยเพื่อส่งออกไปจีนฯ เนื่องจากจีนปรับขึ้นภาษีนำเข้าทองจากสหรัฐฯ ทำให้จีนนำเข้าทองจากประเทศอื่น

การที่ทองต้องไป via หลายประเทศ ก่อนเข้าจีน อาจจะเป็นปัจจัยหนึ่งที่ทำให้ราคาทองปรับตัวสูงขึ้น

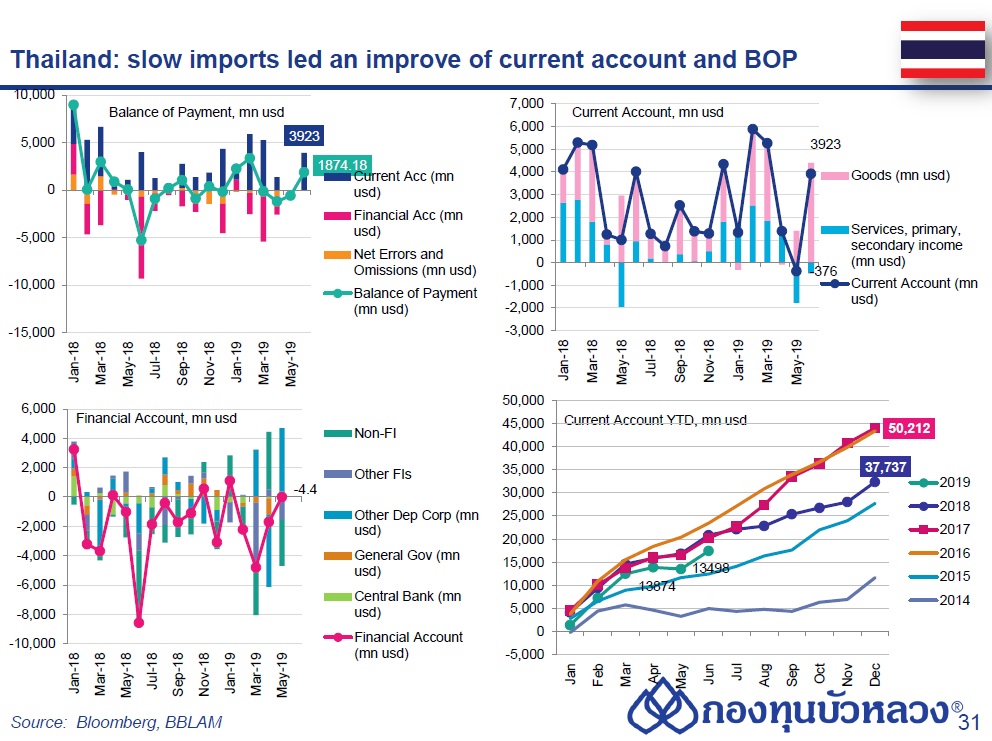

ดุลบัญชีเดินสะพัดของไทยปรับดีขึ้น จากการนำเข้าที่ปรับตัวลงมาก เป็นผลให้ดุลบัญชีเดินสะพัดกลับมาเป็นบวก