BF Economic Research

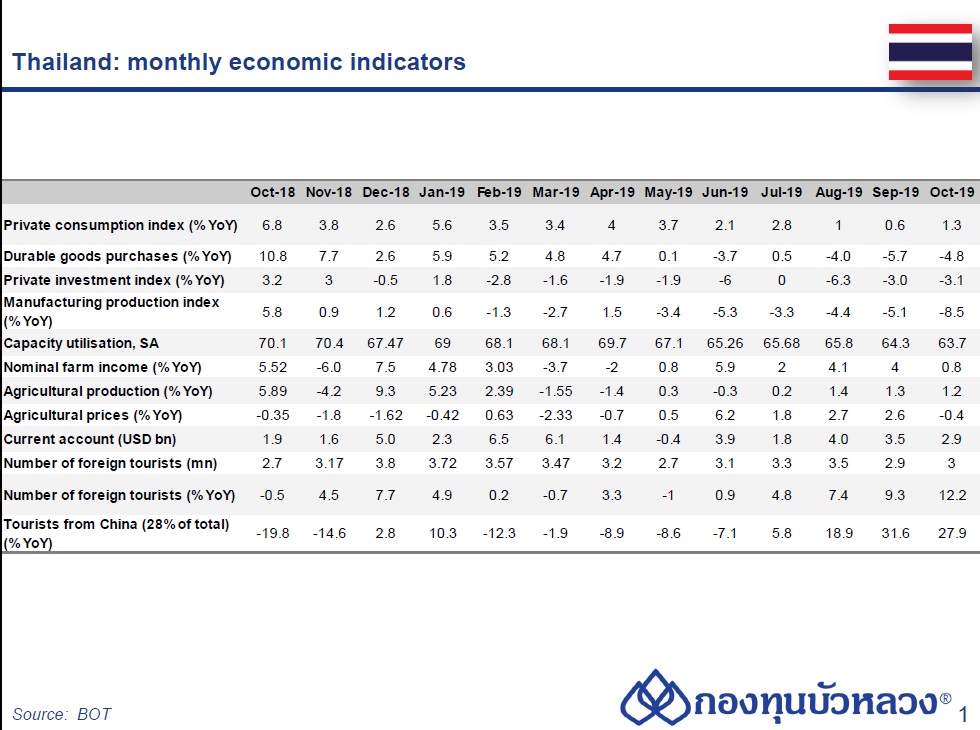

กิจกรรมเศรษฐกิจชะลอตัวต่อเนื่องในเดือน ต.ค. ในรายองค์ประกอบ

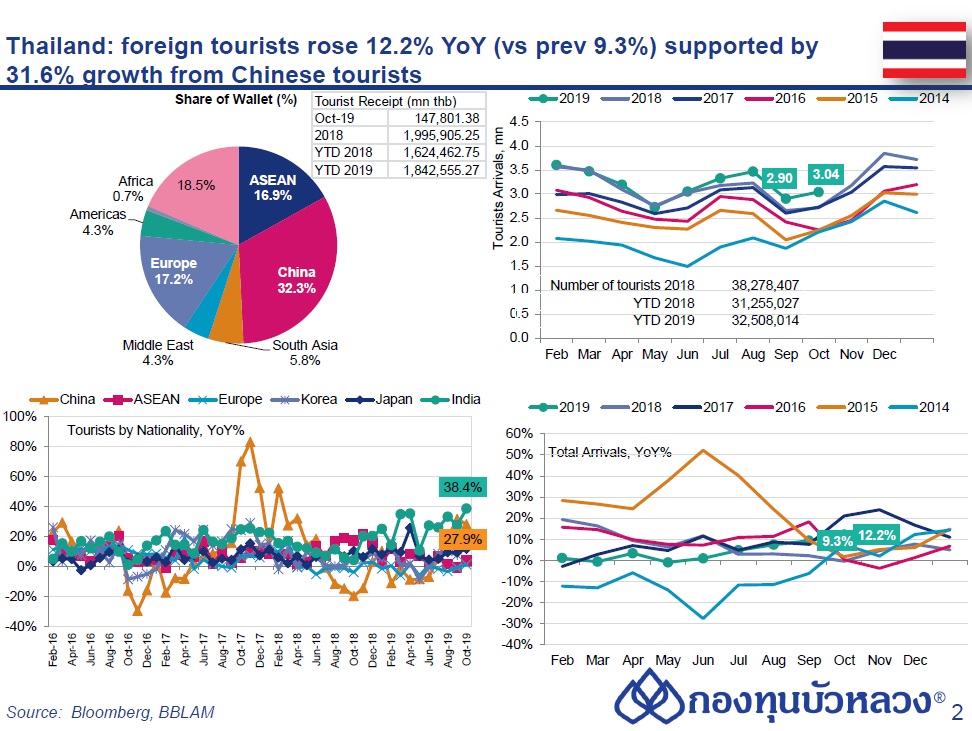

จำนวนนักท่องเที่ยวขยายตัว +12.2% YoY เป็น 3.04 ล้านคน ส่งผลให้จำนวนนักท่องเที่ยวขยายตัวในระดับ 2 หลัก ต่อเนื่องเป็นเดือนที่สอง โดยมีแรงสนับสนุนจากฐานที่ต่ำมากในเดือน ต.ค. 2018 (-0.5%YoY หลังจากที่มีเหตุการณ์เรือล่มที่ภูเก็ตในเดือน ก.ค.) นอกจากนี้ ยังได้แรงหนุนจากมาตรการยกเว้นค่าธรรมเนียมการตรวจลงตราของคนต่างด้าว (Visa on arrival fee) โดยนักท่องเที่ยวที่เดินทางมาท่องเที่ยวในไทยขยายตัวมากนำโดยจีนและอินเดียเป็นหลัก (+27.9% และ +38.4% ตามลำดับ)

จำนวนนักท่องเที่ยวขยายตัว +12.2% YoY เป็น 3.04 ล้านคน ส่งผลให้จำนวนนักท่องเที่ยวขยายตัวในระดับ 2 หลัก ต่อเนื่องเป็นเดือนที่สอง โดยมีแรงสนับสนุนจากฐานที่ต่ำมากในเดือน ต.ค. 2018 (-0.5%YoY หลังจากที่มีเหตุการณ์เรือล่มที่ภูเก็ตในเดือน ก.ค.) นอกจากนี้ ยังได้แรงหนุนจากมาตรการยกเว้นค่าธรรมเนียมการตรวจลงตราของคนต่างด้าว (Visa on arrival fee) โดยนักท่องเที่ยวที่เดินทางมาท่องเที่ยวในไทยขยายตัวมากนำโดยจีนและอินเดียเป็นหลัก (+27.9% และ +38.4% ตามลำดับ)

การบริโภคภาคเอกชนโตขึ้นกว่าเดือนก่อน (PCI +1.3% YoY vs. +0.6% เดือนก่อน) การบริโภคสินค้าไม่คงทน (+2.7% vs. +0.8% เดือนก่อน) ได้อานิสงส์จากการที่รัฐบาลได้ออกมาตรการชิมช้อปใช้ ซึ่งมีการแจกเงินคนละ 1,000 บาทเข้าสู่ G-wallet ช่อง 1 ขณะที่การใช้จ่ายภาคบริการเติบโตดี (+3.4% vs. +2.6% เดือนก่อน) ตามการท่องเที่ยวที่ดีขึ้น อย่างไรก็ดี ปัจจัยสนับสนุนกำลังซื้อครัวเรือนยังอ่อนแอในวงกว้าง (เช่น รายได้เกษตรกร +0.8% และการจ้างงาน -1.6%)

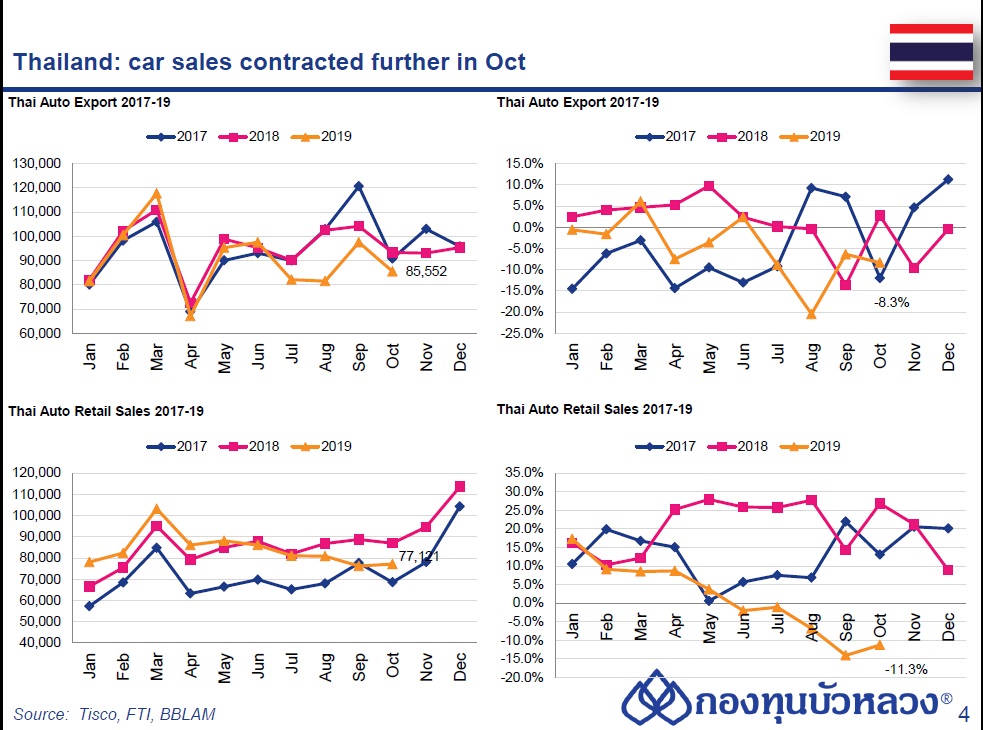

ยอดส่งออกรถยนต์สำเร็จรูปในเดือน ต.ค. อยู่ที่ 85,552 คัน ลดลง -8.34% YoY โดยส่งออกลดลงเกือบทุกตลาด ยกเว้นตลาดเอเชีย ตะวันออกกลาง และอเมริกากลาง, อเมริกาใต้ รวมทั้งเศรษฐกิจของประเทศคู่ค้าที่ชะลอตัวลง ขณะที่มูลค่าการส่งออกอยู่ที่ 46,065 ล้านบาท ลดลง -4.99% YoY ส่งผลให้ในช่วง 10 เดือนแรกของปีนี้ (ม.ค.-ต.ค.62) มียอดส่งออกรถยนต์สำเร็จรูป 906,653 คัน ลดลง -4.78% YTD YoY มูลค่าการส่งออก 469,002 ล้านบาท ลดลง -6.08% YTD YoY

ยอดส่งออกรถยนต์สำเร็จรูปในเดือน ต.ค. อยู่ที่ 85,552 คัน ลดลง -8.34% YoY โดยส่งออกลดลงเกือบทุกตลาด ยกเว้นตลาดเอเชีย ตะวันออกกลาง และอเมริกากลาง, อเมริกาใต้ รวมทั้งเศรษฐกิจของประเทศคู่ค้าที่ชะลอตัวลง ขณะที่มูลค่าการส่งออกอยู่ที่ 46,065 ล้านบาท ลดลง -4.99% YoY ส่งผลให้ในช่วง 10 เดือนแรกของปีนี้ (ม.ค.-ต.ค.62) มียอดส่งออกรถยนต์สำเร็จรูป 906,653 คัน ลดลง -4.78% YTD YoY มูลค่าการส่งออก 469,002 ล้านบาท ลดลง -6.08% YTD YoY

ยอดขายรถยนต์ภายในประเทศเดือน ต.ค. มีจำนวนทั้งสิ้น 77,121 คัน ลดลง -11.3%YoY โดยยอดขายในประเทศที่ลดลง มาจากการเข้มงวดของสถาบันการเงินในการอนุมัติสินเชื่อรถยนต์ และผลกระทบจากน้ำท่วมในหลายพื้นที่เมื่อเดือนก.ย.ที่ผ่านมา ส่งผลให้ช่วง 10 เดือนแรกของปีนี้ (ม.ค.-ต.ค.62) มียอดขายรถยนต์ 838,968 คัน Flatที่ +0.7% YTD YoY

ยอดการผลิตรถยนต์ในเดือน ต.ค.รวมทั้งสิ้น 152,787 คัน ลดลง -22.52%YoY จากการผลิตรถยนต์นั่งและรถกระบะเพื่อการส่งออกที่ลดลง -25.95%YoY และ -7.29%YoY ตามลำดับ รวมทั้งการผลิตรถยนต์นั่งและรถกระบะเพื่อจำหน่ายในประเทศที่ลดลง -14.7%YoY และ -44.25%YoY ตามลำดับ ส่งผลให้ในช่วง 10 เดือนแรกของปีนี้ (ม.ค.-ต.ค.) มีจำนวนรถยนต์ที่ผลิตได้รวมทั้งสิ้น 1,725,144 คัน ลดลง -4.21%YTD YoY

การลงทุนภาคเอกชนยังอ่อนแอ (PII -3.1% YoY) กระจายตัวในทุกกลุ่ม เครื่องชี้ด้านการลงทุนในเครื่องจักรและอุปกรณ์หดตัวต่อเนื่อง (การนำเข้าสินค้าทุน -4.2% ยอดจดทะเบียนยานยนต์เพื่อการลงทุน -6.0%) ขณะที่การลงทุนในภาคก่อสร้างก็หดตัว สะท้อนจากยอดจำหน่ายวัสดุก่อสร้าง (-4.4%) และพื้นที่ได้รับอนุญาตก่อสร้าง (-5.4%) ที่หดตัวต่อเนื่อง

การผลิตสินค้าอุตสาหกรรมหดตัว -8.5% YoY (vs. -5.1% เดือนก่อน) ตามอุปสงค์ที่ชะลอตัว โดยการผลิตสินค้าชะลอลงมากในกลุ่มยานยนต์ ผลิตภัณฑ์ยางและพลาสติก เครื่องนุ่งห่ม/เสื้อผ้า (หดตัวในระดับ 2 หลัก ตามอุปสงค์โลกที่อ่อนแอ สอดรับกับการส่งออกสินค้าที่ไม่รวมทองคำหดตัว -5.0%) ประกอบกับมีปัจจัยชั่วคราวจากการผลิตภัณฑ์ปิโตรเลียมที่หดตัว (-23.4% เนื่องจากมีการปิดซ่อมบำรุงโรงกลั่น 2 แห่ง อย่างไรก็ตาม หากไม่รวมผลของการปิดซ่อมโรงกลั่น MPI รวมก็ยังหดตัว -5.8%) อัตราการใช้กำลังการผลิตสะท้อนไปในทิศทางเดียวกัน

อัตราเงินเฟ้อทั่วไปของไทยเดือน พ.ย.อยู่ที่ +0.21%YoY จากเดือนก่อนซึ่งอยู่ที่ +0.11%YoY โดยราคาพลังงานเป็นยังคงเป็นแรงฉุดหลัก อัตราเงินเฟ้อพื้นฐาน (ไม่รวมราคาอาหารสดและพลังงาน) อยู่ที่ 0.+47%YoY ใกล้เคียงเดือนก่อนที่ 0.+44%YoY สำหรับอัตราเงินเฟ้อ 11 เดือนอยู่ที่ +0.69% เมื่อเทียบกับช่วงเดียวกันของปีก่อนอยู่ที่ 1.13% ต่ำกว่ากรอบเป้าหมายเงินเฟ้อที่ 1.0%-4.0%

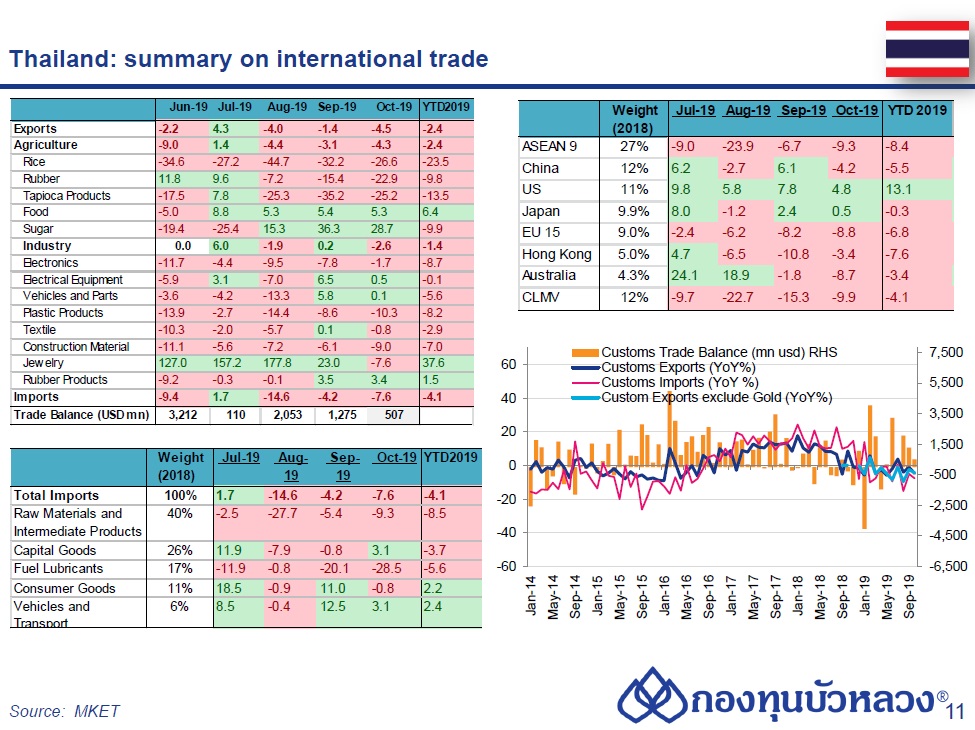

การส่งออกไทยเดือน ต.ค. อยู่ที่ 20,757.8 ล้านดอลลาร์ฯ (vs prev 20,481.3 ล้านดอลลาร์ฯ) หดตัว -4.54% YoY (vs prev -1.39% YoY) ถ้าไม่รวมทองหดตัว -4.3% (vs prev -2.3%YoY) ส่วนการนำเข้าอยู่ที่ 20,251.3 ล้านดอลลาร์ฯ (vs prev 19,206.1 ล้านดอลลาร์ฯ) หดตัว -7.57% YoY (vs prev -4.2%YoY) ส่งผลให้ดุลการค้าเกินดุล 506.5 ล้านดอลลาร์ฯ (vs prev 1,275.2 ล้านดอลลาร์ฯ)

สำหรับในช่วง 10 เดือนของปี 2019 (ม.ค.-ต.ค.) การส่งออกมีมูลค่ารวม 207,329.7 ล้านดอลลาร์ฯ หดตัว -2.35% YoY (ปีก่อน 10-month YTD อยู่ที่ 8.4% YoY) ขณะที่การนำเข้ามีมูลค่ารวม 199,441 ล้านดอลลาร์ฯ หดตัว -4.09% YoY (ปีก่อน 10-month YTD อยู่ที่ 11% YoY) เกินดุลการค้าสะสม 7,887.9 ล้านดอลลาร์ฯ (ปีก่อน 10-month YTD อยู่ที่ 3,367.3 ล้านดอลลาร์ฯ) เป็นผลให้ดุลบัญชีเดินสะพัดสะสมอยู่ที่ 29,237 ล้านดอลลาร์ฯ และคาดว่าในปีนี้ดุลบัญชีเดินสะพัดของไทยน่าจะเกินดุลทั้งปีราว 35,000 ล้านดอลลาร์ฯ จากปีที่แล้วซึ่งอยู่ที่ 37,737 ล้านดอลลาร์ฯ

ในช่วงที่เหลือของปี 2019 นี้ เราคาดว่า Downside Risks ของเศรษฐกิจไทยก็จะยังมีอยู่ ทั้งจาก

1) อุทกภัยที่เกิดขึ้นในภาคเหนือ-ภาคตะวันออกเฉียงเหนือซึ่งเป็นพื้นที่เพาะปลูกส่วนใหญ่ของประเทศ

2) ความอ่อนแอเชิงโครงสร้างของอุปสงค์ในอุตสาหกรรมยานยนต์ทั่วโลก

3) การชะลอตัวลงของอุตสาหกรรมเซมิคอนดักเตอร์ที่อยู่ในช่วงขาลงที่จะเป็นความท้าทายต่อภาคอุตสาหกรรมของไทย

4) เศรษฐกิจโลกที่เติบโตช้าลง และความไม่แน่นอนด้านการค้าโลกก็มีส่วนฉุดรั้งเศรษฐกิจไทยในระยะข้างหน้า

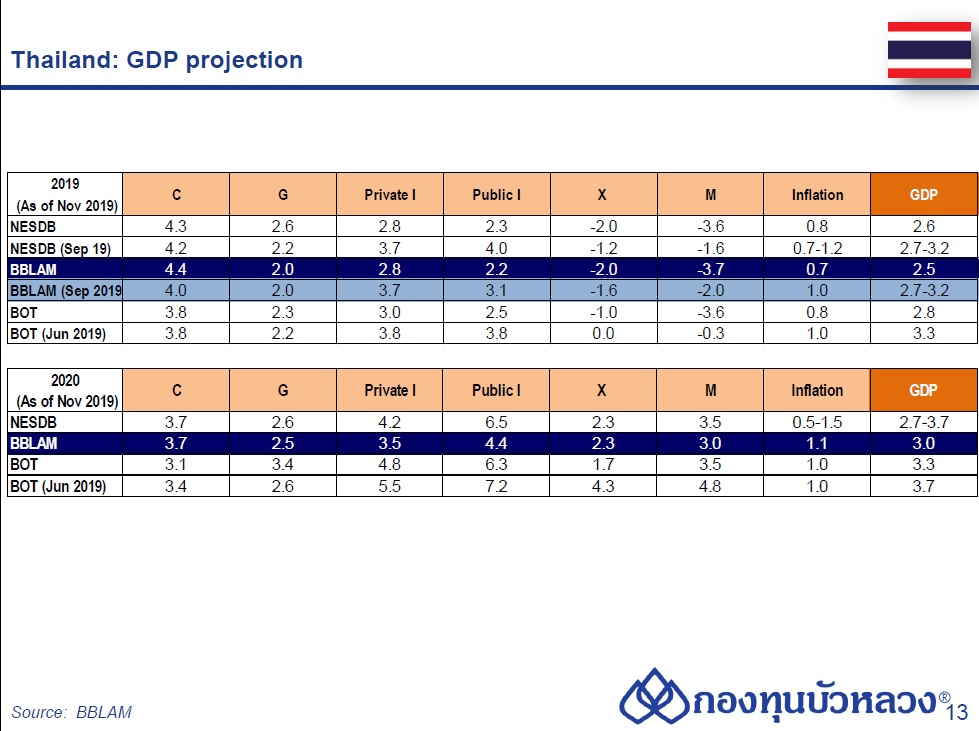

สำหรับมาตรการของรัฐบาลที่ออกมาเป็นระลอกตั้งแต่เดือน ส.ค.นั้น เราเชื่อว่ามีไว้เพื่อประคองมากกว่ากระตุ้นเศรษฐกิจให้โตกว่าปีที่ผ่านๆ มา ดังนั้น เราจึงปรับประมาณการเศรษฐกิจไทยลงเป็น 2.5% สำหรับในปี 2019 และ 3.0% ในปี 2020 จากปีก่อนที่ขยายตัว 4.1%