กลยุทธ์การลงทุน

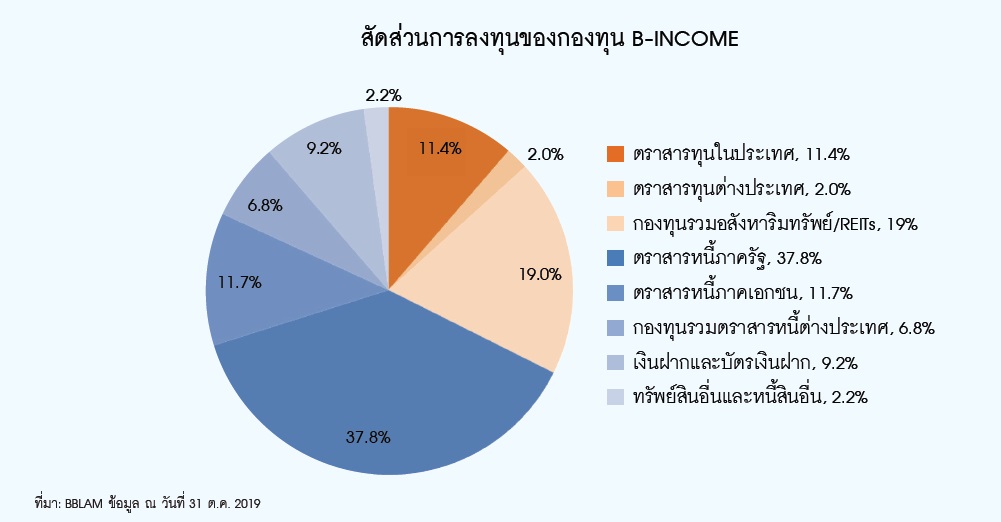

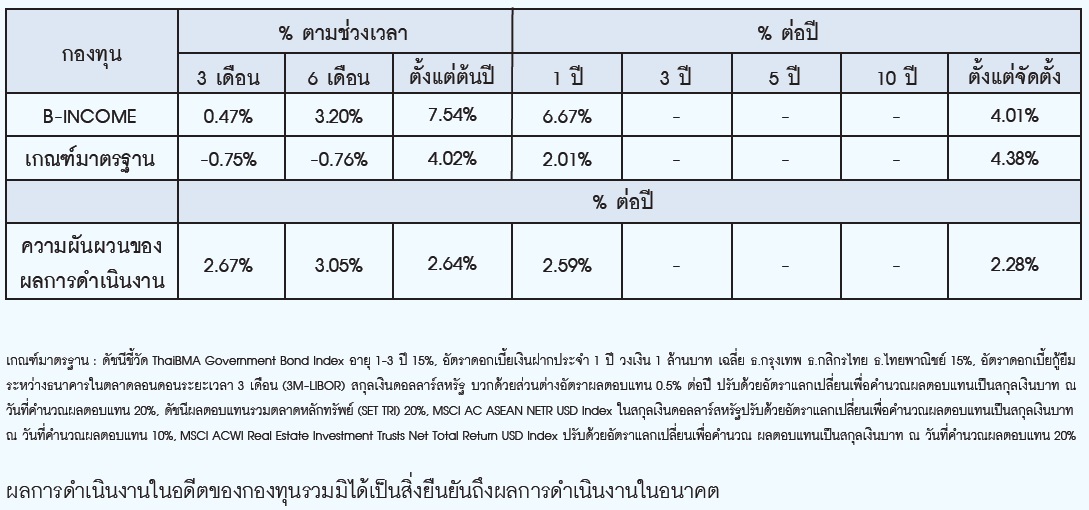

ผลการดำเนินงานของกองทุนตั้งแต่ต้นปี 2019 จนถึง ณ สิ้นเดือน ต.ค. ปรับตัวขึ้นได้เป็นอย่างดีที่ 7.54% และสามารถสร้างผลตอบแทนชนะเกณฑ์มาตรฐานที่ 4.02% โดยได้รับแรงหนุนจากทุกประเภทสินทรัพย์ โดยสินทรัพย์ประเภทกองทุนรวมอสังหาริมทรัพย์ (มีสัดส่วนการลงทุนประมาณ 19%) ให้ผลตอบแทนสูงสุดแก่กองทุนโดยเฉพาะกองทุนรวมอสังหาริมทรัพย์ของไทย ด้วยดัชนี SETPREIT และดัชนี FTSE ST REIT ที่ปรับขึ้นมามากกว่า 20% ตั้งแต่ช่วงต้นปี ซึ่งนับว่าผลการดำเนินที่ดีในช่วงที่ผ่านมามาจาก Asset Allocation อย่างแท้จริง ซึ่งแม้ว่าผลการดำเนินงานจะปรับขึ้นมาได้ดี แต่กองทุนยังคงสามารถรักษาระดับความผันผวนให้ไม่สูงจนเกินไปด้วยลักษณะของตราสารและบริษัทที่ลงทุน

ในด้านของตราสารทุน ผู้จัดการกองทุนเน้นลงทุนในหุ้นที่ 1) มีประวัติการจ่ายเงินปันผลอย่างสม่ำเสมอ 2) มีอัตราส่วนเงินปันผลตอบแทน (Dividend Yield) ในระดับสูง 3) มองเห็นแนวโน้มการเจริญเติบโตของธุรกิจและเงินปันผล มีรูปแบบธุรกิจที่เข้มแข็ง มีศักยภาพเติบโตต่อเนื่อง มีฐานะการเงิน แข็งแกร่ง มีกระแสเงินสดสูง โดยมุ่งเน้นไปยังหุ้นที่อิงกับการบริโภคภายในประเทศเพื่อลดทอนผลกระทบจากความผันผวนภายนอกประเทศ โดยในช่วงเดือน ต.ค. ผู้จัดการกองทุนยังคงไม่เปลี่ยนแปลงน้ำหนักการลงทุนในหุ้น โดยมีการลดระดับความเสี่ยงของพอร์ตออกไปบ้างโดยขายหุ้นบางบริษัทที่คาดว่าถึงระดับเต็มมูลค่าแล้วรวมถึงบางบริษัทที่ Dividend Yield ลดลงออกมาบางส่วน เช่น หุ้นกลุ่มอสังหาริมทรัพย์ หุ้นอาหาร เป็นต้น

อย่างไรก็ตาม ผู้จัดการกองทุนใช้จังหวะซื้อกลับหรือเพิ่มสัดส่วนบางบริษัทที่ราคาหุ้นปรับตัวลงจนทำให้ Dividend Yield กลับมาอยู่ในระดับที่น่าสนใจ เช่น กลุ่มธนาคาร กลุ่มเทคโนโลยีสารสนเทศและการสื่อสาร เป็นต้น ขณะที่กลุ่มสินทรัพย์ PF/REITs/IFF ยังคงเป็นสินทรัพย์คุณค่าสำหรับพอร์ต เนื่องจากมี Dividend Yield ในระดับสูง ส่งผลให้ Dividend Yield ของตราสารทุนในพอร์ตอยู่ที่ระดับประมาณ 4-5%

สำหรับตราสารหนี้ยังคงเป็นสินทรัพย์หลักที่มีคุณค่าสำหรับพอร์ตการลงทุนด้วยสัดส่วนการลงทุนประมาณ 68% ของ พอร์ตการลงทุน ซึ่งผู้จัดการกองทุนยังคงมุ่งหวังผลตอบแทนระยะสั้นถึงกลางให้สูงกว่าดัชนีชี้วัด โดยเน้นการลงทุนทั้งในตราสารภาครัฐและเอกชนที่ให้ผลตอบแทนสอดคล้องและเหมาะสมกับความเสี่ยง ด้วยอายุเฉลี่ยของ ตราสารที่ประมาณ 1 ปี

ทั้งนี้ ในช่วงที่ผ่านมาผู้จัดการกองทุนได้เพิ่มสัดส่วนการลงทุนในพันธบัตรรัฐบาล จากการขายทำกำไรตราสารหนี้ต่างประเทศออกไปบางส่วนและการครบกำหนดของเงินฝากประจำ สำหรับในส่วนของหุ้นกู้ภาคเอกชน ผู้จัดการกองทุนยังคงเลือกที่ผู้ออกมีฐานะทางการเงินมั่นคง รวมถึงได้ Credit spread ที่น่าจูงใจเหมาะสมกับระดับความเสี่ยง โดยเน้นการลงทุนในหุ้นกู้ที่มีอายุไม่เกิน 5 ปี ณ ปัจจุบัน อันดับความน่าเชื่อถือเฉลี่ยของตราสารที่กองทุนลงทุนอยู่ที่ระดับ AA+

นอกจากนั้น ผู้จัดการกองทุนยังได้แบ่งสัดส่วนการลงทุนไปยังตราสารหนี้ต่างประเทศประมาณ 7% ทั้งในส่วนของตราสารหนี้ทั่วโลกทั้งระดับ Investment Grade และ High Yield Bond เพื่อเพิ่มโอกาสในการสร้างผลตอบแทนแก่กองทุน โดยให้น้ำหนักกับตราสารหนี้ในเอเชีย เนื่องจากมีผลตอบแทนที่น่าสนใจขณะที่ความผันผวนอยู่ในระดับไม่สูงมาก

ที่ผ่านมาตลาดตราสารหนี้ในเอเชียยังคงแข็งแกร่งแม้ว่าจะเกิดสถานการณ์ความไม่แน่นอนทางด้านสงครามการค้า โดยได้รับปัจจัยบวกจากความคาดหวังต่อการดำเนินนโยบายแบบผ่อนคลายของธนาคารกลางในภูมิภาค รวมถึงการดำเนินนโยบายการคลังแบบขยายตัวของรัฐบาลต่างๆเพื่อช่วยเร่งการเติบโตของเศรษฐกิจ อีกทั้ง การที่บริษัทในภูมิภาคมีงบดุลที่แข็งแกร่งและมีความระมัดระวังการใช้เงินทุนทำให้สถานะเงินสดของบริษัทต่างๆ มีแนวโน้มดีขึ้น

มุมมองต่อการลงทุนของทีมผู้จัดการกองทุน

ผู้จัดการกองทุนยังคงมีมุมมองที่ค่อนข้างระมัดระวังต่อการลงทุน ด้วยเชื่อว่า เป็นช่วงที่ราคาหุ้นสามารถขึ้นได้อย่างจำกัด แม้ว่าตลาดจะมีปัจจัยหนุนจากสภาพคล่องที่อยู่ในระดับสูง แต่ทว่าประเด็นเรื่องสงครามการค้า และผลประกอบการของบริษัทจดทะเบียนที่มีแนวโน้มอ่อนแรงลงจะส่งแรงกดดันต่อตลาดหุ้นไทย

อย่างไรก็ตาม ผู้จัดการกองทุนเชื่อว่าโอกาสในการลงทุนยังคงมีอยู่ แต่ต้องอาศัยความพิถีพิถันในการคัดเลือกบริษัทและการหาจังหวะเข้าลงทุน โดยเน้นการลงทุนในบริษัทที่มีความเกี่ยวข้องกับเศรษฐกิจภายในประเทศ หรือได้รับผลกระทบจากปัจจัยต่างประเทศในระดับที่จำกัด รวมถึงยังคงมองว่าการลงทุนในกองทุนรวมอสังหาริมทรัพย์ หรือกองทรัสต์มีความน่าสนใจ โดยเฉพาะอย่างยิ่งในช่วงที่ตลาดผันผวน แม้ว่าระดับราคาจะปรับขึ้นมาพอสมควร แต่ความน่าสนใจในการลงทุนยังคงมีอยู่จาก Yield Spread เหนืออัตราผลตอบแทนพันธบัตรรัฐบาลประมาณ 3% และความผันผวนที่ต่ำกว่าหุ้น โดยจะเลือกลงทุนในกองทุนที่มีรายรับสม่ำเสมอ เช่น สำนักงาน โครงสร้างพื้นฐาน รวมถึงกลุ่มที่เกี่ยวข้องกับนิคมอุตสาหกรรมที่นอกจากรายรับที่สม่ำเสมอแล้วยังอาจได้รับประโยชน์จากการย้ายฐานการผลิตมาจากประเทศจีนเพื่อหลีกเลี่ยงปัญหาด้านสงครามการค้า

สำหรับตลาดตราสารหนี้ ผู้จัดการกองทุนมองว่าอัตราผลตอบแทนพันธบัตรรัฐบาลไทยอาจไม่เปลี่ยนไปจากระดับปัจจุบันมากนัก ด้วยแรงกดดันทั้งด้านขาขึ้นและขาลงยังคงไม่ชัดเจน โดยยังคงต้องติดตามทั้งปัจจัยภายในประเทศและต่างประเทศอย่างใกล้ชิด โดยเฉพาะประเด็นด้านความขัดแย้งทางการค้าที่แม้ว่าจะมีข่าวออกมาในเชิงบวก แต่ยังคงไม่เห็นบทสรุปอย่างเป็นรูปธรรม ซึ่งอาจส่งผลให้ตลาดกลับมาอยู่ในสภาวะหลีกเลี่ยงสินทรัพย์เสี่ยง (Risk off) อีกครั้งได้ ทั้งนี้ ผู้จัดการกองทุนจะใช้โอกาสที่อัตราผลตอบแทนที่อาจปรับตัวขึ้นเป็นจังหวะที่ดีในการเข้าลงทุน โดยที่ยังคง Duration ของพอร์ตไว้ที่ช่วง 1-3 ปี

ผลการดำเนินงานของกองทุน (ข้อมูล ณ วันที่ 31 ต.ค. 2019)

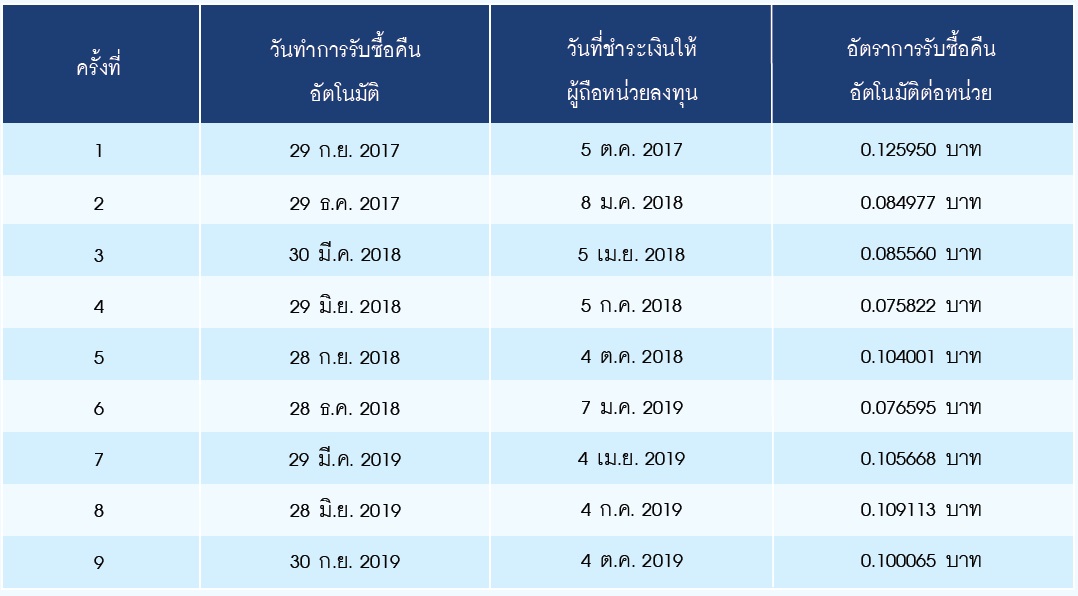

ประกาศรับซื้อหน่วยลงทุนอัตโนมัติของกองทุนเปิดบัวหลวงอินคัม

ทั้งนี้ ติดตาม BF Product Update : B-INCOME ฉบับเต็มได้ที่เว็บไซต์กองทุนบัวหลวง https://www.bblam.co.th/products/mutual-funds/mixed-fund/b-income/6604#content