BF Economic Research

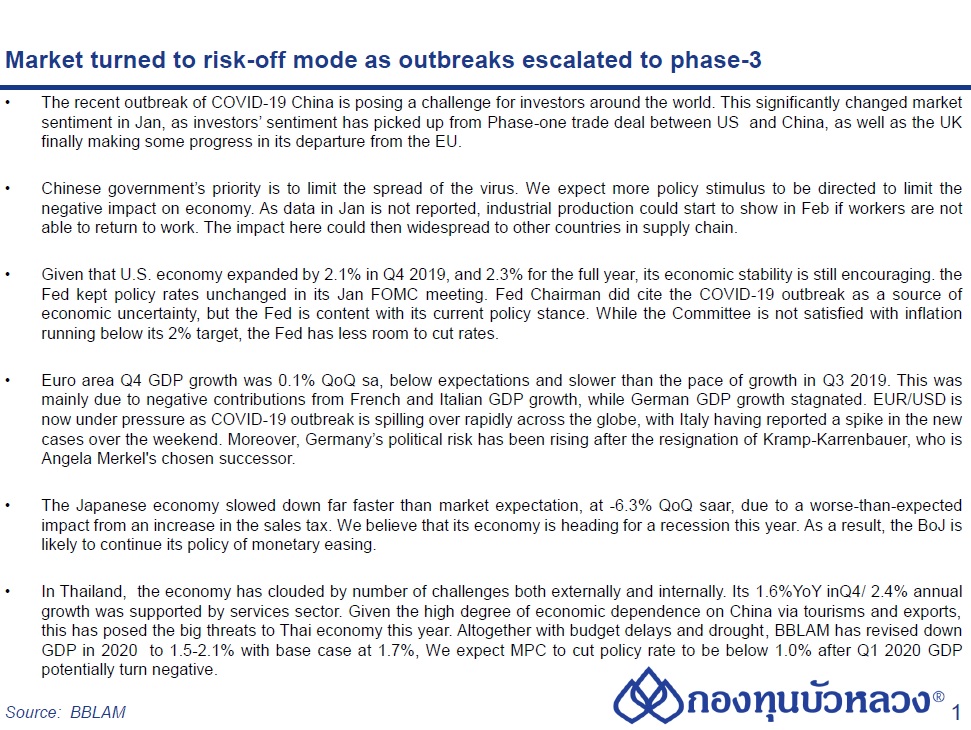

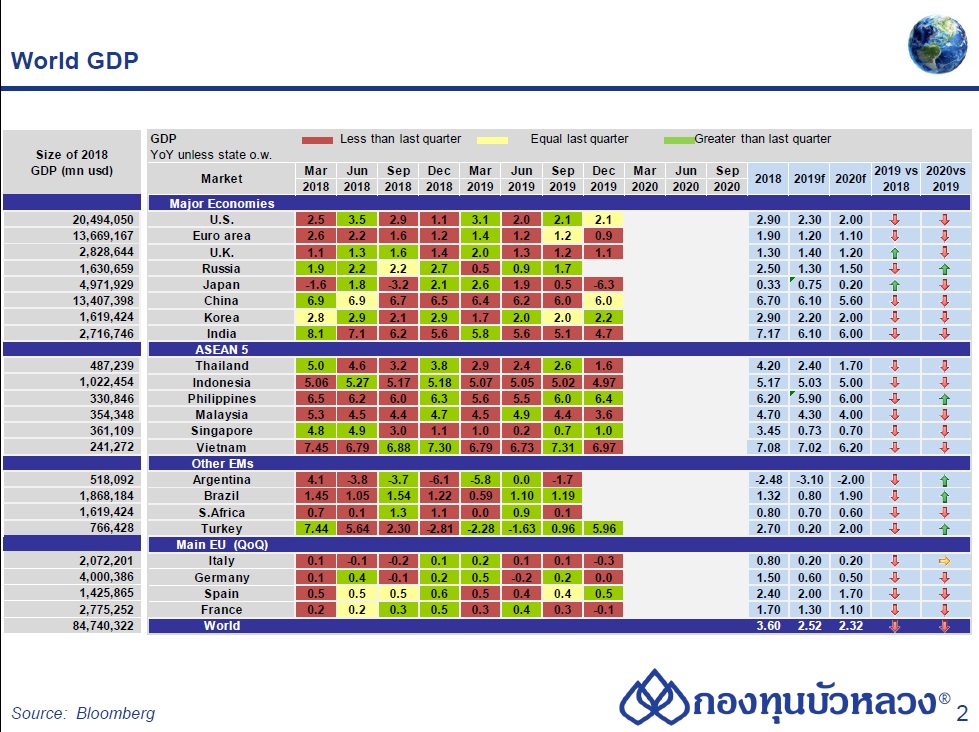

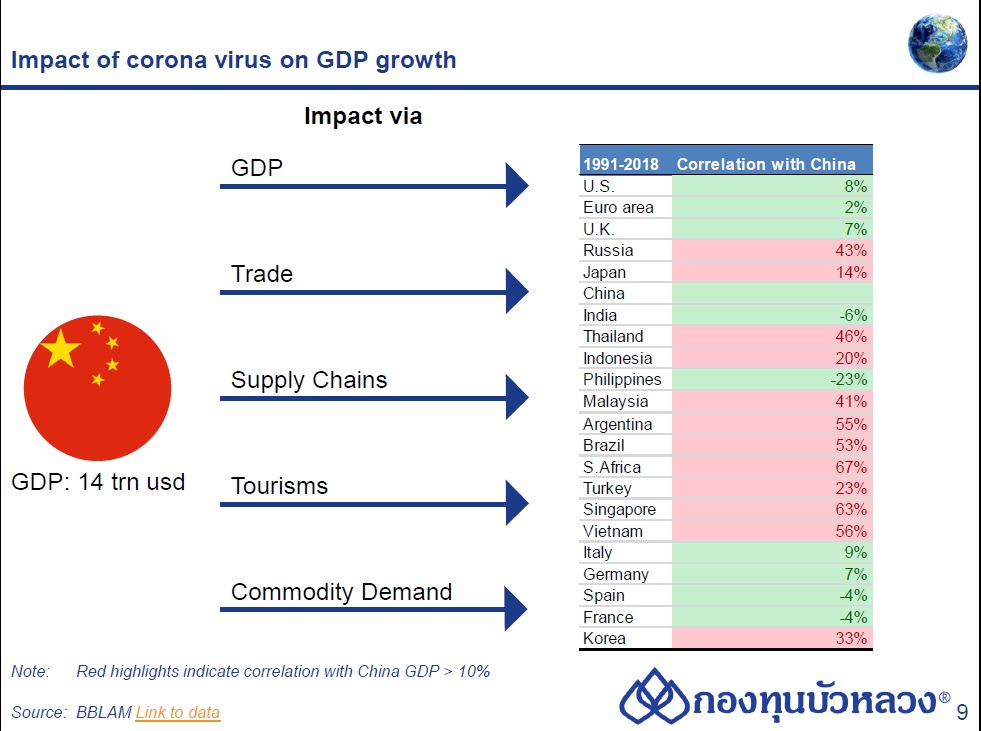

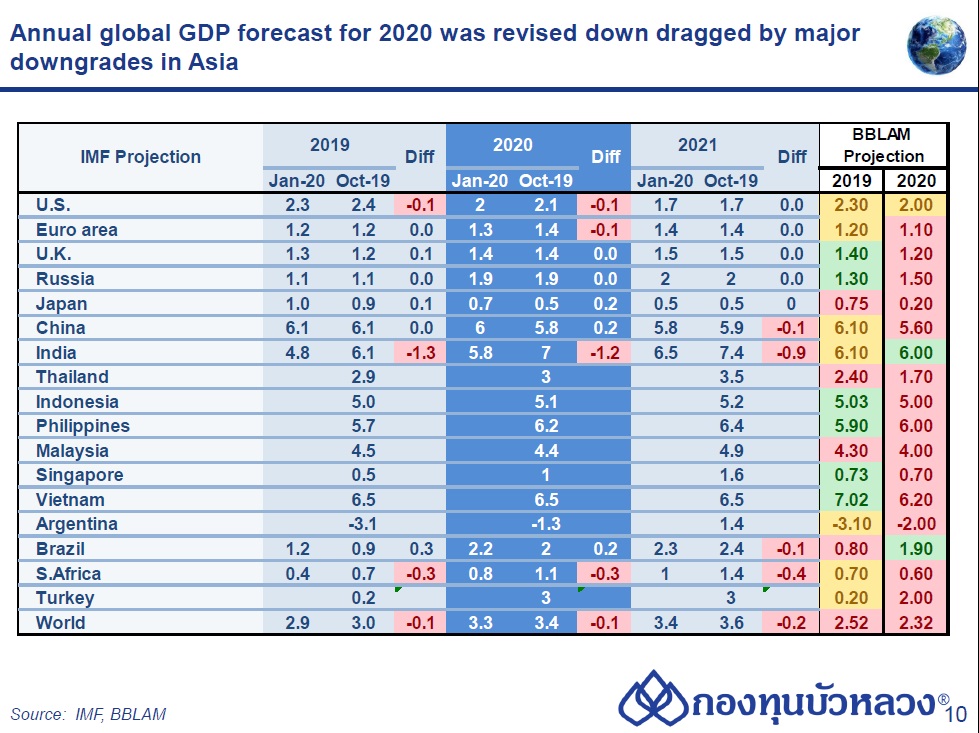

- เศรษฐกิจโลก และเศรษฐกิจไทยมี Downside Risks จาก COVID-19 เราได้ประเมินภาพเศรษฐกิจของปี 2020 ใหม่โดยได้ Revised down GDP จีน และประเทศอื่นๆ ที่มีความเชื่อมโยงกับจีนลง มีผลให้ GDP โลกปีนี้จะขยายตัวต่ำกว่า 2.5%

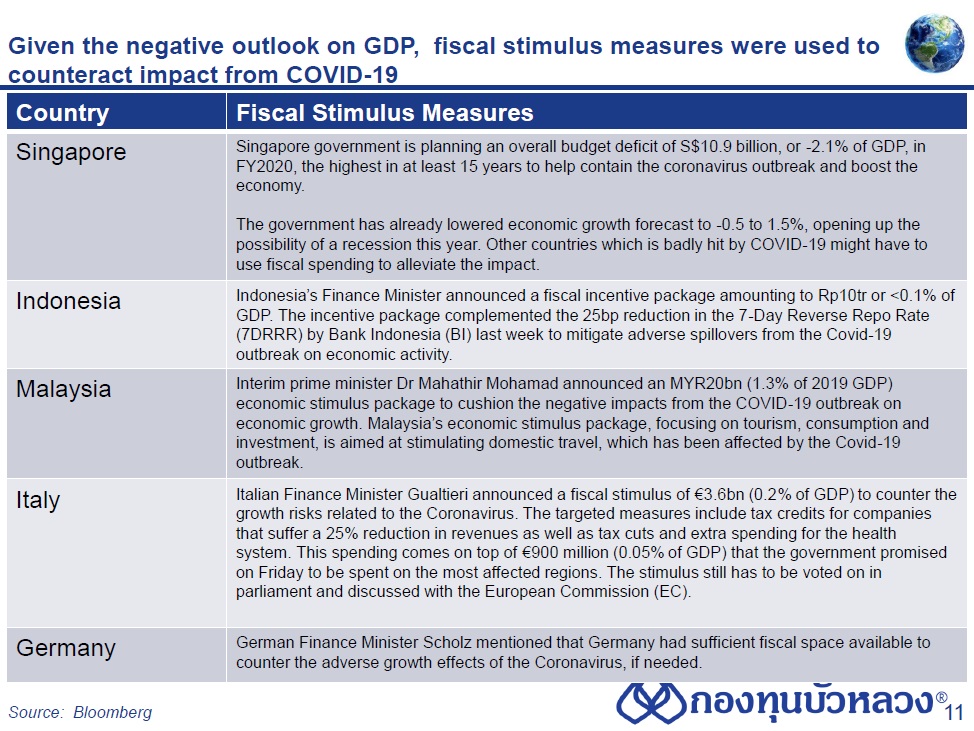

- ประเทศที่ได้รับผลกระทบน่าจะต้องใช้นโยบายการเงิน/คลังเพื่อลดแรงกระแทกจากไวรัส สิงคโปร์ได้ประกาศอัดฉีดเม็ดเงินคลังที่ 10.9 bn sgd หรือเป็นการขาดดุลทางการคลัง -2.1% ของ GDP ส่วนรัฐบาลอินโดนีเซียได้ประกาศแผนกระตุ้นเศรษฐกิจ 10 ล้านล้านรูเปียห์ภายหลังจากที่ BI ได้ปรับลดอัตราดอกเบี้ยนโยบายมาที่ 4.75%

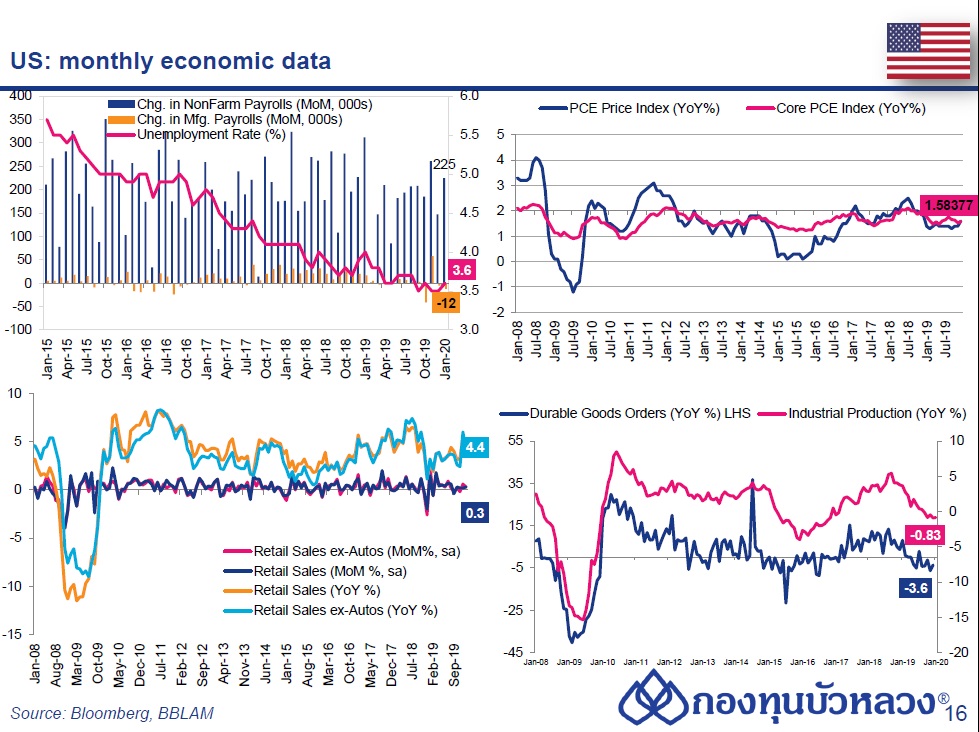

Nonfarm payrolls เดือน ม.ค. เพิ่มขึ้น 2.25 แสนตำแหน่ง คาด Fed คงดอกเบี้ยจนกว่าจะเห็น Impact จาก COVID-19

- การจ้างงานนอกภาคเกษตร (Nonfarm payrolls) เดือน ม.ค. เพิ่มขึ้น 2.25 แสนราย โดยส่วนหนึ่งเป็นผลจากการจ้างงานในภาคก่อสร้างที่เพิ่มขึ้นจากสภาพอากาศที่เอื้ออำนวยต่อการก่อสร้างและการจ้างลูกจ้างชั่วคราวเพื่อสำรวจสำมะโนประชากร (Census survey) ซึ่งจัดทำทุกๆ 10 ปี โดยขณะนี้กำลังเตรียมการสำรวจสำหรับปี 2020

- ตัวเลขการจ้างงานเดือน พ.ย.-ธ.ค. ถูกปรับเพิ่มขึ้นรวมกัน 7.0 พันราย (เพิ่มขึ้น 5.0 พันราย และ 2.0 พันรายในเดือน พ.ย. และ ธ.ค. ตามลำดับ) ส่งผลให้แนวโน้มผ่านค่าเฉลี่ย 3 เดือน (3MMA) เร่งตัวขึ้นเป็น 2.11 แสนราย

- การจ้างงานภาคเอกชนเพิ่มขึ้น 2.06 แสนราย (vs. 1.42 แสนรายในเดือนก่อน) ส่วนการจ้างงานภาครัฐเพิ่มขึ้น 1.9 หมื่นราย (โดยราว 1.0 หมื่นราย คาดว่าเป็นการจ้างงานลูกจ้างชั่วคราวเพื่อสำรวจสำมะโนประชากร)

- หากแบ่งตามรายอุตสาหกรรม การจ้างงานในภาคการผลิตลดลง -1.2 หมื่นราย สะท้อนการจ้างงานในภาคการผลิตที่ยังไม่ฟื้นตัวจากผลกระทบของสงครามการค้ากับจีนที่ประทุขึ้นในปี 2018 ส่วนการจ้างงานในภาคบริการเพิ่มขึ้น 1.93 แสนราย (vs. 1.52 แสนรายในเดือนก่อน) ยังคงเพิ่มขึ้นดีต่อเนื่อง ช่วยชดเชยการจ้างงานในภาคการผลิตที่อ่อนแอ

- ด้านอัตราการว่างงาน (Unemployment rate) เพิ่มขึ้นเป็น 3.6% สูงกว่าเดือนก่อน ป็นผลจากอัตราการมีส่วนร่วมของกำลังแรงงาน (Labour Participation rate) ที่เพิ่มขึ้น 0.2ppt เป็น 61.4% สูงสุดในรอบ 6 ปีอัตราค่าจ้างเฉลี่ย (Average hourly earning) เร่งตัวขึ้นเป็น 3.1% YoY จาก 3.0% ในเดือนก่อน

สหรัฐฯ: ยอดค้าปลีกและผลผลิตภาคอุตสาหกรรม เดือน ม.ค. ออกมาทรงตัวจากเดือนก่อน ส่วนการผลิตภาคอุตสาหกรรมยังหดตัว

- ยอดค้าปลีก (Retail Sales) เดือน ม.ค. ขยายตัว 0.3% MoM เท่ากับเดือนก่อน เมื่อเทียบกับช่วงเดียวกันปีก่อน ยอดค้าปลีกชะลอตัวลงเป็น 4.4 % YoY ( vs. 5.5% ในเดือนก่อน) ยอดค้าปลีกที่หักสินค้าที่มีความผันผวน (รถยนต์, วัสดุก่อสร้าง และปั๊มน้ำมัน) หรือ Retail Control Group ซึ่งเป็นส่วนที่นำไปคิดใน GDP ไม่ขยายตัวจากเดือนก่อน (0.0% MoM) ขณะที่ตัวเลขเดือน ธ.ค. ถูกปรับลดลง -0.3ppt เป็น 0.2% MoM

- ยอดค้าปลีกขยายตัวดีในกลุ่มวัสดุก่อสร้างเป็นหลัก (2.1% vs. 1.3% เดือนก่อน) จากสภาพอากาศอบอุ่นที่เอื้อต่อการก่อสร้าง ขณะที่ยอดขายกลุ่มเสื้อผ้าพลิกกลับมาหดตัว (-3.1% vs. 2.7% เดือนก่อน) หลังขยายตัวแรงในเดือนก่อน

- ผลผลิตภาคอุตสาหกรรม (Industrial Production) เดือน ม.ค. หดตัว -0.3% MoM ต่อเนื่องจาก -0.4% MoM ในเดือนก่อน (เมื่อเทียบรายปี -0.83%YoY, vs prev -0.91%YoY) จากผลผลิตในกลุ่มกลุ่มสาธารณูปโภคที่หดตัวต่อเนื่อง 2 เดือน (-4.0% MoM) จากสภาพอากาศที่อบอุ่นและผลผลิตในกลุ่มเครื่องบินและส่วนประกอบที่หดตัวแร (-10.7% MoM) จากการระงับการผลิตของ Boeing รุ่น 737 Max

- Looking forward: การจ้างงานโดยรวมที่ยังอยู่ในระดับที่ดี และสะท้อนสภาวะทางเศรษฐกิจในประเทศที่ยังขยายตัวได้ในระดับปานกลาง Fed น่าจะคงดอกเบี้ยไว้ที่กรอบปัจจุบันที่ 1.50-1.75% จนกว่าจะเห็นผลกระทบที่ชัดเจนกว่านี้

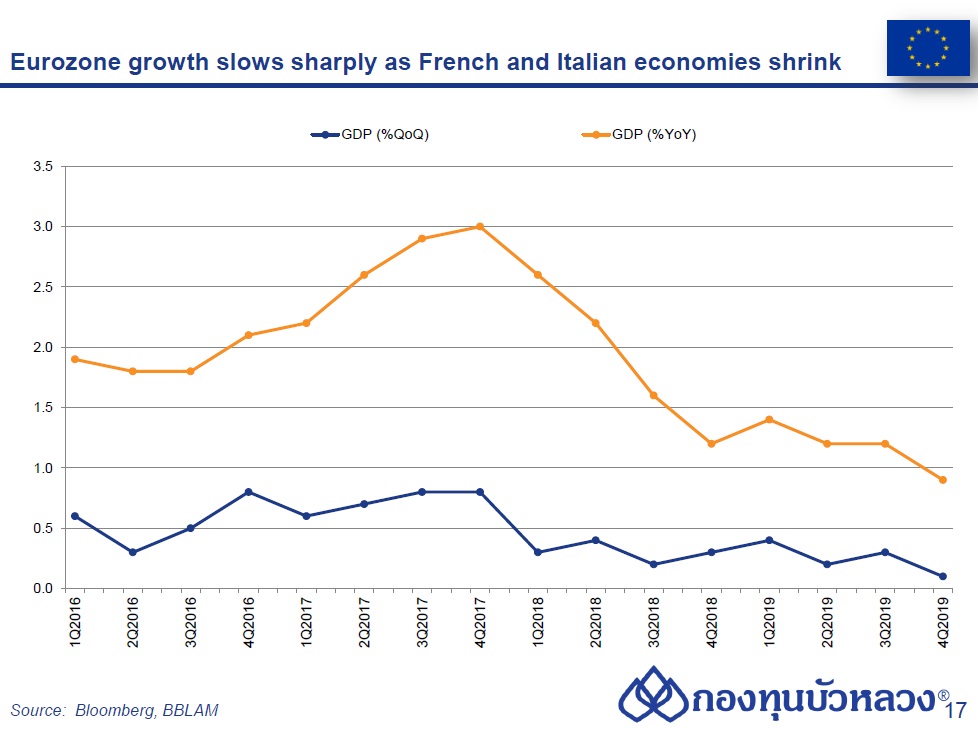

- GDP ยูโรโซน ในไตรมาส 4/2019 (ประมาณการครั้งที่ 2) ที่ 0.1% QoQ saar ชะลอตัวลงจาก 0.3% ในไตรมาส 3 ท่ามกลางความกังวลของตลาดเรื่องการระบาดของไวรัสสายพันธุ์ใหม่ โดยตัวเลขการขยายตัวทางเศรษฐกิจในไตรมาส 4 นั้นสอดคล้องกับทิศทางการเติบโตของภาคการผลิตและค้าปลีกในยูโรโซนที่ชะลอตัวลง

- ในรายประเทศ เศรษฐกิจเยอรมนีซึ่งมีขนาดใหญ่ที่สุดในยูโรโซนไม่เปลี่ยนแปลงจากไตรมาสก่อนหน้า น้อยกว่าที่ตลาดคาดว่าจะขยายตัวเล็กน้อย ขณะที่ GDP ฝรั่งเศสและอิตาลีกลับมาเป็นติดลบในไตรมาส 4/2019 โดยเฉพาะอิตาลีที่ติดลบถึง -0.3% QoQ ซึ่งมากกว่าที่ตลาดคาดไว้

- การชะลอตัวของเศรษฐกิจ และการระบาดของ COVID-19 ส่งผลให้ตลาดคาดว่า ECB อาจปรับลดอัตราดอกเบี้ยนโยบายลงอีก

การเมืองเยอรมนีมีความเสี่ยงเพิ่มสูงขึ้นในช่วงเดือนที่ผ่านมาหลังการประกาศลาออกของนาง Annegret Kramp-Karrenbauer หัวหน้าพรรค CDU พรรคของนาง Angela Merkel และเป็นคนที่ Merkel หวังให้สืบต่ออำนาจเป็นนายกรัฐมนตรีคนต่อไป เนื่องจากเกิดความขัดแย้งภายในพรรคที่นาง Annegret Kramp-Karrenbauer ไม่สามารถจัดการได้ - วันที่ 31 ม.ค. ที่ผ่านมา สหราชอาณาจักรได้ออกจากอียูอย่างเป็นทางการ และเข้าสู่ช่วงเปลี่ยนผ่าน ที่จะมีการเจรจาข้อตกลงในอนาคตกันระหว่างทั้งสองฝ่าย ซึ่งเรามองว่า มีความเป็นไปได้สูงที่สหราชอาณาจักรจะขออียูขยายช่วงการเปลี่ยนผ่านดังกล่าวออกไปจาก Dealine ปัจจุบันวันที่ 31 ธ.ค. 2020 โดยสหราชอาณาจักรต้องเสนอขอขยายเวลาภายในวันที่ 1 ก.ค. นี้ ซึ่งช่วงใกล้ๆ เดือนก.ค. ตลาดมีแนวโน้มเกิดความผันผวนเพิ่มขึ้นจากความไม่แน่นอนของการขอขยายเวลา จึงเป็นประเด็นที่ต้องติดตามอย่างใกล้ชิดต่อไป

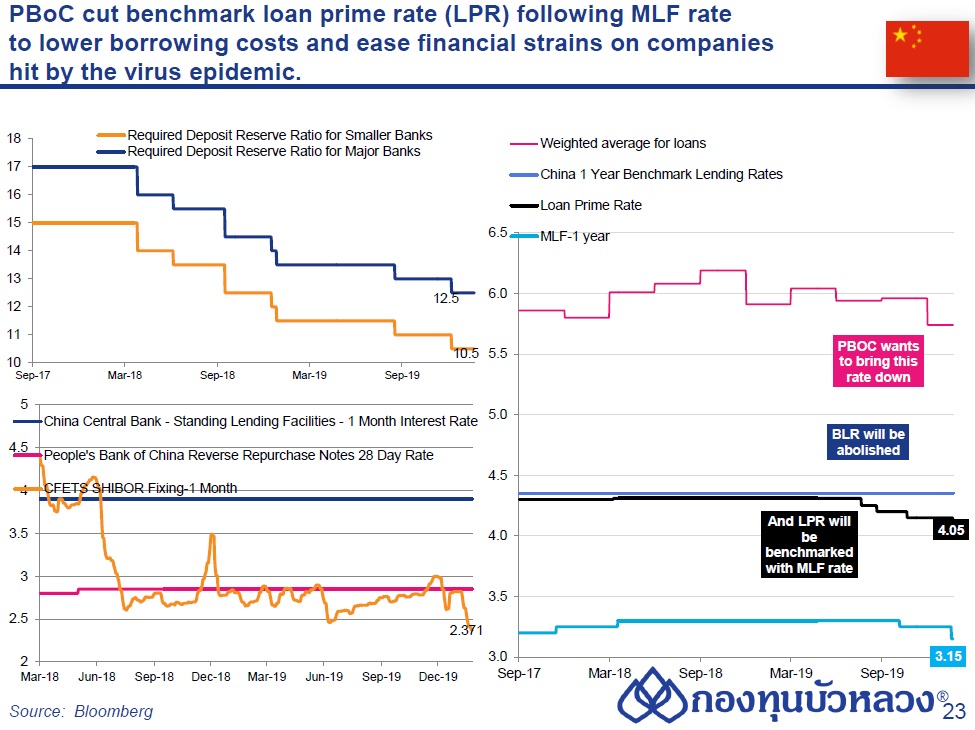

- ธนาคารกลางจีน (PBOC) ปรับลดอัตราดอกเบี้ยเงินกู้ Loan Prime Rate (LPR) ประเภท 1 ปีลง 0.10% สู่ระดับ 4.05% สำหรับเดือนก.พ. และได้ปรับลดอัตราดอกเบี้ย LPR ประเภท 5 ปีลง 0.05% สู่ระดับ 4.75% การประกาศลดอัตราดอกเบี้ยเงินกู้ LPR ทั้งสองประเภทมีขึ้นในช่วงเวลาที่จีนกำลังรับมือกับผลกระทบทางเศรษฐกิจที่เกิดขึ้นจากการแพร่ระบาดของไวรัสโคโรนาสายพันธุ์ใหม่หรือ COVID-19 ทั้งนี้ PBoC ได้ปรับลดอัตราดอกเบี้ยระยะกลางหรือ MLF ไปก่อนหน้านี้มาอยู่ที่ 3.15%

- หากพิจารณาดอกเบี้ยระยะสั้นของจีนเช่น CFETS Shibor 1 เดือนจะเห็นว่าปรับลดลงต่อเนื่อง สะท้อนว่า PBoC พยายามที่จะเสริมสภาพคล่องให้กับตลาด และเมื่อวันที่ 17 ก.พ. PBoC อัดฉีดเงิน 1 แสนล้านหยวนวันนี้ มุ่งรักษาสภาพคล่องในระบบการเงิน โดยให้อัตราดอกเบี้ยที่ 2.4%

- ส่วนค่าเงินหยวน USDCNY ในวันนี้ อยู่ที่ 7

- ในด้านนโยบายคลัง ผู้นำจีนได้ส่งสัญญาณผ่อนคลายทางการคลังในระหว่างการประชุม Politburo Standing Committee ในวันที่ 3-12 ก.พ. ด้วย

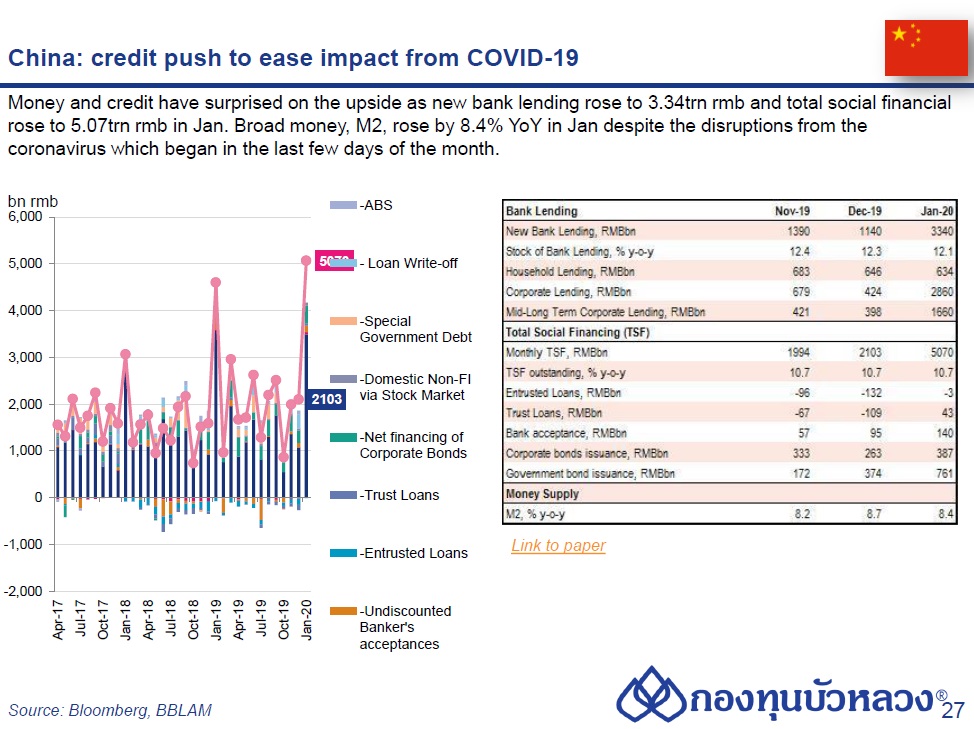

จีน: ยอดปล่อยสินเชื่อเดือน ม.ค. เพิ่มขึ้นมากกว่าคาด จากการผ่อนคลายนโยบายเพื่อพยุงเศรษฐกิจตั้งแต่ต้นปี

- ยอดระดมทุนรวมสุทธิ (Total Social Financing) เดือน ม.ค.เพิ่มขึ้นเป็น RMB5,070.0bn จาก RMB2,103.0bn ในเดือนก่อน และช่วงเดียวกันปีก่อนที่ RMB4,679.1bn จากการเร่งปล่อยกู้ก่อนหน้าเทศกาลตรุษจีนและการผ่อนคลายนโยบายการเงินของ PBoC เช่น การลด RRR ลง 50bps ในช่วงต้นเดือน และการผ่อนคลายความเข้มงวดในมาตรการลดความเสี่ยงในภาคการเงิน เพื่อลดทอนความเสี่ยงที่เศรษฐกิจชะลอตัวลง โดยยอดปล่อยกู้เงินหยวน (New Yuan Loans) เพิ่มขึ้นเป็น RMB3,340.0bn จาก RMB1,140.0bn เดือนก่อน จากการปล่อยกู้สู่ภาคธุรกิจที่เพิ่มขึ้นแรง (RMB2,860bn vs. RMB431bn เดือนก่อน และ RMB1,500bn เดือน ม.ค. 2019)

- ยอดปล่อยสินเชื่อนอกภาคธนาคาร (Shadow Banking) ซึ่งได้แก่ Trust loans, Entrusted loans และ Undiscounted banks bill พลิกกลับมาเป็นบวกครั้งแรกในรอบหลายเดือน (RMB180.9bn) หลัง PBoC ผ่อนคลายมาตรการลดความเสี่ยงในภาคการเงินเพื่อพยุงเศรษฐกิจ

- ยอดออกพันธบัตรรัฐบาลเพิ่มขึ้นแรง RMB761.7bn (vs. RMB373.82bn เดือนก่อน) จากการเพิ่มขึ้นของยอดออกพันธบัตรรัฐบาลท้องถิ่นฉบับพิเศษ (Speical Local Government Bonds) ที่ใช้ในการลงทุนโครงสร้างพื้นฐานที่เพิ่มขึ้นแรง RMB715bn จากการที่รัฐบาลอนุญาตให้รัฐบาลท้องถิ่นสามารถใช้โควต้าของปี 2020 ในการออกพันธบัตรฉบับพิเศษได้เลย RMB1.0 trn จากที่โดยปกติต้องรอให้ประกาศโควต้าอย่างเป็นทางการในเดือน มี.ค.ก่อนถึงจะออกพันธบัตรได้ ซึ่งคาดว่ายอดออกพันธบัตรรัฐบาลท้องถิ่นฉบับพิเศษจะเพิ่มขึ้นต่อในเดือน ก.พ. เนื่องจากรัฐบาลได้ประกาศให้ใช้โควต้าปีนี้ได้เพิ่มเติมอีก RMB800bn เพื่อลดทอนผลกระทบของ COVID-19

- ยอดออกหุ้นกู้ (Corporate Bonds) เพิ่มขึ้นเป็น RMB386.5bn จาก RMB262.5bn ในเดือนก่อน เมื่อเทียบกับช่วงเดียวกันปีก่อน ยอดระดมทุนรวมสุทธิ (Outstanding TSF) ขยายตัว 10.7% YoY ทรงตัวต่อเนื่องเป็นเดือนที่ 3

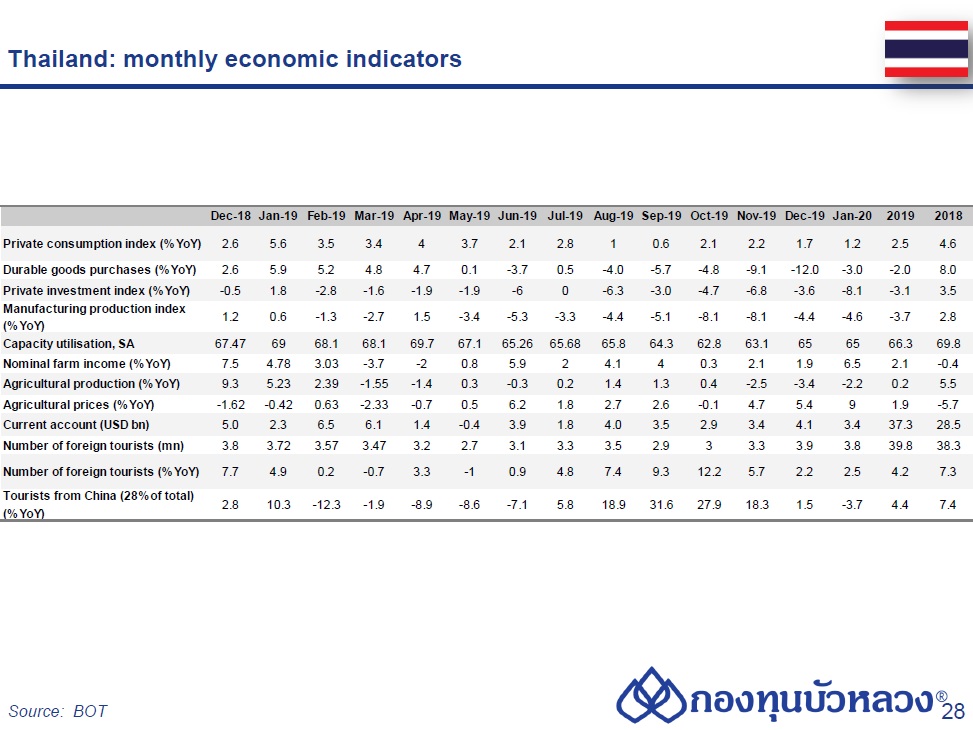

เครื่องชี้เศรษฐกิจรายเดือน ม.ค. มีสัญญาณอ่อนแอลงจากการเบิกจ่ายงบล่าช้า และการลงทุนเอกชนหดตัว คาดว่าเดือนก.พ. เครื่องชี้ด้านการบริโภคและการท่องเที่ยวจะเริ่มแย่

- รายจ่ายงบลงทุนภาครัฐ (ไม่รวมเงินโอน) ยังคงหดตัว -35.3 YoY โดยมีสาเหตุหลักจากการบังคับใช้ ร่าง พ.ร.บ. งบประมาณฯ FY2020 ที่ล่าช้า

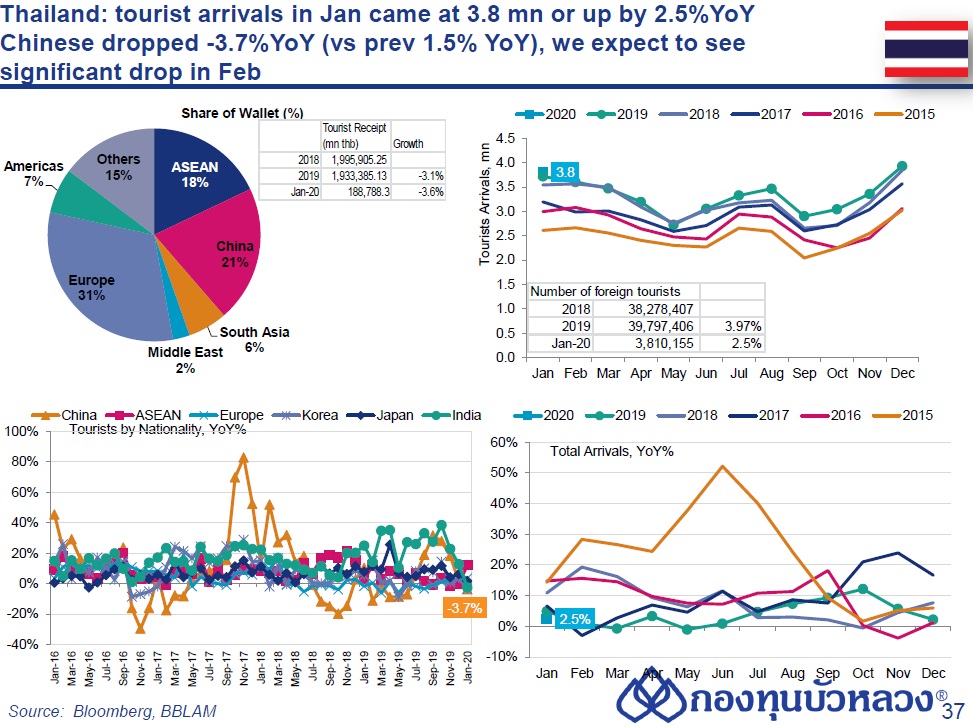

- จำนวนนักท่องเที่ยวขยายตัว 2.5% YoY เป็น 3.8 ล้านคน หนุนโดยกลุ่มนักท่องเที่ยวมาเลเซีย รัสเซีย และเอเชียไม่รวมจีนและมาเลเซีย (+20.6%, +11.2% และ +6.8% ตามลำดับ) ในขณะที่นักท่องเที่ยวชาวจีนหดตัว -3.7% จากกรณีที่จีนประกาศสั่งห้ามกรุ๊ปทัวร์ออกนอกประเทศในช่วงปลายเดือน ม.ค. เพื่อจำกัดการแพร่ระบาดของเชื้อไวรัส COVID-19

- ดัชนีการบริโภคภาคเอกชนเติบโตชะลอลง (+1.2% YoY vs. +1.7% เดือนก่อน) ด้วยผลกระทบจากกำลังซื้อที่อ่อนแอ และความเชื่อมั่นที่ถดถอย โดยเครื่องชี้การบริโภคสินค้าคงทนและสินค้าไม่คงทน หดตัว -3.0% และ -0.1% ตามลำดับ ในขณะที่การใช้จ่ายภาคบริการขยายตัวชะลอลงเหลือ 1.0% (vs. +3.0% เดือนก่อน)

- ดัชนีการลงทุนภาคเอกชนหดตัวมากขึ้นที่ -8.1% (vs. -3.6% เดือนก่อน) ตามการชะลอตัวจากอุปสงค์ทั้งภายนอกและภายในประเทศที่กระทบต่อภาคการผลิต (MPI -4.6%) และกิจกรรมภาคการลงทุน โดยเครื่องชี้การลงทุน หดตัวในทั้งด้านการก่อสร้างและด้านเครื่องจักรและอุปกรณ์ เช่น ยอดจดทะเบียนรถยนต์ใหม่เพื่อการลงทุน -17.6%, การนำเข้าสินค้าทุน -5.1% และยอดจำหน่ายวัสดุก่อสร้าง -3.3%

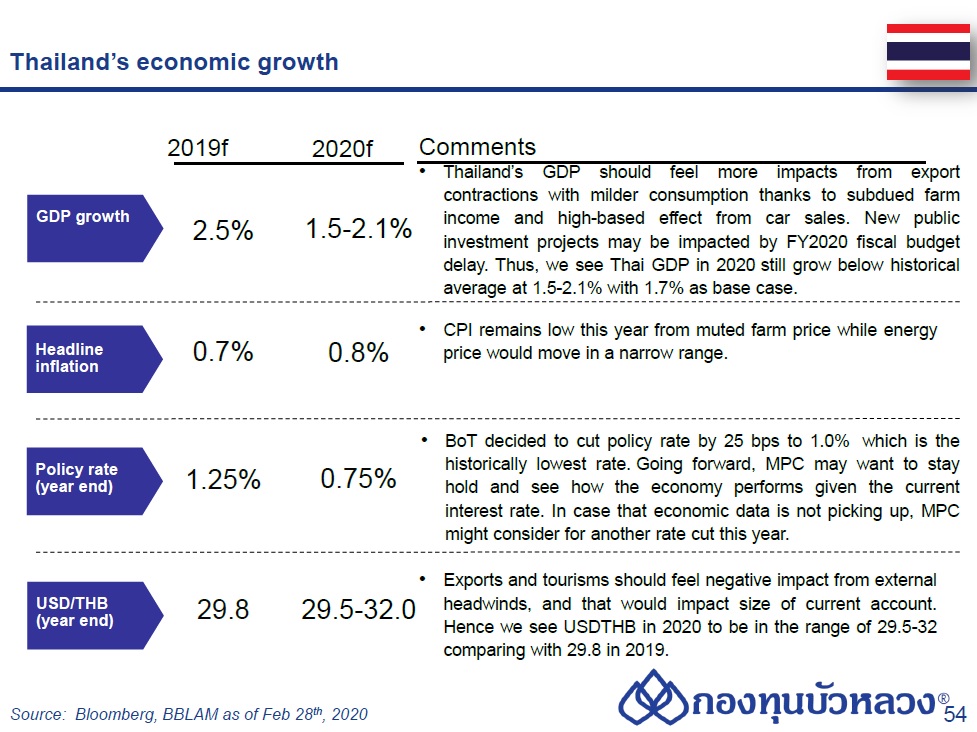

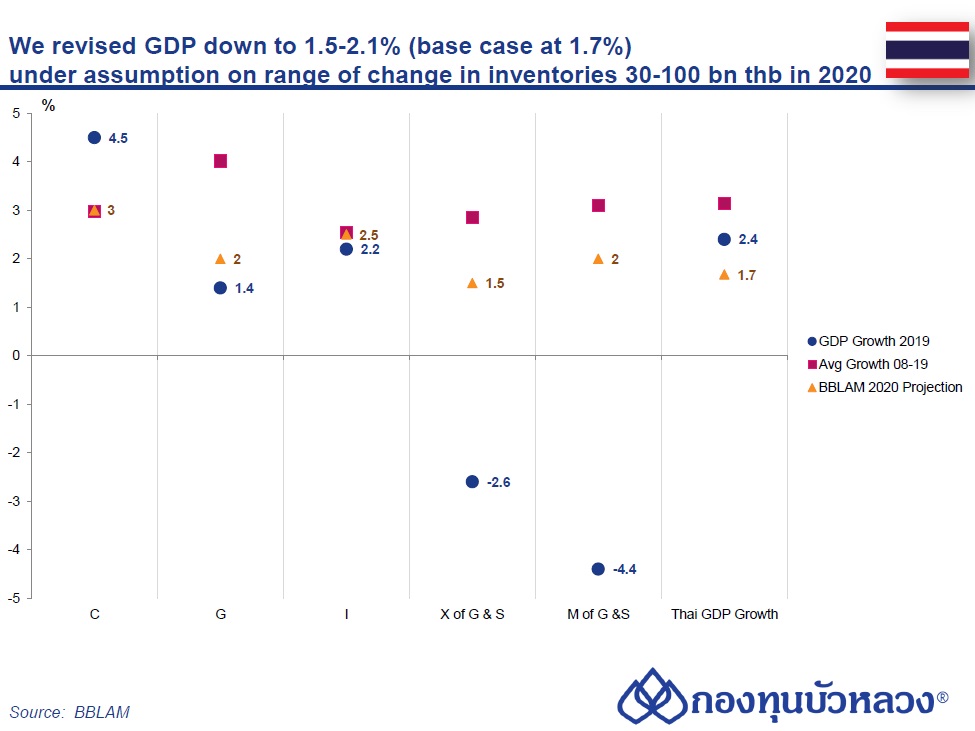

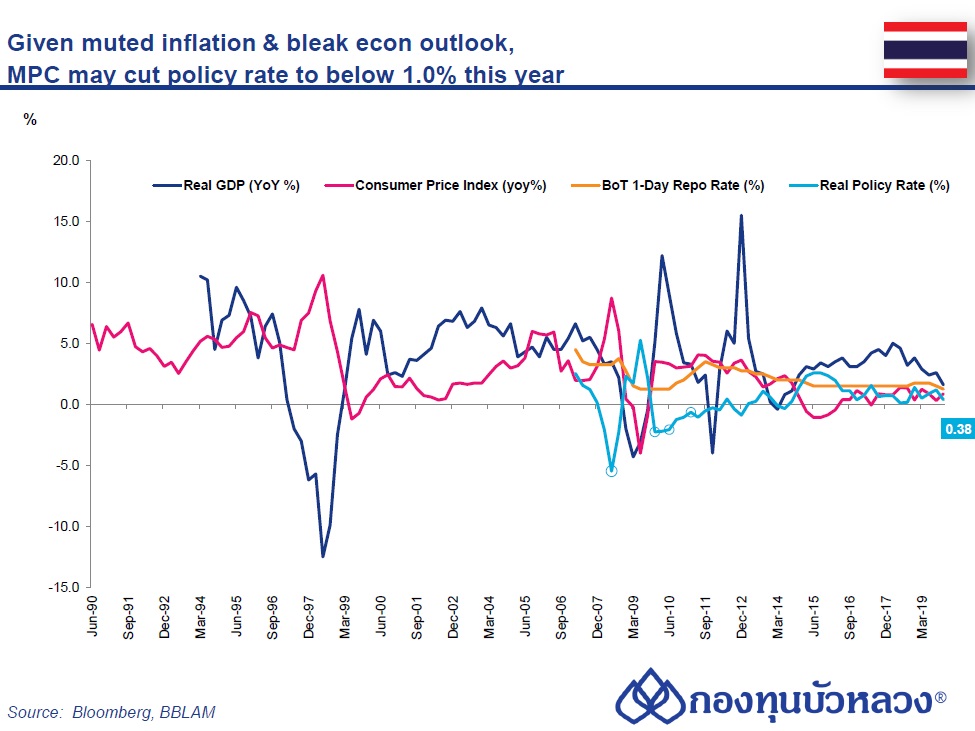

- ในการประชุมเดือนก.พ. กนง. มีมติเป็นเอกฉันท์ให้ปรับลดอัตราดอกเบี้ยนโยบายมาที่ 1.0% และได้กล่าวว่า พร้อมที่จะใช้เครื่องมือเชิงนโยบายอย่างเหมาะสม โดยมีประเด็นที่จะติดตามเป็นพิเศษ ทั้งความเสี่ยงจากต่างประเทศ อาทิ การแพร่ระบาดของไวรัสโคโรน่า ข้อพิพาททางการค้า ความตึงเครียดทางภูมิรัฐศาสตร์ เช่นเดียวกับความเสี่ยงในประเทศ อาทิ ความล่าช้าของ ร่าง พ.ร.บ. งบประมาณฯ FY2020 และภัยแล้ง หมายความว่าหากทิศทางของเศรษฐกิจเปราะบางกว่านี้ ก็มีสิทธิที่ กนง. จะตัดสินใจปรับลดอัตราดอกเบี้ยลงได้อีกในอนาคต (ทั้งนี้อัตราเงินเฟ้อปัจจุบันอยู่ที่ 1.05% ยังอยู่ในกรอบเป้าหมายที่ 1.0-3.0%) สำหรับตัวเลขประมาณการเศรษฐกิจไทยปี 2020 นั้น แต่เดิมกองทุนบัวหลวงได้ประมาณการไว้ว่าจะขยายตัวที่ 2.3-2.5% แต่เนื่องด้วยมี Downside Risks ที่เพิ่มขึ้นทั้งจากปัจจัยภายนอก และปัจจัยเสี่ยงภายในประเทศ เราได้ขยับกรอบประมาณการมาอยู่ที่ 1.5-2.1% โดยมีกรณีฐานที่ 1.7%

- สำหรับการเคลื่อนไหวของค่าเงินบาทนั้น เรามองว่าการแพร่ระบาดของโคโรนาไวรัสจะส่งผลต่อการท่องเที่ยวอย่างมีนัยสำคัญ ทั้งนี้รายได้จากนักท่องเที่ยวต่างชาติจะนำเข้าไปคำนวณในดุลบัญชีเดินสะพัดของไทยด้วย โดยจะเป็นส่วนหนึ่งในดุลบริการ เราคาดว่าหากสถานการณ์การแพร่ระบาดของโรคสามารถยังไม่สามารถควบคุมได้ ประกอบกับ การค้าระหว่างประเทศของไทยยังไม่ดีขึ้น ดุลบัญชีเดินสะพัดของไทยในปี 2020 นี้น่าจะลดลงมาอยู่ที่ 2.0-2.5หมื่นล้านดอลลาร์ฯ จาก 3.7 หมื่นล้านดอลลาร์ฯในปี 2018 และจากตัวเลขประมาณการปี 2019 ที่ 3.72 หมื่นล้านดอลลาร์ฯ จากมุมมองในเชิง Macroeconomics จึงปรับกรอบการเคลื่อนไหวของ USDTHB มาอยู่ที่ 29.5-32 จากประมาณการเดิม (ณ วันที่ 8 ม.ค.) ที่ 29-31 บาท

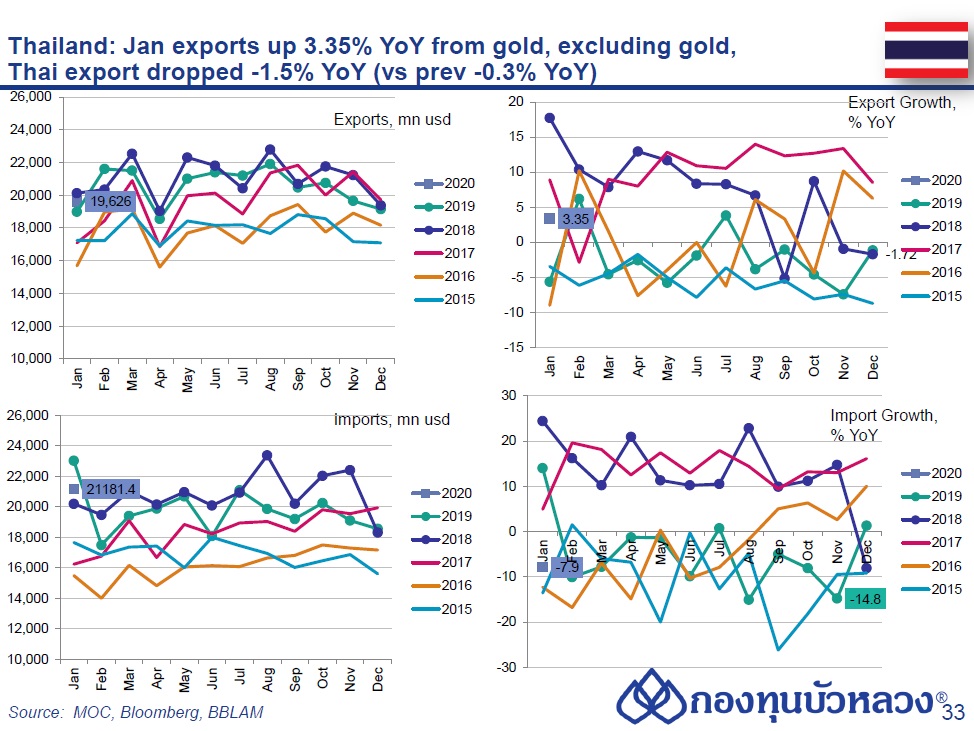

- การส่งออกไทยเดือนม.ค.อยู่ที่ 19,625.7 ล้านดอลลาร์ฯ ขยายตัว 3.35% YoY (vs prev -1.28% YoY) หากไม่รวมทองคำ หดตัว -1.5% YoY (vs prev -0.3% YoY) ส่วนการนำเข้าอยู่ที่ 21,181.4 ล้านดอลลาร์ฯ หดตัว -7.86% YoY (vs prev 2.5% YoY) ส่งผลให้ดุลการค้าขาดดุล -1,555.7 ล้านดอลลาร์ฯ (vs prev 595.7 ล้านดอลลาร์ฯ) ทั้งนี้ปัจจัยที่ทำให้การส่งออกในเดือน ม.ค.ให้ขยายตัวมาจาก

- 1. การส่งออกทองคำขยายตัวเกือบ 3 เท่าเมื่อเทียบกับช่วงเดียวกันปีก่อน เนื่องด้วยตลาดมีความกังวลสถานการณ์การแพร่ระบาดของไวรัส COVID-19 เป็นแรงกระตุ้นการซื้อทองคำซึ่งเป็นสินทรัพย์ปลอดภัยมากขึ้น และมีผลดันราคาทองขึ้นสูงในช่วงม.ค.ขณะที่อัตราค่าเงินบาทปรับตัวอ่อนลง

- 2. การส่งออกน้ำมันเริ่มกลับสู่ภาวะปกติ หลังจากโรงกลั่นปิดทำการเมื่อปลายปี 2019

- 3. ในรายสินค้า พบว่าสินค้าเกษตรและอุตสาหกรรมบางรายการขยายตัวได้ เช่นยางพารา ผลิตภัณฑ์จากยางพารา เครื่องคอมพิวเตอร์ เครื่องจักร และเครื่องใช้ไฟฟ้า (โดยเฉพาะเครื่องปรับอากาศ)

- 4. ในรายประเทศการส่งออกไปสหรัฐฯ จีนและไต้หวันขยายตัวได้ต่อเนื่อง โดยที่

- การส่งออกไปสหรัฐฯ ขยายตัวต่อเนื่องเป็นเดือนที่ 2 โดยสินค้าสำคัญที่ขยายตัว ได้แก่ เครื่องคอมพิวเตอร์ฯ อุปกรณ์กึ่งตัวนำฯ เครื่องปรับอากาศฯ ผลิตภัณฑ์ยาง และเฟอร์นิเจอร์และชิ้นส่วน• การส่งออกไปจีน ขยายตัว 5.2% YoY และขยายตัวต่อเนื่องติดต่อกันเป็นเดือนที่ 3 โดยสินค้าสำคัญที่ขยายตัว ได้แก่ ยางพารา ผลิตภัณฑ์ยาง ทองแดงฯ รถยนต์และส่วนประกอบ และเครื่องยนต์สันดาปฯ เป็นต้น

- สำหรับการนำเข้าไทยในเดือน ม.ค. ที่หดตัว -7.86% YoY นั้นมาจากฐานสูงของการนำเข้าอาวุธเพื่อซ้อมรบในเดือน ม.ค.ปีก่อน และการนำเข้าทองคำที่ลดลง เมื่อหักทองคำ น้ำมัน และอาวุธ ยุทธปัจจัย การนำเข้าไทยเดือน ม.ค.หดตัว -0.17% YoY ในรายสินค้า การนำเข้าสินค้าทุนขยายตัว 5.8% ในกลุ่มเครื่องจักรกลและส่วนประกอบที่ 18.7% สูงสุดในรอบ 2 ปี

- Looking Forward สถานการณ์การส่งออกของไทยในเดือน ม.ค.นี้ ยังไม่ได้รับผลกระทบจากปัญหาการแพร่ระบาดของไวรัสCOVID-19 เท่าใดนัก คาดว่าตัวเลขในเดือนก.พ. เป็นต้นไปจะเห็นการส่งออกที่อาศัยสินค้าขั้นต้นจากจีนจะได้รับผลกระทบ อีกทั้งอุปสงค์จากประเทศอื่นๆอาจจะลดลงตามไปด้วยตาม Sentiment ของเศรษฐกิจในช่วงนี้

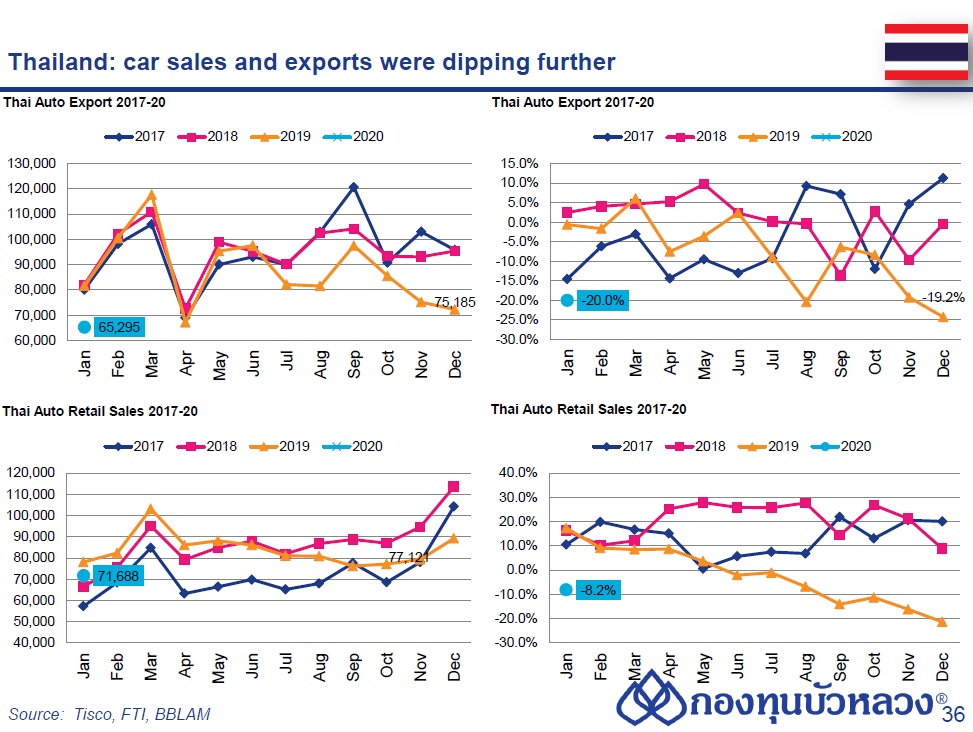

- ยอดส่งออกรถยนต์สำเร็จรูปในเดือนม.ค. ส่งออกได้ 65,295 คัน คิดเป็น 76.69% ของยอดการผลิตเพื่อส่งออก โดยลดลง -19.96% YoY โดยการส่งออกลดลงเกือบทุกตลาด เนื่องจากเศรษฐกิจของประเทศคู่ค้าชะลอตัวลง ยกเว้นตะวันออกกลาง โดยมีมูลค่าการส่งออก 32,271.37 ล้านบาท ลดลง -20.94% YoY

- ยอดขายรถยนต์ภายในประเทศ อยู่ที่ 71,688 คัน ลดลง -8.2% YoY จากการเข้มงวดของสถาบันการเงินในการอนุมัติสินเชื่อรถยนต์

- จำนวนการผลิตรถยนต์ทั้งหมดที่ผลิตได้ในเดือนม.ค. มีทั้งสิ้น 156,266 คัน ลดลง -12.99% YoY แต่เพิ่มขึ้น 16.44% MoM โดยแบ่งเป็นการผลิตเพื่อส่งออก 85,143 คัน และการผลิตเพื่อจำหน่ายในประเทศ 71,123 คัน

- Comment จากข่าว นายสุรพงษ์ กล่าวถึงกรณีการประกาศยุติการจำหน่ายรถยนต์เชฟโรเลตในประเทศไทยของบริษัท เจนเนอรัล มอเตอร์ ประเทศไทย จำกัด (GM) ว่า เป็นเพียงยุทธศาสตร์ทางการตลาดที่ค่าย GM วางแผนมาตั้งแต่ปลายปี 2561 ว่าจะลดจำนวนพนักงานทั่วโลก 14,000 คน ซึ่งปี 2562 ก็ลดจำนวนพนักงานในไทยลงไปแล้ว 300 คน รวมทั้งวางแผนหยุดการผลิตและจำหน่ายรถบางรุ่นบางประเภทในไทย ออสเตรเลียและนิวซีแลนด์ โดยมองว่า GM น่าจะมุ่งเน้นการทำตลาดที่มียอดขายเติบโตและเน้นทำตลาดรถพวงมาลัยซ้ายตามที่ตัวเองถนัด

- “เป็นเรื่องของแผนธุรกิจของแต่ละบริษัท ไม่เกี่ยวกับสถานการณ์ ไม่เกี่ยวกับว่าอุตสาหกรรมยานยนต์ในภาพรวม โดยส.อ.ท.ยังคงเป้าการผลิตปีนี้ที่ 2 ล้านคัน ผลิตเพื่อส่งออกและขายในประเทศอย่างละ 1 ล้านคัน”นายสุรพงษ์ กล่าว

- นายสุรพงษ์ กล่าวต่อถึงกรณีที่เชฟโรเลตดัมพ์ราคาลงมาและสร้างปรากฎการณ์การขายถล่มทลายขายหมดภายในวันเดียวนั้น มองว่าเรื่องการส่งเสริมการขายแบบนี้เกิดขึ้นเป็นระยะๆ แล้วแต่สถานการณ์ของแต่ละยี่ห้อ และเป็นมาแล้วหลายปี แต่เชื่อว่าจะไม่ส่งผลกระทบทำให้อุตสาหกรรมยานยนต์ปั่นป่วน

- ส่วนกรณีที่ไม่มีสถาบันการเงินรับจัดไฟแนนซ์ให้ลูกค้าเพราะค่ายรถยนต์จะเลิก กลัวลูกค้าที่ซื้อรถไปจะทิ้งรถ ไม่ผ่อน ไม่มีคนดูแลราคากลาง แต่ลูกค้ายังยอมจ่ายเงินสดแสดงให้เห็นว่ากำลังซื้อในประเทศยังดีอยู่ แต่ก็ห่วงว่าหากอนาคตรถที่ลูกค้าซื้อไปอาจจะมีปัญหาเรื่องการบริการหลังการขาย ศูนย์ซ่อม อะไหล่หายาก อาจจะมีการขายทอดตลาดรถในภายหลัง อย่างไรก็ตาม ขณะนี้ยังไม่มีสัญญาณจากค่ายรถค่ายอื่นว่าจะมีนโยบายแบบค่าย GM

- นายสุพันธุ์ มงคลสุธี ประธานส.อ.ท. กล่าวว่า กรณีของเชฟโรเลตเหมือนกับรถยนต์หลายค่ายที่หายไป เช่น แลนเซีย โอเปิล แต่ก็มีรถยนต์ค่ายใหม่ๆ บางค่ายก็มีรุ่นรถมากขึ้น อยู่ที่เทคโนโลยีแข่งขันได้หรือไม่ การตลาดสู้ได้หรือไม่ ยกเว้นกรณีค่ายรถที่ขายดี เช่น โตโยต้า ฮอนด้าจะย้ายออกไปตรงนี้น่าเป็นห่วง

- “กรณีของเชฟโรเลตสะท้อนให้เห็นว่าเศรษฐกิจไม่ดี แต่พอมีการลดราคารถยนต์คนยอมกำเงินสดออกมาซื้อ…วันนี้อาจจะต้องมีแคมเปญช็อปช่วยชาติ ที่ได้ลดภาษี กระทรวงการคลัง offer มาแล้วว่าถ้าจัดสัมมนาจะได้ลดหย่อนภาษี 2 เท่า แต่ยังไม่ offer ลดหย่อนภาษีส่วนบุคคล ถ้า offer ภาษีส่วนบุคคลอาจจะมีคนที่พอมีเงิน ไปกิน ไปช็อป พักโรงแรม กินอาหารตามโรงแรมแล้วก็มาหักภาษีเงินได้บุคคลธรรมดา เพราะฉะนั้นอยากให้มีการกระตุ้น…รัฐต้องส่งเสริมเรื่องนวัตกรรม เช่น เรื่องรถ EV ถ้าไม่รีบส่งเสริมให้รถ EV ในประเทศเกิดต่อไปอาจจะมีผลกระทบต่ออุตสาหกรรมยานยนต์ในประเทศหากรถ EV จากต่างประเทศเข้ามาตีตลาด เช่น ออกมาตรการลดหย่อนภาษี 2-3 แสนบาทสำหรับคนที่มาซื้อรถ EV ที่ผลิตในประเทศ จะลดหย่อนภาษีส่วนบุคคลหรือนิติบุคคล เช่น อู่แท็กซี่ถ้าซื้อ 10 คันก็ได้ลดหย่อนภาษีนิติบุคคล 2-3 ล้านบาท นอกจากจะทำให้อุตสาหกรรยานยนต์เกิดแล้วยังทำให้อุตสาหกรรมรถยนต์สาธารณะเกิดด้วย”นายสุพันธุ์ กล่าว

- กระทรวงท่องเที่ยวและกีฬารายงานตัวเลขนักท่องเที่ยวต่างชาติ เดือน ม.ค. 2020 มีจำนวน 3,810,155 คน เพิ่มขึ้น 2.5% YoY (vs. +2.5% เดือนก่อน) โดยนักท่องเที่ยวจากประเทศที่เริ่มมีการแพร่ระบาดของไวรัส COVID-19 หดตัวจากช่วงเดียวกันปีก่อน โดยเฉพาะจีน (-3.7%) ด้านนักท่องเที่ยวจากประเทศที่เริ่มพบผู้ติดเชื้อ หดตัวหรือขยายตัวเล็กน้อย อาทิ เกาหลีใต้ (-3.5%) ญี่ปุ่น (+1.7%) และสหรัฐฯ (-2.6%) อย่างไรก็ดี นักท่องเที่ยวบางแห่งยังขยายตัวดี อาทิ อาเซียน (+12.3%) และ EU (+3.4%)

- ด้านรายได้จากการท่องเที่ยว อยู่ที่ 188,788 ล้านบาท หดตัว -3.6% YoY จากรายได้ของนักท่องเที่ยวหลักที่ลดลง อาทิ จีน (-10.0%) เกาหลีใต้ (-6.4%) EU (-2.7%) และสหรัฐฯ (-7.1%)

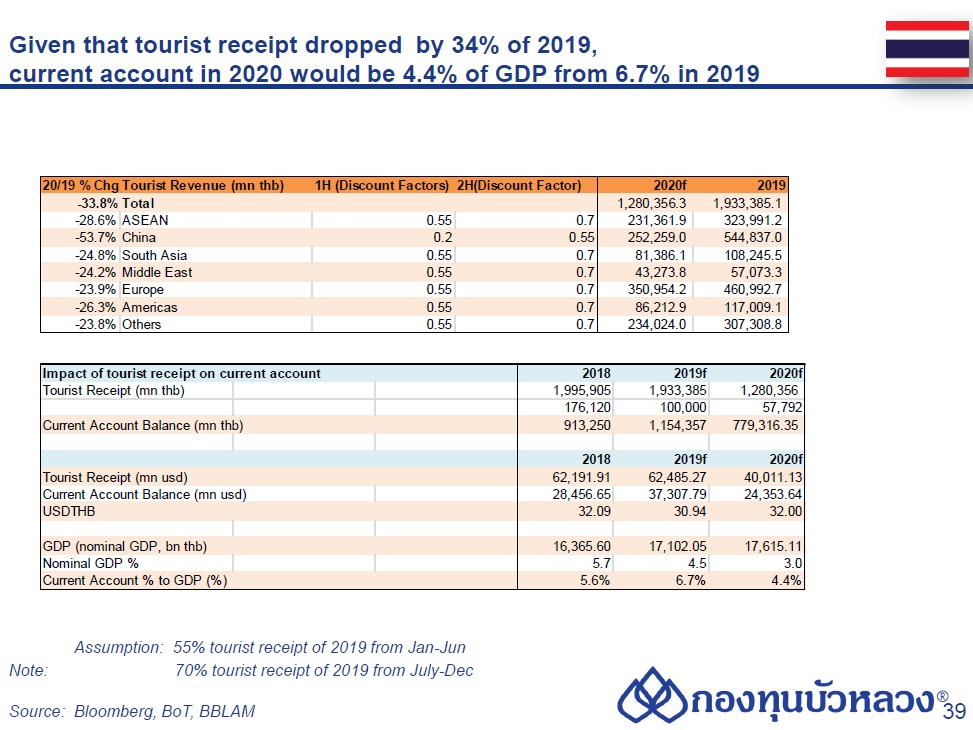

- ประมาณการเม็ดเงินท่องเที่ยว Based on ตัวเลขของปี 2019 แล้ว Discount เป็นสองช่วง 1H2020 กับ 2H2020 ตามตาราง (คำนวณแบบ Optimistic View แล้วว่ารายได้จะเข้ามาในช่วงหลังของปี 70% ของปี 2019) ก็จะได้ประมาณการ Current Account ดังด้านล่าง โดยเม็ดเงินท่องเที่ยวจะเข้าไปอยู่ในดุลบริการซึ่งเป็นส่วนหนึ่งในการคำนวณดุลบัญชีเดินสะพัด

- หากดุลการค้าไม่ได้เปลี่ยนแปลงไปจากปี 2019 ดุลบัญชีเดินสะพัดไทยปีนี้น่าจะอยู่ที่ราวๆ 4.4% ของ GDP หรือประมาณ 22 bn usd ภายใต้สมมติฐานว่า ค่าเงินบาทอยู่ที่ 32 บาทต่อดอลลาร์ฯ และ Nominal GDP โตประมาณ 3.0%

- แต่ถ้าหากดุลการค้าแย่เหมือนกัน ยกตัวอย่างเช่นดุลการค้าเป็น 0 ก็มีสิทธิที่ดุลบัญชีเดินสะพัดทั้งปี 2020จะติดลบ

- ทั้งนี้เนื่องด้วยดุลบัญชีเดินสะพัดจะประกอบด้วย ดุลการค้า ดุลบริการ รายได้ปฐมภูมิ (Primary Income) และรายได้ทุติยภูมิ (Secondary Income)

- โดยส่วนใหญ่บัญชี Primary Income (แท่งเขียว) จะติดลบเสมอ (จากการจ่ายเงินเดือน การ Reinvest Earnings ของธุรกิจไทยที่ไปลงทุนตปท.)

- ดังนั้นหากดุลบริการ+ ดุลการค้า+ Secondary Income รวมกันแล้วไม่มากพอที่จะ Compensate ส่วนขาออกจาก Primary Income ได้ ก็มีสิทธิที่ดุลบัญชีเดินสะพัดปีนี้จะติดลบดังที่เกิดขึ้นในปี 2012-13

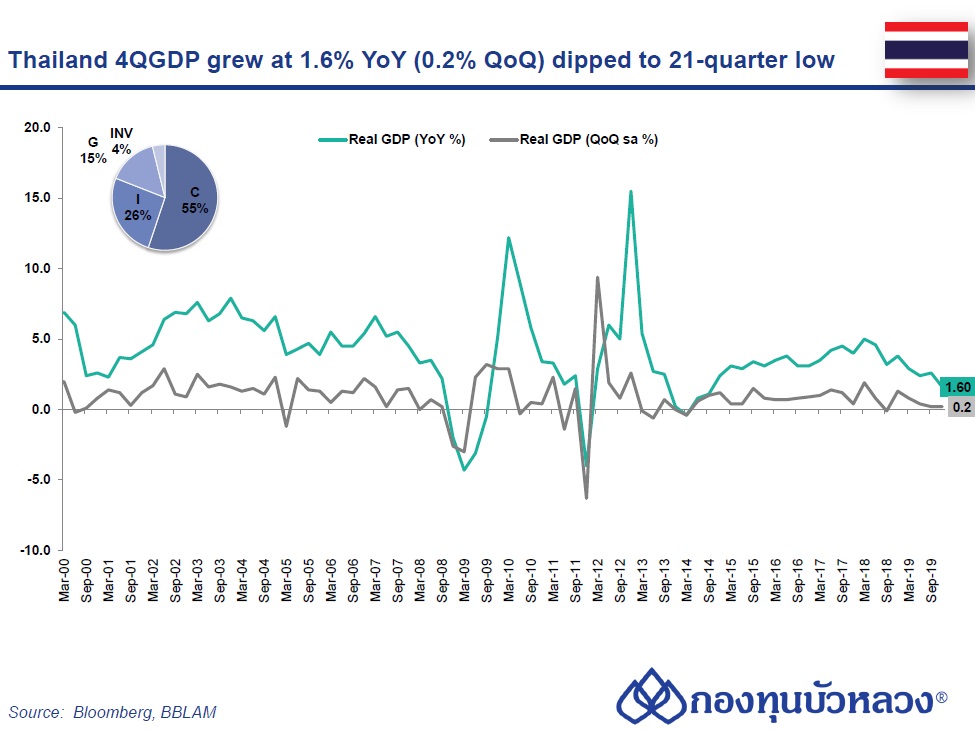

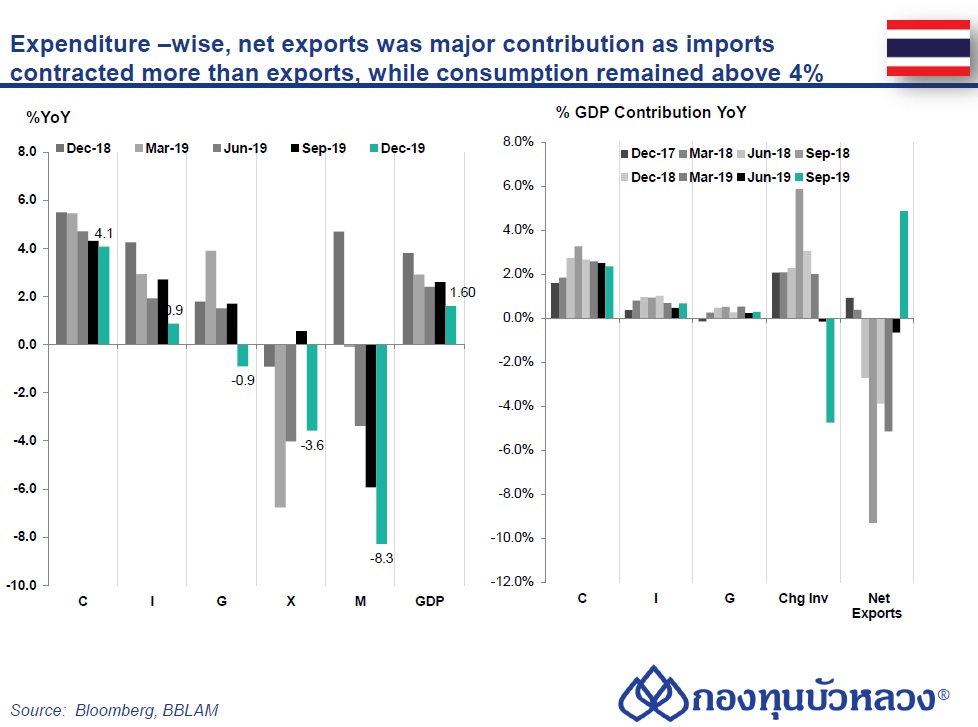

- เศรษฐกิจไทยในไตรมาส 4/2019 ขยายตัว 1.6% YoY (+0.2% QoQ sa) แผ่วลงจาก 2.6% YoY ในไตรมาสก่อน ทำให้ทั้งปี 2019 โต 2.4% จากปีก่อนที่ 4.2%

- ด้านการใช้จ่าย: การบริโภคยังขยายตัวเกิน 4.0% ขณะที่การส่งออกสุทธิเป็นบวกจากการนำเข้าที่ติดลบมากกว่าการส่งออก

- การส่งออกสุทธิ (Net exports) ช่วยหนุน GDP ในไตรมาสนี้ จากการนำเข้าสินค้าและบริการที่หดตัวแรงกว่าการส่งออกสินค้าและบริการ (นำเข้า -8.3% vs ส่งออก -3.6%) โดยการส่งออกสินค้าหดตัวต่อเนื่องสี่ไตรมาสติดต่อกัน จากอุปสงค์ต่างประเทศที่อ่อนแอและความสามารถในการแข่งขันที่ลดลงจากเงินบาทแข็งค่า

- การใช้จ่ายทั้งการบริโภคและการลงทุนชะลอตัวลง (การบริโภคภาคเอกชน +4.1% YoY จาก +4.3% ไตรมาสก่อน, การลงทุนรวม +0.9% จาก +2.7% ไตรมาสก่อน) โดยการบริโภคที่แผ่วลงเพียงเล็กน้อย เพราะได้รับแรงหนุนจากมาตรการกระตุ้นเศรษฐกิจของภาครัฐ เช่น ชิมช้อปใช้ ส่วนการลงทุนที่ชะลอลงมาก เป็นผลมาจากความล่าช้าของร่าง พ.ร.บ. งบประมาณฯ FY2020

- จากเครื่องชี้รายเดือนที่สะท้อนทิศทางของเศรษฐกิจไปในทิศทางเดียวกัน เราได้ปรับลด GDP ปี 2020 โดยเราได้ Factor-in ภาวะภัยแล้ง, ผลกระทบของ Covid-19 ต่อการท่องเที่ยวและธุรกิจที่เกี่ยวข้อง, และความล่าช้าของการเบิกจ่ายงบประมาณ โดยที่เรามองว่า การท่องเที่ยวจะเริ่มกลับมาฟื้นตัวได้บ้างในช่วงครึ่งหลังของปีนี้ ขณะที่งบประมาณจะเริ่มเบิกจ่ายได้ในช่วงไตรมาส 2 ของปี ทำให้เราปรับลดประมาณการส่วนของการบริโภค การใช้จ่ายภาครัฐ และการลงทุนลง มีผลให้ GDP กรณีฐาน ปี 2020 นี้อยู่ที่ 1.7%

- อย่างไรก็ตามการคาดการณ์ของ GDP นั้นสามารถเหวี่ยงได้ตามการเปลี่ยนแปลงของสต๊อกของสินค้าคงคลังด้วย ซึ่งจากข้อมูลตั้งแต่ปี 2008-2019 สต๊อกของสินค้าคงคลังอยู่ที่ 1.4 หมื่นล้านบาท และเคลื่อนไหวผันผวนเนื่องด้วยการผลิตสต๊อกสินค้านั้นขึ้นอยู่กับความเชื่อมั่นของผู้ผลิตเป็นหลัก หากผู้ผลิตกังวลว่าจะไม่สามารถระบายสต๊อกได้ (เช่นในปี 2009) ก็อาจจะตัดสินใจไม่ผลิตสินค้าเพิ่มซึ่งในปีนั้นเป็นผลให้สต๊อกติดลบไป เกือบ สองแสนล้านบาท

- ดังนั้นสำหรับการประมาณการรอบนี้เราให้สต๊อกสินค้าอยู่ในกรอบ 3หมื่น-1.0 แสนล้านบาท เป็นผลให้ GDP จะเคลื่อนไหวในกรอบ 1.5-2.1% และให้ค่ากลางของสต๊อกอยู่ที่ 5 หมื่นล้านบาทก็จะทำให้ GDP ปี 2020 มีกรณีฐานที่ 1.7% นั่นหมายความว่า Downside ต่อ GDP อาจจะยังมีได้อีกถ้าสต๊อกสินค้าคงคลังยืนต่ำกว่ากรอบประมาณการ

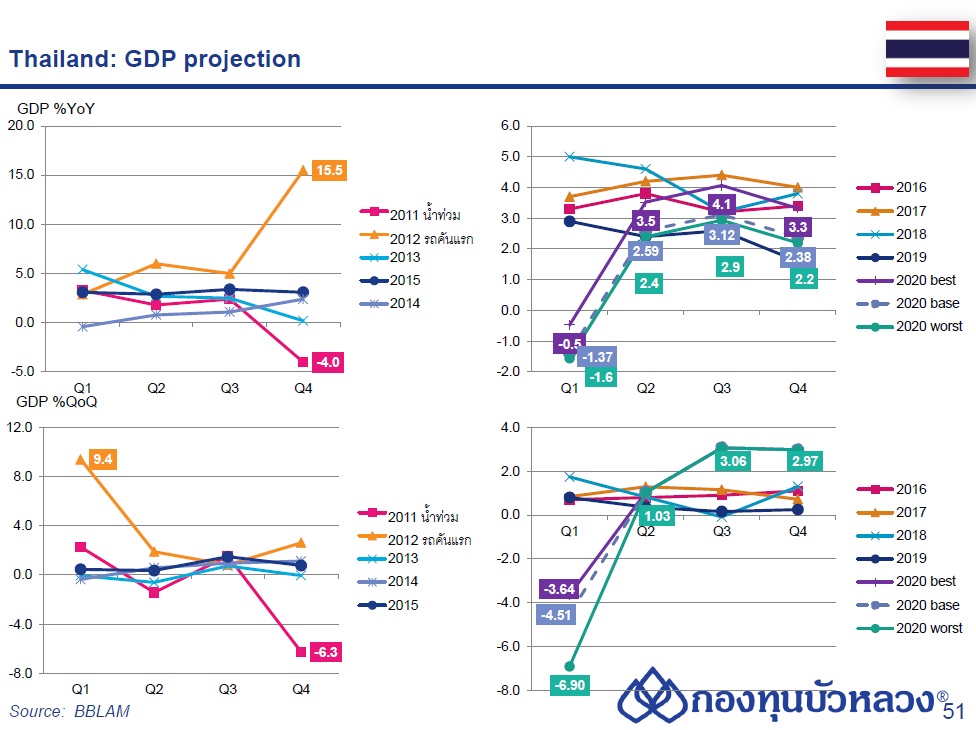

Comment GDP รายไตรมาส

- GDP ในไตรมาสแรกน่าจะหดตัว ทั้ง YoY และ QoQ ทั้งด้วยปัจจัยฐานสูงที่ GDP ไตรมาสแรกมักจะขยายตัวได้ดี (ยกเว้นปี 2014 ที่มีความไม่สงบทางการเมือง)

- สำหรับในไตรมาสสองนั้น จริงๆก็ยังมีความเป็นไปได้ที่จะหดตัวต่อ ได้ลองทำหลาย Scenario แล้วพบว่า หากกำหนด Pattern ของ Seasonal Index ให้ล้อไปกับช่วง Subprime Mortgage Crisis ในปี 2009 ก็จะได้ GDP YoY และ QoQ หดตัวทั้งสองไตรมาสติดต่อกัน แต่ส่วนตัวคิดว่าสถานการณ์ของ COVID-19 ไม่น่าจะดูแย่ขนาดนั้นจึงปรับ Seasonal Index ใกล้เคียงกับช่วงน้ำท่วมในปี 2011 จึงจะเห็นว่า GDP เริ่ม Turn ในไตรมาส 2

- ทั้งนี้หากพิจารณาจากเหตุการณ์ที่ผ่านมาตั้งแต่ปี 2011 จะพบว่าเศรษฐกิจไทยจะสามารถ Turn กลับมาได้ภายใน 1 ไตรมาส จะต้องมีมาตรการทางเศรษฐกิจที่มาช่วยกระตุ้นแรงๆ เช่นในรอบหลังน้ำท่วมปี 2011 ก็มีมาตรการรถยนต์คันแรกออกมาหนึ่งปีหลังจากนั้น หรือมีการลงทุนโปรเจกใหญ่ๆจากภาคเอกชน (เช่นในช่วงปี 2014 มีการประมูล TV Digital)

- การล่าช้าของการเบิกจ่ายงบประมาณมีผลทำให้ GDP ชะลอตัว แต่ยังให้ผลลบไม่เท่ากับการบริโภคภาคเอกชน หากยอดซื้อรถยนต์/สินค้าชิ้นใหญ่ในปีนี้ไม่มาจะส่งผลเสียต่อเศรษฐกิจมากกว่าความล่าช้าของการเบิกจ่ายงบภาครัฐ

- ธปท. เคยปรับดอกเบี้ยจนเข้าสู่วงจรดอกเบี้ยขาขึ้นตั้งแต่ปี 2010-2012 จาก 1.25% สู่ 3.5% หลังจากนั้นกลับขาเข้าสู่วงจรดอกเบี้ยขาลงมาตลอดจนถึงตอนนี้ โดยที่ดอกเบี้ยนโยบายปัจจุบันอยู่ที่ 1.0% ทั้งยังมีความเป็นไปได้ว่า ธปท. อาจจะปรับดอกเบี้ยลงอีกหากตัวเลข GDP ไตรมาส 1/2020 (ประกาศในช่วงเดือนพ.ค.) ออกมาไม่ดี ซึ่งจะทำให้ดอกเบี้ยนโยบายไทยต่ำกว่า 1.0% ทั้งปี 2020 คำถามคือ หากเศรษฐกิจในปี 2021 สามารถ Turn กลับมาได้ดีแล้ว ธปท. จะปรับดอกเบี้ยขึ้นหรือไม่ ได้ Consult กับ ทีม FI แล้ว มองว่า ธปท. ไม่น่ารีบปรับดอกเบี้ยขึ้น โดย ธปท. น่าจะต้องเห็นเศรษฐกิจ ปี 2021 Turn กลับมาได้อย่างมีเสถียรภาพ (นั่นคือตัวเลขรายเดือนขยายตัวดี หลายเดือนติดต่อกัน) แล้วจึงค่อยปรับดอกเบี้ยขึ้น สำหรับเครื่องชี้ที่ธปท. ใช้พิจารณานอกเหนือจากอัตราเงินเฟ้อ ได้แก่

- 1)ยอดขายสินค้าคงทน

- 2)ยอดขอรับอนุญาตพื้นที่ก่อสร้าง

- 3) รายได้ภาคเกษตร

- 4)การผิดนัดชำระหนี้ของครัวเรือน และ

- 5)อัตราการใช้กำลังภาคการผลิตในอุตสาหกรรมต่างๆ

- สำหรับทิศทางนโยบายการเงินนั้น ในการประชุมเดือนก.พ. กนง. ได้ปรับลดอัตราดอกเบี้ยนโยบายสู่ 1.0% โดยได้กล่าวว่า พร้อมที่จะใช้เครื่องมือเชิงนโยบายอย่างเหมาะสม โดยมีประเด็นที่จะติดตามเป็นพิเศษ ทั้งความเสี่ยงจากต่างประเทศ อาทิ การแพร่ระบาดของไวรัสโคโรน่า ข้อพิพาททางการค้า ความตึงเครียดทางภูมิรัฐศาสตร์ เช่นเดียวกับความเสี่ยงในประเทศ อาทิ ความล่าช้าของ ร่าง พ.ร.บ. งบประมาณฯ FY2020 และภัยแล้ง หมายความว่าหากทิศทางของเศรษฐกิจเปราะบางกว่านี้ ก็มีสิทธิที่ กนง. จะตัดสินใจปรับลดอัตราดอกเบี้ยลงได้อีกในอนาคต (ทั้งนี้อัตราเงินเฟ้อปัจจุบันอยู่ที่ 1.05% ยังอยู่ในกรอบเป้าหมายที่ 1.0-3.0%)