BF Economic Research

การเติบโตทางเศรษฐกิจของจีนลดลงกว่าครึ่งในไตรมาสที่สองจากที่ได้ขยายตัวเป็นประวัติการณ์ในช่วงไตรมาสแรกของปี เนื่องจากกิจกรรมการผลิตที่ชะลอตัวต้นทุนวัตถุดิบที่สูงขึ้น สอดคล้องกับเครื่องชี้รายเดือนที่สะท้อนว่าอานิสงส์จากฐานต่ำเริ่มหมดไป

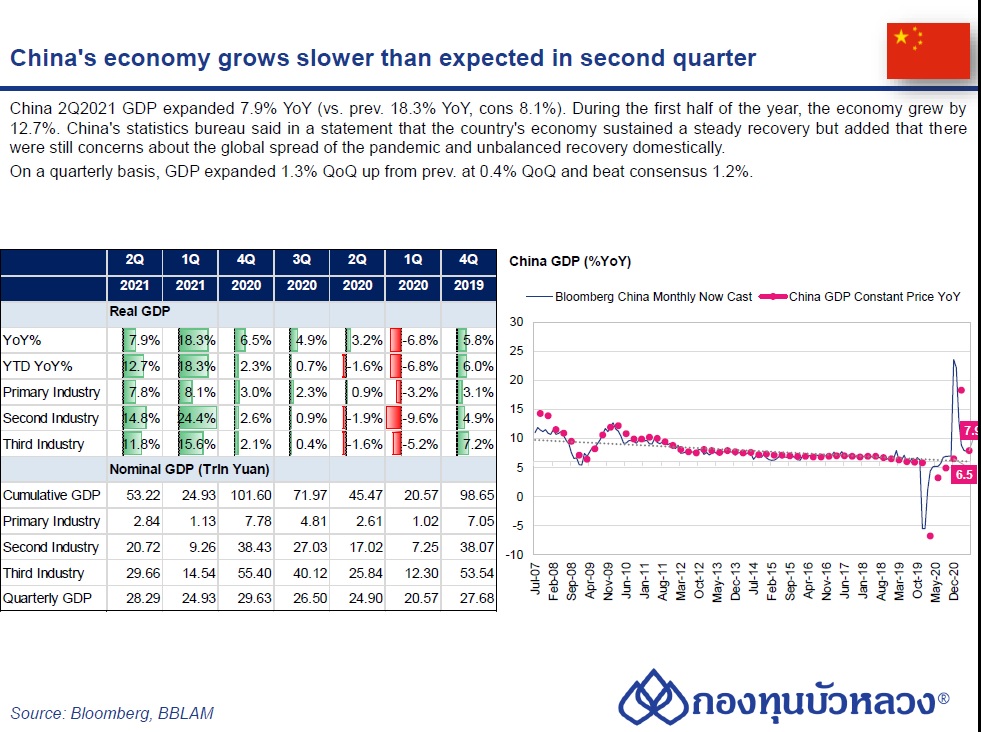

- ผลิตภัณฑ์มวลรวมภายในประเทศของจีน (GDP) ไตรมาส 2/2021 ขยายตัว 7.9% YoY (cons. 8.1%) ชะลอลงจากไตรมาสก่อนหน้าที่ 18.3% YoY

- เมื่อเทียบรายไตรมาส GDP จีนขยายตัว 1.3% QoQ (cons. 1.2%) ต่อเนื่องจากไตรมาสแรกที่ 0.4%

- สำหรับ1H2021 เศรษฐกิจจีนขยายตัว 12.7% สํานักงานสถิติของจีน (NBS) กล่าวในแถลงการณ์ว่าเศรษฐกิจของประเทศยังคงฟื้นตัวอย่างต่อเนื่อง แต่ยังคงมีความกังวลเกี่ยวกับการแพร่กระจายของCOVID-19 ทั่วโลกและการฟื้นตัวที่ไม่สมดุลในประเทศ

ผลผลิตภาคอุตสาหกรรมของจีนขยายตัว 8.3% YoY (cons. 7.8%) จาก 8.8% เดือนก่อนหน้า และเป็นอัตราขยายตัวที่ต่ำสุดในรอบ 6 เดือน

- ในรายองค์ประกอบพบว่า กลุ่มการผลิตที่ชะลอตัวได้แก่โลหะเหล็ก (4.1% vs. prev. 7.7%), อุปกรณ์การขนส่ง (6.8% vs. prev. 7.5%), และเครื่องจักร (6.8% vs. prev. 18.7%) ส่วนกลุ่มที่ขยายตัวในอัตราที่เพิ่มขึ้นได้แก่ สารเคมี (9.8% vs. prev. 8.6%), แร่ธาตุที่ไม่ใช่โลหะ (8.7% vs. prev. 7.6%), อุปกรณ์ทั่วไป (13.9% vs. prev. 13.8%) ด้านกลุ่มสิ่งทอหดตัว (-1.3% vs. prev. -3%) ในรายสินค้าพบว่า ปูนซีเมนต์ (-2.9% vs. prev. -3.2%) และยานยนต์ (-4.3% vs. prev. -4%) ยังคงหดตัว สำหรับครึ่งปีแรกการผลิตภาคอุตสาหกรรมขยายตัว 15.9 % YoY

ยอดค้าปลีกจีนเดือนมิ.ย.ขยายตัว 12.1% YoY (cons. 11.0%) ชะลอลงเล็กน้อยเมื่อเทียบกับเดือนพ.ค.ที่เพิ่มขึ้น 12.4%

- อัตราการขยายตัวของยอดค้าปลีกจีนนี้เป็นอัตราการขยายตัวในระดับต่ำสุดตั้งแต่เดือนธ.ค. 2020 ในรายองค์ประกอบพบว่ากลุ่มสินค้าที่ชะลอลงได้แก่ เครื่องสําอาง (13.5 % เทียบกับ 14.6 % ในเดือนพ.ค.) ,เครื่องประดับ (26 % vs. prev. 31.5%), รถยนต์ (4.5 % vs. prev. 6.3 %), และวัสดุก่อสร้าง (19.1 % vs. prev. 20.3 %) ในขณะเดียวกันการเติบโตของยอดขายเร่งตัวในกลุ่มเสื้อผ้า (12.8 % vs. prev. 12.3%) Personal Care (14 % vs. prev. 13%), โทรคมนาคม (15.9 % vs. prev. 8.8%), เครื่องใช้ภายในบ้าน (8.9 % vs. prev. 3.1%), และเฟอร์นิเจอร์ (13.4 % vs. prev. 12.6 %)

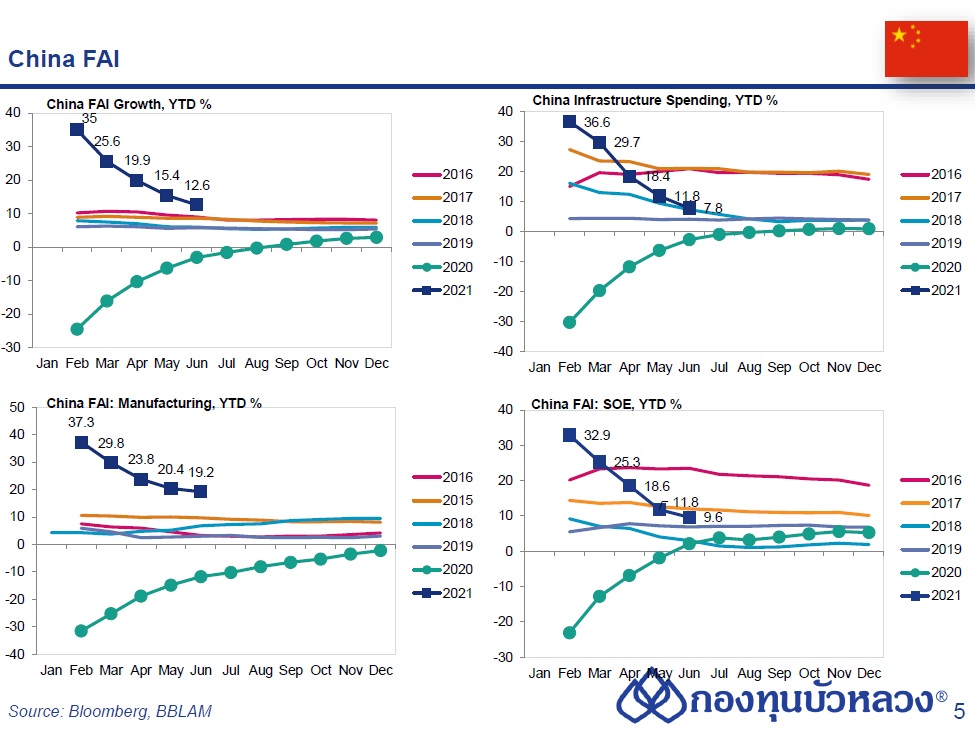

การลงทุนสินทรัพย์ถาวรเดือนม.ค.-มิ.ย. ขยายตัว 12.6% YoY (cons. 12.1%) ชะลอจากช่วงเดือน ม.ค.-พ.ค.ที่ 15.4%

- ในรายองค์ประกอบพบว่า การลงทุนภาครัฐขยายตัว 9.6% (เทียบกับ 11.8 % ในเดือนม.ค-พ.ค.) และการลงทุนภาคเอกชนเพิ่มขึ้น 15.4 % (vs. prev. 18.1%) การลงทุนในอุตสาหกรรมขั้นต้นขยายตัว 21.3 % (vs. prev. 28.7%) ส่วนอุตสาหกรรมขั้นปลายขยายตัว 10.7 % (vs. prev. 13.8 %) หนุนโดยการขนส่ง, คลังสินค้าและไปรษณีย์, การอนุรักษ์น้ำ, สิ่งแวดล้อม, การจัดการสาธารณูปโภค, และอุตสาหกรรมบันเทิง นอกจากนี้การลงทุนในอุตสาหกรรมขั้นกลางขยายตัว16.3 % (เทียบกับ 18.1 %ในห้าเดือนก่อน)

อัตราเงินเฟ้อ CPI ชะลอลงในเดือน มิ.ย. ส่วนใหญ่ถูกกระทบจากราคาอาหาร

- อัตราเงินเฟ้อทั่วไป Headline CPI ชะลอลงที่ 1.1% YoY ในเดือนมิ.ย. (cons.1.2%) จาก 1.3% ในเดือนพ.ค., เนื่องจากราคาอาหารหดตัว -1.7% ในเดือนมิ.ย.จากที่ขยายตัว 0.3% ในเดือนพ.ค.

- ด้านอัตราเงินเฟ้อที่ไม่ใช่อาหารอยู่ที่ 1.7% YoY ในเดือนมิ.ย.จาก 1.6% ในเดือนพ.ค. หากหักลบผลจากราคาอาหารและพลังงานออกไป, อัตราเงินเฟ้อพื้นฐานหรือ Core CPI ยังคงไม่เปลี่ยนแปลงจากเดือนก่อนที่ 0.9%

- เมื่อเทียบรายเดือนอัตราเงินเฟ้อทั่วไป CPI ลดลง -0.4% MoM ในเดือนมิ.ย.จาก -0.2% ในเดือนพ.ค.โดยอัตราเงินเฟ้อราคาอาหารหดตัว -2.2% ในเดือนมิ.ย.จาก -1.7% ในเดือนพ.ค.ในขณะที่อัตราเงินเฟ้อราคาที่ไม่ใช่อาหารกลับมา flat ที่ 0.0% จากเดือนก่อนที่ 0.2%

- อัตราเงินเฟ้อราคาเนื้อหมูลดลงต่อเนื่องที่ -36.5% YoY ในเดือนมิ.ย.จาก -23.8% ในเดือนพ.ค., เนื่องจากอุปทานเนื้อหมูปรับตัวเพิ่มขึ้น ทั้งนี้เมื่อเทียบรายเดือนราคาหมูหดตัวหนักที่ -13.6% MoM ในเดือนมิ.ย.จาก -11.0% ในเดือนพ.ค. (มิ.ย. 2020: 3.6%) ซึ่งถือเป็นการลดลงอย่างรวดเร็วที่สุดนับตั้งแต่เดือนม.ค. 2011 เมื่อ NBS เปิดตัวชุดข้อมูลนี้เป็นครั้งแรก

- จากข้อมูลของ MARA จำนวนแม่สุกรพันธุ์ของจีนเพิ่มขึ้นในเดือนพ.ค.จากเดือนเม.ย. โดยได้เพิ่มขึ้น 20 เดือนติดต่อกันส่งผลให้มีจำนวนสุกรเดือนพ.ค.ได้ขยายตัวเพิ่มขึ้น 19.3% YoY (เม.ย.: 23.0%) และขยายตัวถึง 98.4% เมื่อเทียบกับปลายปี 2017 (ก่อนการระบาดของโรคไข้สุกรแอฟริกา) ทั้งนี้พบว่าทางการจีนเริ่มเข้ามาช่วยพยุงราคาโดยเข้าซื้อเนื้อหมูในวันที่ 7 ก.ค. ปริมาณ 20,000 ตัน ซึ่งโฆษกกระทรวงพาณิชย์กล่าวเมื่อวันที่ 8 ก.ค. ว่าราคาเนื้อหมูจะมีเสถียรภาพในช่วงครึ่งหลังของปีนี้

- ด้านราคาสินค้าที่ไม่ใช่อาหารพบว่า ระดับราคาในหมวดขนส่งและสื่อสารเพิ่มขึ้นถึง 5.8% YoY ในเดือนมิ.ย.จาก 5.5% ในเดือนพ.ค.ส่วนใหญ่ได้รับแรงหนุนจากการเพิ่มขึ้นของอัตราเงินเฟ้อราคาน้ำมันเชื้อเพลิงที่เกี่ยวข้องกับการขนส่ง(เป็น 23.6% จาก 21.3%) เนื่องจากผลกระทบจากการส่งผ่านจากราคาน้ำมันโลกที่สูงขึ้น ส่วนราคาที่อยู่อาศัยเพิ่มขึ้นเล็กน้อยถึง 0.9% ในเดือนมิ.ย.จาก 0.7% ในเดือนพ.ค.หนุนจากค่าเช่า (0.7% ในเดือนมิ.ย.จาก 0.3% ในเดือนพ.ค.) และค่าใช้จ่ายสาธารณูปโภคที่เกี่ยวข้องกับที่อยู่อาศัย (1.3% จาก 1.2%)

- อัตราเงินเฟ้อ PPI ผ่อนคลายลงเล็กน้อยมาที่ 8.8% YoY ในเดือนมิ.ย.จาก 9.0% ในเดือนพ.ค. (cons. 8.8%) อันเป็นผลจากฐานที่สูงขึ้นท่ามกลางความพยายามของรัฐในการรักษาเสถียรภาพของราคาวัตถุดิบ เมื่อเทียบรายเดือนพบว่าอัตราเงินเฟ้อ PP Iได้ชะลอลง 0.3% MoM ในเดือนมิ.ย.จาก 1.6% ในเดือนพ.ค.และต่ำกว่า เดือนมิ.ย. 2020 ที่ 0.4%

- ในรายองค์ประกอบ พบว่า ราคาในกลุ่มเหมืองแร่และวัตถุดิบชะลอลงมาที่ 35.1%YoY และ 18.0%, ตามลลำดับ จาก 36.4% และ 18.8% ในเดือนพ.ค. ส่วนอัตราเงินเฟ้อ PPI ในกลุ่มอุตสาหกรรมการสกัดน้ำมันและก๊าซธรรมชาติอยู่ที่ 53.6% ในเดือนมิ.ย.ชะลอจาก 99.1% ในเดือนพ.ค., อุตสาหกรรมแปรรูปน้ำมันเชื้อเพลิงขยายตัวที่ 36.1% ต่อเนื่องจากเดือนก่อนที่ขยายตัว 34.3%, ส่วนอุตสาหกรรมแปรรูปโลหะเหล็กและอโลหะนั้นชะลอลงมาที่ 34.4% และ 27.8%, ตามลำดับ จาก 38.1% และ 30.4% ในเดือนพ.ค.

ยอดระดมทุนรวมสุทธิของจีน (Total Social Financing) เดือน มิ.ย.อยู่ที่ RMB3,670.0bn เร่งตัวขึ้นจาก RMB1,920.5bn ในเดือนก่อน และสูงกว่าตลาดคาดที่ RMB2,890.0bn

- โดยยอดปล่อยกู้เงินหยวน (New Yuan Loans) อยู่ที่ RMB2,320.0bn เร่งตัวขึ้นจาก RMB1,429.4bn ในเดือนก่อน โดยออกมาสูงกว่าที่ตลาดคาดที่ RMB1,850.0bn

- ส่วนยอดออกหุ้นกู้เอกชน (Corporate Bonds) เร่งตัวขึ้นและพลิกกลับมาเป็นบวกที่ RMB411.3bn (vs. RMB-133.6bn เดือนก่อน) และยอดออกพันธบัตรรัฐบาล (Government Bonds) เร่งตัวขึ้นมาอยู่ที่ RMB747.6bn (vs. RMB670.1bn เดือนก่อน)

- ขณะที่สินเชื่อนอกภาคธนาคาร (Shadow Banking Credit) ซึ่งได้แก่ Trust Loans, Entrusted Loans และ Undiscounted Bankers’ Acceptance ยังติดลบต่อเนื่องอยู่ที่ RMB -174.0bn ( vs. RMB-262.9bn เดือนก่อน)

- เมื่อเทียบกับช่วงเดียวกันปีก่อน ยอดระดมทุนรวมสุทธิคงค้างในระบบ (Outstanding TSF) ทรงตัวที่ 11.0% YoY เท่ากับเดือนก่อน ต่ำสุดนับตั้งแต่เดือน ก.พ. 2020

ธนาคารกลางจีน (PBoC) ได้ประกาศไปเมื่อวันที่ 9 ก.ค ว่าจะลดอัตราส่วนการกันสํารองของธนาคารพาณิชย์ (RRR) 50 bps มีผลตั้งแต่วันที่ 15 ก.ค PBoC ประเมินว่าการปรับลด RRR ในรอบนี้จะเป็นการเพิ่มสภาพคล่องราว 1 ล้านล้านหยวน ส่วนหนึ่งเพื่อทดแทน MLF ที่จะหมดอายุในวันที่ 15 ก.ค. ราว RMB 400 bn และส่วนหนึ่งเพื่อตอบสนองความต้องการสภาพคล่องในระหว่างการชําระภาษีในช่วงกลางและปลายเดือนก.ค.

- PBoC กล่าวว่าการปรับลด RRR ครั้งนี้จะช่วยลดต้นทุนการระดมทุน (Funding Costs) ให้กับธนาคารพาณิชย์ราว RMB 13 bn ต่อปีซึ่งท้ายสุดจะช่วยลดต้นทุนทางการเงินให้กับภาคเศรษฐกิจจริง, โดยเฉพาะอย่างยิ่งสําหรับ SMEs, สำหรับด้านนโยบายการเงินนั้น PBoC ยังคงเน้นย้ำการดำเนินนโยบายการเงินที่ “รอบคอบ” เช่นเดิม เนื่องจากการปรับลด RRR นี้จะไปเน้นช่วยการเพิ่มเงินทุนระยะยาวสําหรับธนาคารพาณิชย์เป็นหลัก ไม่ได้เพิ่มสภาพคล่องโดยรวม ทั้งนี้ RRR ของธนาคารพาณิชย์ขนาดใหญ่จะปรับลดมาอยู่ที่ 12% ส่วน ธนาคารพาณิชย์ขนาดกลางและขนาดเล็กจะปรับลดมาที่ 9% และ 5.5% ตามลําดับ มีผลตั้งแต่วันที่ 15 ก.ค. เป็นต้นไป การปรับลด RRR ในครั้งนี้มีผลให้ ค่าเฉลี่ยถ่วงน้ำหนัก RRR ของจีนอยู่ที่ 8.9%

ยอดส่งออกจีน (Exports) เดือน มิ.ย. ขยายตัว 32.2% YoY เร่งตัวขึ้นจาก 27.9% ในเดือนก่อน และสวนทางกับที่ตลาดคาดว่าจะชะลอตัวลงเป็น 22.9% ส่วนหนึ่งได้รับปัจจัยหนุนจากฐานที่ต่ำในปีก่อน

- ส่วนยอดนำเข้า (Imports) ขยายตัว 36.7% YoY ชะลอตัวลงจาก 51.1% ในเดือนก่อน แต่สูงกว่าที่ตลาดคาดที่ 29.3% ขณะที่ดุลการค้าเดือน มิ.ย. เกินดุล USD51.5bn เพิ่มขึ้นจากที่เกินดุล USD45.5bn ในเดือนก่อน

- รายประเทศ ยอดส่งออกไปยัง EU (27.2% YoY vs. 12.6% เดือนก่อน), ญี่ปุ่น (26.0% vs. 5.0% เดือนก่อน) และเกาหลีใต้ (36.4% vs. 29.9% เดือนก่อน) เร่งตัวขึ้น ส่วนส่งออกไปสหรัฐฯ (17.8% vs. 20.6% เดือนก่อน) และ ASEAN (33.1% vs. 40.6% เดือนก่อน) ชะลอตัวลง และส่งออกไปอินเดียชะลอตัวลงมาก (44.3% vs. 114.1% เดือนก่อน) จากความต้องการสินค้าที่เกี่ยวเนื่องกับ COVID-19 ที่ลดลงภายหลังสถานการณ์การแพร่ระบาดดีขึ้น

- รายสินค้า กลุ่มสินค้าอิเล็กทรอนิกส์ได้แก่ อุปกรณ์คอมพิวเตอร์ (13.5% YoY vs. 4.0% เดือนก่อน) และแผงวงจร (32.1% vs. 25.1% เดือนก่อน) เร่งตัวขึ้น และกลุ่มสินค้าโภคภัณฑ์เร่งตัวขึ้นจากฐานที่ต่ำในปีก่อนได้แก่ สินค้ากลุ่มเหล็ก (145.6% vs. 64.2% เดือนก่อน) และปิโตรเลียมกลั่น (187.3% vs. 121.3% เดือนก่อน)

- ขณะที่สินค้าที่เกี่ยวข้องกับที่อยู่อาศัยอย่างเฟอร์นิเจอร์ (25.3% vs. 50.5% เดือนก่อน), เครื่องใช้ในครัวเรือน (47.3% vs. 56.5% เดือนก่อน) และหลอดไฟบ้าน (22.4% vs. 30.5% เดือนก่อน) ชะลอตัวลง และการส่งออกเรือชะลอตัวลง แต่ยังขยายตัวสูง (56.8% vs. 91.8% เดือนก่อน)

- ส่วนกลุ่มสินค้าที่เกี่ยวข้องกับการป้องกันเชื้อ COVID-19 อย่างสินค้ากลุ่มพลาสติก (11.7% vs. 21.4% เดือนก่อน) และกลุ่มผ้าและสิ่งทอ (-22.5% vs. -41.3%เดือนก่อน) ชะลอตัวลงจากผลของฐานที่สูงในปีก่อน รวมถึงการแจกจ่ายวัคซีนที่แพร่หลายมากขึ้น

- การส่งออกเดือนมิ.ย.ที่ขยายตัวนี้สะท้อนความต้องการสินค้าที่เพิ่มขึ้นอย่างแข็งแกร่ง แม้ว่าท่าเรือที่สําคัญของจีน (ท่าเรือ Yantian, รองรับประมาณ 5% ของปริมาณงานทั้งหมดของจีน) จะปิดในช่วงปลายเดือนพ.ค.และกลางเดือนมิ.ย.ก็ตาม ก็ดูเหมือนจะมีผลกระทบเพียงเล็กน้อยต่อการส่งออกในเดือนมิ.ย.ส่วนหนึ่งเป็นเพราะศุลกากรลดขั้นตอนพิธีการทางศุลกากรเพื่อปล่อยสินค้าออกจากท่าได้เร็วขึ้น