ทิศทางการลงทุนตลาดหุ้นเอเชียไม่รวมประเทศญี่ปุ่น

กองทุนหลักมองว่า ผู้ถือหน่วยลงทุนไม่ควรประเมินเศรษฐกิจเอเชียด้วยการหยิบตัวเลขในการผลิตที่ฟื้นตัวภายหลังข้อตกลงทางการค้าเฟสหนึ่ง เนื่องจากยังไม่ได้รวมผลกระทบจากระบาดของโคโรนาไวรัส (โควิด-19) ที่ปะทุขึ้นในเดือน ม.ค. ซึ่งมองว่าสถานการณ์แพร่ระบาดจะส่งผลกับกิจกรรมทางเศรษฐกิจในช่วงสั้นๆ แล้วหลังจากนั้นภาคการผลิตจะกลับมาฟื้นตัวได้ต่อหลังจากนี้

ด้วยแนวทางการคัดเลือกหลักทรัพย์ลงทุนโดยพิจารณาจากปัจจัยพื้นฐาน ธุรกิจของบริษัทที่กองทุนหลักถือครองอยู่นั้น ไม่ค่อยไม่ได้รับผลกระทบจากการระบาดของโคโรนาไวรัส ห้วงเวลาดังกล่าว ทีมจัดการกองทุนหลัก เริ่มมองเห็นว่า ราคาหุ้นเอเชียที่ทำธุรกิจที่เกี่ยวเนื่องกับห่วงโซ่อุปทานในตลาดรถยนต์ มีราคาหุ้นลดลงมามากจากการชะลอตัวลงของยอดขายรถยนต์ในประเทศจีนช่วงก่อนหน้า คาดว่า หลังจากที่ทีมงานได้หารือและประเมินสถานการณ์แล้วจะเข้าลงทุนในอีก 2-3 สัปดาห์ข้างหน้าถัดจากนี้

ในปี 2020 หุ้นในพอร์ตลงทุนของกองทุนหลัก น่าจะสร้างผลอบแทนที่ดีให้กับผู้ถือหน่วยลงทุนได้หากผลลัพธ์ทางการค้าออกมาในเชิงบวก เพราะหุ้นรายตัวที่ถือครองมีรายได้เติบโตไปตามวัฏจักรเศรษฐกิจ หรือที่เรียกว่า Cyclical Stock เสียส่วนใหญ่

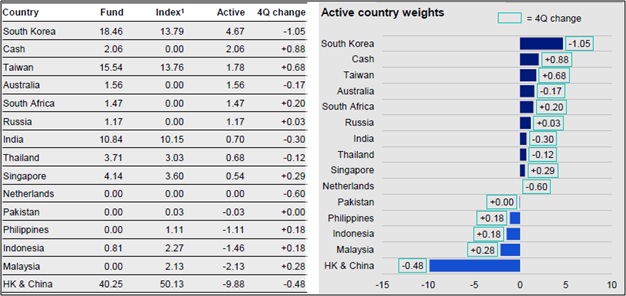

มุมมองรายประเทศที่กองทุนหลักได้ให้ความสำคัญและมีน้ำหนักลงทุนมากกว่าดัชนี

เกาหลีใต้ (น้ำหนักในกองทุนหลัก 18.46%, น้ำหนักในดัชนี 13.79%)

กองทุนหลัก ประเมินสถานการณ์ที่เกิดขึ้นในเกาหลีใต้ช่วงปี 2019 ที่ผ่านว่า เป็น Perfect Storm เกาหลีใต้ประสบกับปัญหาการเมืองภายในประเทศ จากการที่รัฐบาลประกาศเพิ่มรายได้จ้างงานขั้นต่ำ โดยหวังว่าผู้บริโภคจะบริโภคสินค้าและบริการมากขึ้น แต่ผลลัพธ์ที่ได้ขึ้นคือ บริษัทส่วนใหญ่ไม่สามารถจะจ้างงานเพิ่ม เนื่องจากต้นทุนการดำเนินธุรกิจสูงขึ้น ด้วยเหตุนี้ แทนที่เศรษฐกิจจะดีขึ้นกลับแย่ลงอย่างรวดเร็ว

รัฐบาลเกาหลีใต้ตระหนักถึงสถานการณ์ดังกล่าว จึงคงอัตราการเพิ่มขึ้นของรายได้ขั้นต่ำเอาไว้ก่อน (ทั้งที่ 2-3 ปีที่ผ่านมารายได้ขั้นต่ำขยับขึ้นมาแล้วในอัตรา 20%) โดยหันมาใช้นโยบายการคลังเข้าสนับสนุนเศรษฐกิจแทน ซึ่งกองทุนหลักมองว่า น่าจะช่วยได้ ประกอบกับพอร์ตลงทุนมีน้ำหนักหุ้นเกาหลีใต้ (18.46%) มากกว่าดัชนี (13.79%) ซึ่งน่าจะได้รับประโยชน์ดังกล่าว จุดเด่นของตลาดเกาหลีใต้ คือมีระดับราคาหุ้นที่ถูกที่สุดในเอเชีย มีการเปลี่ยนแปลงเชิงโครงสร้างทางด้านนโยบาย มีการปฏิรูปด้านธรรมาภิบาลบริษัทจดทะเบียนที่ดีขึ้นกว่าแต่ก่อน

ไต้หวัน (น้ำหนักในกองทุนหลัก 15.54%, น้ำหนักในดัชนี 13.76%)

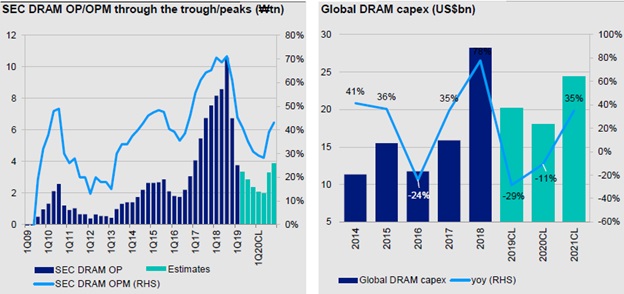

ดัชนีตลาดหุ้นไต้หวันเป็นตลาดที่ช่วยขับเคลื่อนผลตอบแทนให้กับดัชนีตลาดหุ้นเอเชียในปีที่แล้ว โดยสร้างผลตอบแทนได้ 24% ในปี 2019 เนื่องจากเป็นประเทศที่อยู่ในฐานะตรงกลาง ซึ่งไม่ว่าสหรัฐฯ และจีน จะมีข้อพิพาททางการค้าหรือมีการจำกัดการถ่ายโอนเทคโนโลยีด้านใด บริษัทเทคโนโลยีไต้หวันยังเป็นทางเลือกของสองชาติมหาอำนาจอยู่ดีในแง่ห่วงโซ่อุปทาน เห็นได้จากบริษัทหัวเว่ยที่ได้ใช้ซัพพลายเออร์จากชิปที่ผลิตขึ้นในไต้หวันจากบริษัท TSMC หุ้นถือครองของกองทุนหลักในสัดส่วน 5.92% เทียบกับดัชนี 5.14% บริษัท Media Tek หุ้นถือครองของกองทุนหลักสัดส่วน 2.88% เทียบกับดัชนี 0.42% กองทุนหลักชื่นชอบทั้งสองบริษัทนี้ไม่ใช่เพียงเพราะบริษัทเทคโนโลยีไต้หวันอยู่ในฐานะที่ดีระหว่างสหรัฐฯ กับจีนเท่านั้น แต่ยังเป็นเพราะว่าเป็นบริษัทที่มีความสามารถในเชิงแข่งขัน มีราคาหุ้นเทรดอยู่ในระดับที่เหมาะสม งบการเงินแข็งแกร่ง มีเงินสดจำนวนมากไว้เพื่อจ่ายเงินปันผลให้ผู้ถือหุ้น และเพื่อไว้สำหรับซื้อกิจการ นอกจากนี้วัฏจักรขาลงของชิปเซมิคอนดักเตอร์สองสามปีที่ผ่านมาได้ผ่านจุดต่ำสุดและฟื้นตัวในปีนี้

กราฟแสดง: วัฏจักรการผลิตเซมิคอนดักเตอร์ที่ฟื้นตัว

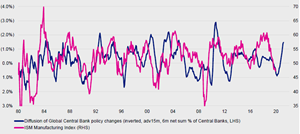

ในฐานะที่เอเชียยังเป็นภูมิภาคที่เศรษฐกิจขับเคลื่อนจากภาคการผลิต มีสัญญาณบ่งชี้บางอย่างที่ทำให้กองทุนหลักเชื่อเหลือเกินว่า วัฏจักรการผลิต (Manufacturing Cycle) ของเอเชียจะกลับมาดีในรอบนี้ คือ 1. ธนาคารกลางเอเชียเริ่มใช้นโยบายการเงินเข้าจัดการกับเศรษฐกิจผ่านอัตราดอกเบี้ย 2.การเติบโตของยอดขายในภาคค้าปลีกเอเชียซึ่งแข็งแกร่งกว่าภาคการผลิตในรูปแบบที่ไม่เคยได้เห็นนัก ทำให้กองทุนหลักมองว่า ถึงเวลาแล้วที่ภาคการผลิตจะปรับเพิ่มกำลังการผลิตให้ไล่ตามกำลังซื้อของผู้บริโภคได้ทัน 3. สินค้าคงคลังลดลงทั้งในยุโรปและสหรัฐฯ

กราฟ : Central bank easing to support manufacturing with lag

กราฟ : Gap between retail sales and manufacturing pick up

อินเดีย

หุ้นอินเดียเป็นตลาดที่อาจจะใช้ปัจจัยมหภาค อาทิ ตัวเลขทางเศรษฐกิจ มาใช้ตัดสินการลงทุนไม่ได้เลยซะทีเดียว เนื่องจากอินเดียเป็นดินแดนที่เศรษฐกิจที่ขับเคลื่อนจากระดับรากหญ้า เมื่อเปรียบเทียบมาร์เก็ตแคปของหุ้นอินเดียที่อยู่ในตลาดหลักทรัพย์แล้ว หุ้นขนาดกลาง ณ ปัจจุบันมีความน่าสนใจกว่าช่วงต้นปี 2019 มาก เพราะราคาหุ้นซื้อขาย ณ ระดับมูลค่าที่ลดลง หลังหุ้นขนาดใหญ่ให้ผลตอบแทน 15% ในปีที่แล้ว แต่หุ้นขนาดกลางราคาทรงตัวในอยู่ในระดับเดียวกันต้นปี จนทำให้กองทุนหลักมองว่าจังหวะนี้น่าเข้าลงทุน

บริษัทที่น่าสนใจในกลุ่มหุ้นขนาดกลาง อาทิ บริษัท Mahindra and Mahindra (สถาบันการเงิน) และบริษัท Shrisam Transport Finance (สถาบันการเงิน) เป็นผู้นำตลาดสินเชื่อรถบรรทุกมือสองที่ใช้ในการพาณิชย์ บริษัทปล่อยสินเชื่อให้กับเศรษฐกิจในพื้นที่ชนบทได้อย่างต่อเนื่อง เป็นผู้เล่นรายใหญ่ในตลาดนี้ จึงทำให้บริษัทสามารถคัดเลือกลูกค้าชั้นดีเข้าพอร์ตสินเชื่อของตนเองได้ ทำให้อัตราส่วนหนี้เสียต่ำมากทั้งที่เศรษฐกิจมหภาคในปี 2019 ชะลอตัวลงสี่ไตรมาสติดต่อกัน

จุดเด่นของกองทุนหลัก Invesco Asian Equity Fund

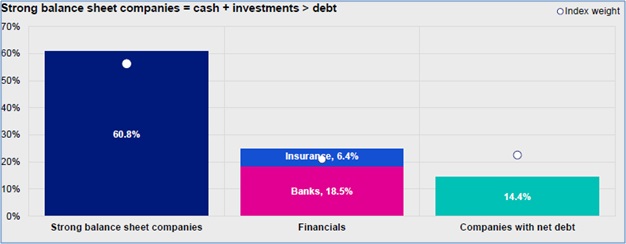

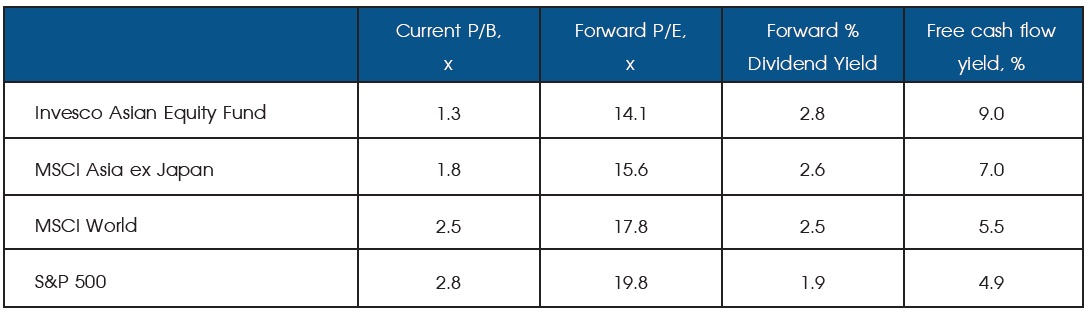

กว่าร้อยละ 60 ของพอร์ตลงทุนในหุ้นที่ค่อนข้างปลอดภัยจากปัจจัยเสี่ยงภายนอก กล่าวคือมีอัตราเติบโตดี มีความสามารถในการแข่งขัน งบการเงินแข็งแกร่ง มีเงินสดมากที่พร้อมจ่ายปันผลให้กับผู้ถือหุ้นหรือซื้อกิจการ มีความสามารถในการทำกำไรได้ดี เพียงแต่ซื้อขายในราคาต่ำกว่าที่ควรจะเป็น นอกจากนี้ยังถือครองหุ้นที่มีระดับมูลค่าต่ำกว่าดัชนี แต่สร้างกระแสเงินสดได้สูงกว่า

กราฟ: แสดงสัดส่วนของพอร์ตกองทุนหลักซึ่งลงทุนในบริษัทซึ่งมีฐานะทางการเงินดีกว่าดัชนี (วงกลมสีขาว)

กราฟ: แสดงระดับมูลค่า Valuation ของกองทุนหลักเทียบกับดัชนี MSCI Asia ex Japan ดัชนี MSCI World และดัชนี S&P

กองทุนหลัก (Master Fund)

ชื่อ: Invesco Asian Equity Fund ชนิดหน่วยลงทุน Class C (AD) USD

นโยบายการลงทุน: เน้นลงทุนในหุ้นของบริษัทหรือนิติบุคคลอื่นใดที่มีลักษณะ ดังนี้ 1.) จดทะเบียนในประเทศภูมิภาคเอเชีย 2.) จดทะเบียนในประเทศที่อยู่นอกภูมิภาคเอเชียแต่ดำเนินธุรกิจหลักในภูมิภาคเอเชีย 3.) บริษัทโฮลดิ้งที่มีการลงทุนหลักในบริษัทที่จดทะเบียนในประเทศภูมิภาคเอเชีย ทั้งนี้ การลงทุนในแถบภูมิภาคเอเชียดังกล่าวไม่รวมถึงประเทศญี่ปุ่น ออสเตรเลีย และนิวซีแลนด์

วันจดทะเบียน: 10 ก.ย. 2018 (สำหรับ Share Class ใหม่)

ประเทศที่จดทะเบียน: ลักเซมเบิร์ก

สกุลเงิน: USD

เกณฑ์วัดผลการดำเนินงาน (Benchmark): MSCI AC Asia (ex Japan) Index Net TR USD

Morningstar Category: Asia ex Japan Equity

Morningstar Rating: 4 Stars

Bloomberg (A): INVASCAD LX

Fund Size: USD 1.02 Billion USD (ข้อมูล ณ 31 ธ.ค. 2019)

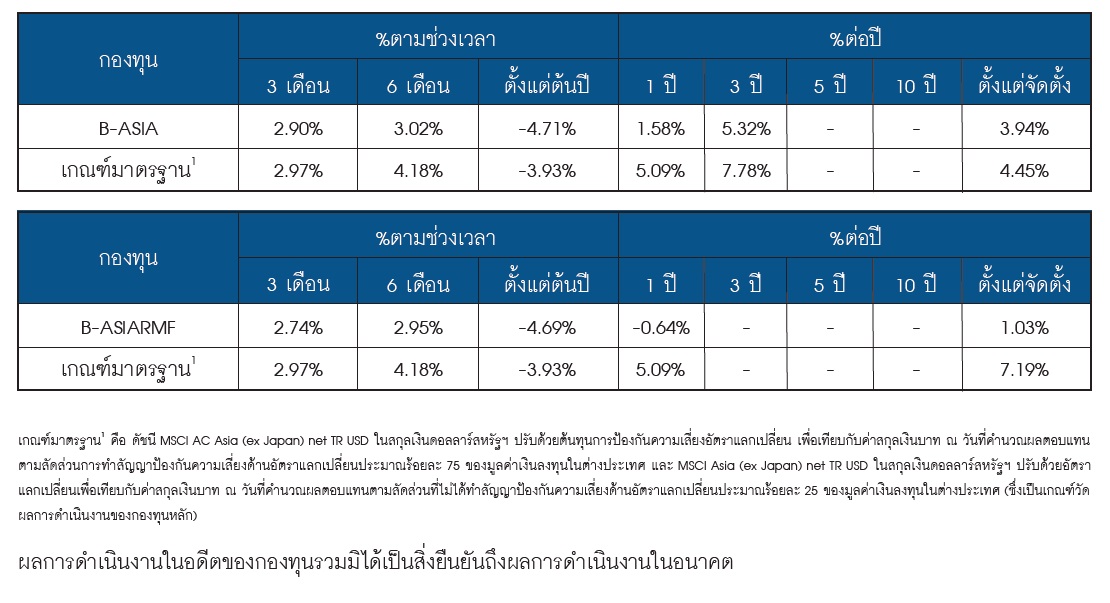

ผลการดำเนินงานกองทุนย้อนหลัง (ข้อมูลเดือน 31 ม.ค. 2020)