BF Economic Research

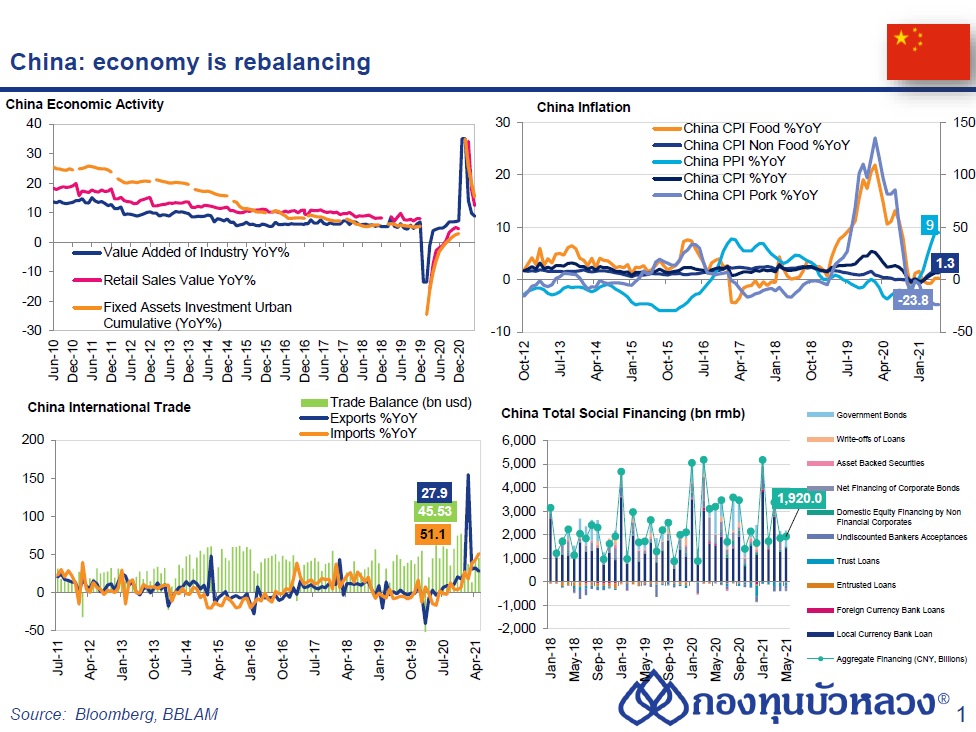

ตัวเลขกิจกรรมทางเศรษฐกิจเดือนพ.ค.ของจีนเริ่ม Rebalancing เป็นผลให้ เกือบทุกเครื่องชี้ขยายตัวในอัตรา ชะลอลงเมื่อเทียบช่วงเดียวกันกับปีที่แล้ว

- การผลิตภาคอุตสาหกรรมชะลอลงในเดือนพ.ค.โดยขยายตัวที่ 8.8% YoY จากที่ขยายตัว 9.8% เดือนก่อน โดยหากคำนวณเป็น 2-year Growth (2020-21 Compound Growth) พบว่าขยายตัว 6.6% ช้ากว่าในเดือนเม.ย.ที่ 6.8% ส่วนหนึ่งเกิดจากผลผลิตรถยนต์ที่ได้รับผลกระทบจากภาวะการขาดแคลนชิป (Chips Shortages) โดยผลผลิตรถยนต์หดตัว -4.0% ( vs. 6.8% เดือนก่อน) ขณะที่สินค้ากลุ่มอื่นๆ เช่น โลหะเหล็ก (7.7% vs. 10.9% เดือนก่อน), แร่ธาตุที่ไม่มีเหล็ก (7.6% vs. 12.6% เดือนก่อน) และเครื่องจักร (18.7% vs. 22.6% เดือนก่อน) ชะลอตัวลง

- การลงทุนในสินทรัพย์ถาวรขยายตัว 15.4% YoY 5-month YTD ชะลอลงจาก 19.9% 4-month YTD ส่วนอัตราขยายตัวปี 2020-21 Compound Growth อยู่ที่ 4.2% สูงกว่าเดือนก่อนที่ 3.9% โดยชะลอตัวลงในทุกหมวดหลักทั้งการลงทุนในภาคอสังหาริมทรัพย์ (18.3% vs. 21.6% เดือนก่อน), การลงทุนโครงสร้างพื้นฐาน (11.8% vs. 18.4% เดือนก่อน) และการลงทุนในภาคการผลิต (20.4% vs. 23.8% เดือนก่อน) และชะลอตัวลงทั้งการลงทุนของธุรกิจเอกชน (18.1% vs. 21.0% เดือนก่อน) และการลงทุนของธุรกิจภาครัฐ (11.8% vs. 18.6% เดือนก่อน.)

- ด้านยอดค้าปลีกเดือนพ.ค.เพิ่มขึ้น 12.4% YoY ชะลอลงจากเดือนก่อนที่ 17.7% ส่วนอัตราขยายตัวปี 2020-21 Compound Growth อยู่ที่ 4.5% เพิ่มขึ้นจากเดือนก่อนที่ 4.3% โดยการชะลอตัวนำโดยยอดขายอัญมณี (31.5% vs. 48.3% เดือนก่อน), รถยนต์ (6.3% vs. 16.1% เดือน ก่อน), เฟอร์นิเจอร์ (12.6% vs. 21.7% เดือนก่อน), อุปกรณ์สื่อสาร (8.8% vs. 14.2% เดือนก่อน) และยอดขายในกลุ่มร้านอาหาร (26.6% vs. 46.4% เดือนก่อน) รวมถึงยอดการซื้อของออนไลน์ (9.7% vs. 15.7% เดือนก่อน)

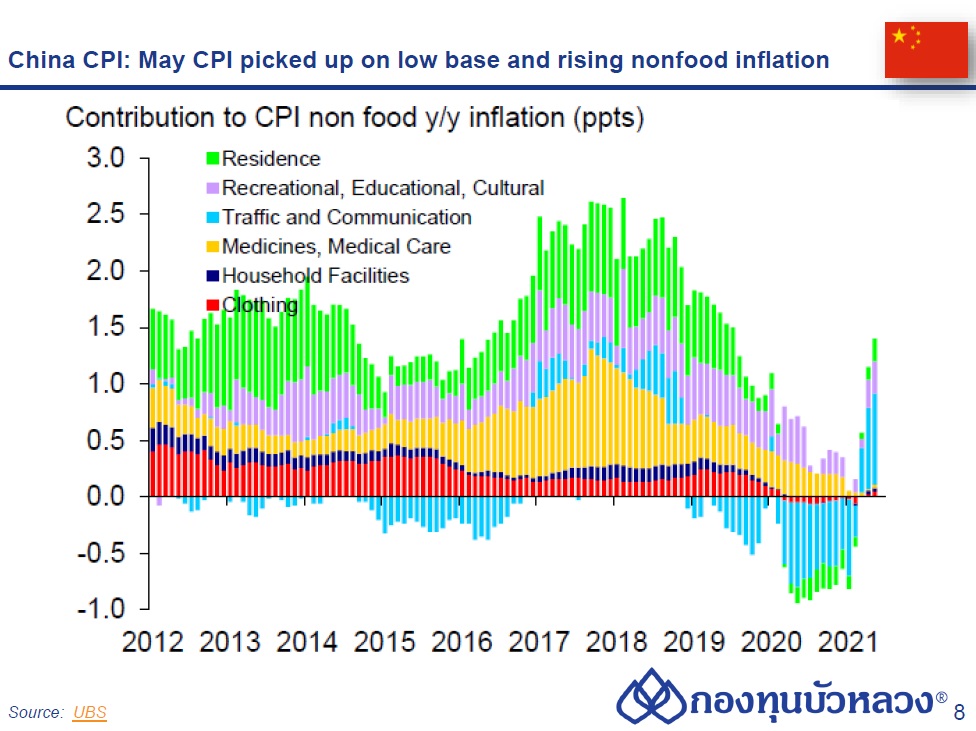

อัตราเงินเฟ้อ PPI เพิ่มขึ้นเป็น 9% YoY ในเดือนพ.ค. หรือ 1.6% MoM โดยส่วนใหญ่ได้แรงหนุนจากกลุ่ม Mining (6.5%MoM, 36%YoY) และราคาวัตถุดิบ (2.1%MoM, 19% YoY) การปรับตัวขึ้นของ PPI นี้เป็นการปรับขึ้นในอัตราสูงสุดนับตั้งแต่ปี 2008

- ด้านอัตราเงินเฟ้อ CPI ขยายตัวที่ 1.3%YoY หรือ -0.2%MoM โดยหมวดอาหารค่อนข้าง Flat (0.3%YoY) และ ส่วนหมวดที่ไม่ใช่อาหารอยู่ที่ 1.6%YoY ในรายสินค้า ราคาเนื้อหมูหดตัวต่อเนื่องที่ -24%YoY ด้านราคาเชื้อเพลิงเพิ่มขึ้น 21%YoY ส่วนหมวดขนส่งและสื่อสารขยายตัวที่ 5.0% YoY

- มองไปข้างหน้า อัตราเงินเฟ้อ PPI น่าจะทรงตัวในอีกไม่กี่เดือนข้างหน้า และอัตราเงินเฟ้อของ CPI น่าจะไม่ปรับตัวแรง ทั้งด้วยแรงส่งผ่านจาก PPI ไปสู่ CPI ค่อนข้างจำกัด และด้วย อุปสงค์ในครัวเรือนจีนจะฟื้นตัวอย่างค่อยเป็นค่อยไป แรงกดดันเงินเฟ้อจากฝั่งอุปสงค์ (Demand-pulled Inflation) น่าจะอยู่ในระดับที่จำกัดเช่นกัน

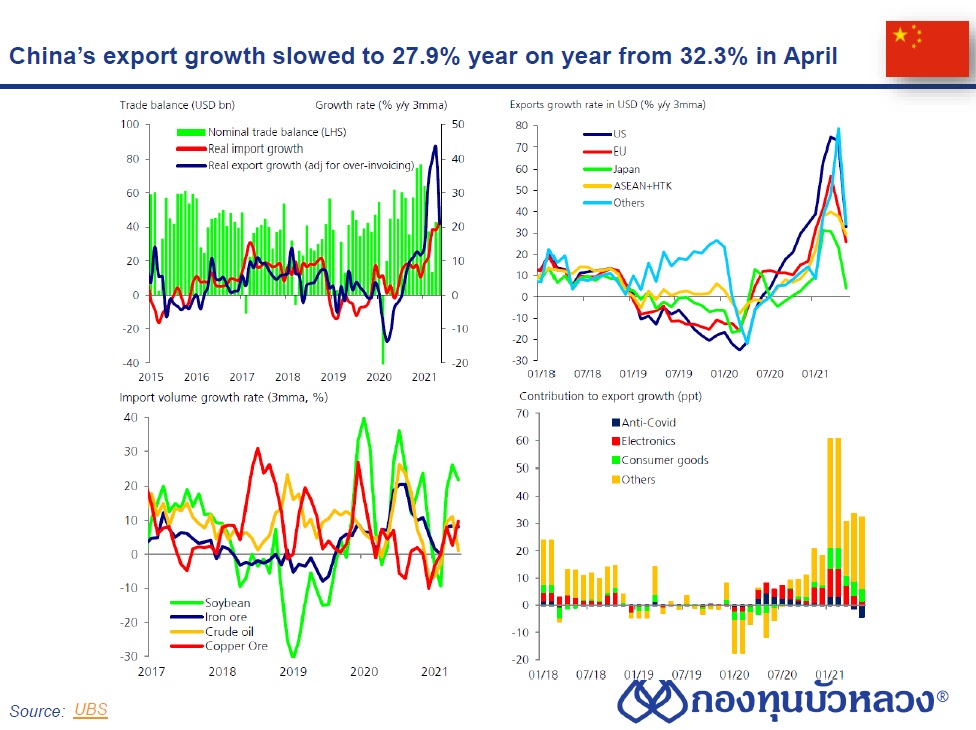

ยอดส่งออก (Exports) เดือน พ.ค. ขยายตัว 27.9% YoY ชะลอตัวลงจาก 32.3% ในเดือนก่อน และต่ำกว่าที่ตลาดคาดที่ 32.1% แต่ยังนับเป็นอัตราการขยายตัวที่สูง โดยส่วนหนึ่งได้รับปัจจัยหนุนจากฐานที่ต่ำในปีก่อน

- ด้านยอดนำเข้า (Imports) ขยายตัว 51.1% YoY สูงสุดนับตั้งแต่เดือน มี.ค. 2010 เร่งตัวขึ้นจาก 43.1% ในเดือนก่อน แต่ต่ำกว่าที่ตลาดคาดเล็กน้อยที่ 53.5% ขณะที่ดุลการค้าเดือน พ.ค. เกินดุล USD45.5bn เพิ่มขึ้นจากที่เกินดุล USD42.9bn ในเดือนก่อน

- รายประเทศ ส่งออกไปประเทศตะวันตก ได้แก่ สหรัฐฯ (20.6% YoY vs. 31.2% เดือนก่อน.) และ EU (12.6% vs. 23.8% เดือนก่อน) ชะลอตัวลง โดยส่วนหนึ่งเป็นผลกระทบจากการระบาดของ COVID-19 บริเวณท่าเรือ Yantian ใน Shenzhen ซึ่งเป็นท่าเรือสำคัญของจีน ขณะที่การส่งออกไปญี่ปุ่น (5.0% vs. 0.4% เดือนก่อน) และเกาหลีใต้ (29.9% vs. 23.1% เดือนก่อน) เร่งตัวขึ้น ส่วนการส่งออกไป ASEAN (40.6% vs. 42.2% เดือนก่อน) ยังคงขยายตัวแข็งแกร่ง และการส่งออกไปอินเดียขยายตัวสูงต่อเนื่องอย่างมีนัยสำคัญ (114.1% vs. 143.8% เดือนก่อน) โดยได้รับแรงหนุนจากสินค้ากลุ่มเวชภัณฑ์ที่เกี่ยวข้องกับ COVID-19

- รายสินค้า ส่งออกสินค้าที่เกี่ยวเนื่องกับการ Work From Home ยังคงขยายตัวดีต่อเนื่อง นำโดยสินค้าที่เกี่ยวข้องกับที่อยู่อาศัย ได้แก่ เฟอร์นิเจอร์ (50.5% YoY vs. 59.6% เดือนก่อน), เครื่องใช้ในครัวเรือน (56.5% vs. 60.2% เดือนก่อน) และหลอดไฟบ้าน (30.5% vs. 35.0% เดือนก่อน) ส่วนอุปกรณ์คอมพิวเตอร์ (4.0% vs. 0.7% เดือนก่อน) และสินค้ากลุ่มพลาสติก (21.4% vs. 27.9% เดือนก่อน) ขยายตัวต่อเนื่อง ขณะที่ส่งออกผ้าและสิ่งทอ (-41.3% vs. -16.8%) หดตัวเพิ่มขึ้นสูงจากผลของฐานที่สูงในปีก่อน

ยอดระดมทุนรวมสุทธิ (Total Social Financing) เดือน พ.ค. อยู่ที่ RMB1,920.0bn เร่งตัวขึ้นจาก RMB1,850bn ในเดือนก่อน แต่ต่ำกว่าตลาดคาดที่ RMB2,001.0bn

- ยอดปล่อยกู้เงินหยวน (New Yuan Loans) อยู่ที่ RMB1,500.0bn เร่งตัวขึ้นเล็กน้อยจาก RMB1,470.0bn ในเดือนก่อน โดยออกมาสูงกว่าที่ตลาดคาดที่ RMB1,410.0bn• สินเชื่อนอกภาคธนาคาร (Shadow Banking Credit) ซึ่งได้แก่ Trust Loans, Entrusted Loans และ Undiscounted Bankers’ Acceptance ติดลบต่อเนื่องอยู่ที่ RMB -262.9bn ( vs. -369.3bn เดือนก่อน)

- ยอดออกหุ้นกู้เอกชน (Corporate Bonds)] ลดลงเป็น RMB-133.6bn (vs. RMB350.9bn เดือนก่อน) ยอดออกพันธบัตรรัฐบาล (Government Bonds) เร่งตัวขึ้นมาอยู่ที่ RMB670.1bn (vs. RMB373.9bn เดือนก่อน)• เมื่อเทียบกับช่วงเดียวกันปีก่อน ยอดระดมทุนรวมสุทธิคงค้างในระบบ (Outstanding TSF) ชะลอตัวลงเป็น 11.0% YoY (vs. 11.7% เดือนก่อน)