BF Economic Research

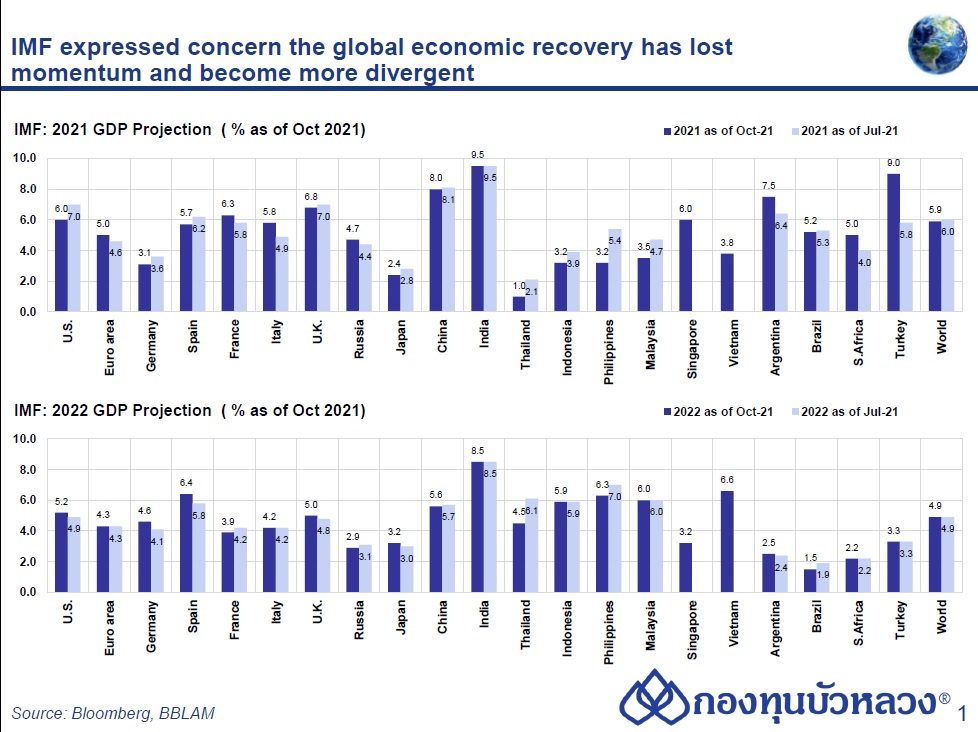

IMF ปรับลดคาดการณ์ GDP โลกปีนี้ลงเล็กน้อยเป็น 5.9% ขณะที่แสดงความกังวลต่อ Downside Risks ของเศรษฐกิที่เพิ่มขึ้น ส่วนเงินเฟ้อ IMF มองจะเพิ่มขึ้นทำจุดสูงสุดในไตรมาส 4 และชะลอลงหลังจากนั้น

ในรอบการประมาณการเดือนต.ค. IMF ได้ปรับลดคาดการณ์ GDP โลกปี 2021F ลงเล็กน้อยเป็น 5.9% จากที่คาด 6.0% ในเดือน ก.ค. โดยฟื้นตัวขึ้นจากที่หดตัว -3.1% ในปี 2020 จากการระบาดของไวรัส COVID-19 สายพันธุ์ Delta ปัญหา Supply Disruptions เงินเฟ้อที่เร่งตัวขึ้น รวมถึงต้นทุนที่เพิ่มขึ้นในกลุ่มอาหารและพลังงาน นอกจากนี้ ได้ระบุถึงการเข้าถึงวัคซีนที่ยังคงมีความเหลื่อมล้ำกันอย่างมากระหว่างกลุ่มประเทศพัฒนาแล้วและประเทศกำลังพัฒนา

อย่างไรก็ดี IMF คงคาดการณ์ GDP ปี 2022F ไว้ที่ 4.9% เท่ากับที่คาดเมื่อเดือน ก.ค. ทั้งนี้ แม้ IMF จะปรับลดคาดการณ์ GDP โลกปีนี้ลงเพียงเล็กน้อย แต่มีบางประเทศที่ถูกปรับประมาณการ GDP ลงค่อนข้างมาก โดยเฉพาะประเทศที่รายได้ต่ำ ซึ่งเข้าถึงวัคซีนได้ยาก

สำหรับการประมาณการเศรษฐกิจรายประเทศ มีรายละเอียดดังนี้

- สหรัฐฯ ปรับลงเป็น 6.0% (ลดลง -1.0ppt จากเดิมที่คาด 7.0%) โดยหลักจากปัญหาขาดแคลนอุปทาน

- ยูโรโซน ปรับขึ้นเป็น 5.0% (เพิ่มขึ้น +0.4ppt จากเดิมที่คาด 4.6%) โดยปรับเพิ่ม GDP ฝรั่งเศส (+0.5ppt, 6.3%) และอิตาลี (+0.9ppt, 5.8%) ขณะที่ปรับลดของเยอรมนี (-0.5ppt, 3.1%) และสเปน (-0.5ppt, 5.7%)

- อังกฤษ ปรับลงเป็น 6.8% (ลดลง -0.2ppt จากเดิมที่คาด 7.0%)

- ญี่ปุ่น ปรับลงเป็น 2.4% (ลดลง -0.4ppt จากเดิมที่คาด 2.8%)

- จีน ปรับลงเป็น 8.0% (ลดลง -0.1ppt จากเดิมที่คาด 8.1%)

- อินเดีย คงไว้ที่ 9.5%

- อาเซียน-5 ปรับลงเป็น 2.9% (ลดลง -1.4ppt จากเดิมที่คาด 4.3%) โดยGDP ของไทยคาดจะขยายตัว 1.0%

สำหรับประเด็น Stagflation ที่กำลังเป็นที่พูดถึงกันในตลาดขณะนี้ IMF ยังคงมอง (ในกรณีฐาน) ว่าเงินเฟ้อที่เพิ่มขึ้นสูงจะเป็นเพียงชั่วคราวเท่านั้น โดยคาดว่าเงินเฟ้อของทั้งกลุ่มประเทศพัฒนาแล้วและกลุ่มประเทศเกิดใหม่จะขยายตัวทำจุดสูงสุดในไตรมาส 4/2021 นี้ และจะชะลอลงกลับเข้าสู่ระดับก่อน COVID-19 ในกลางปี 2022 (กลับเข้าสู่ระดับ 2% สำหรับประเทศพัฒนาแล้ว)

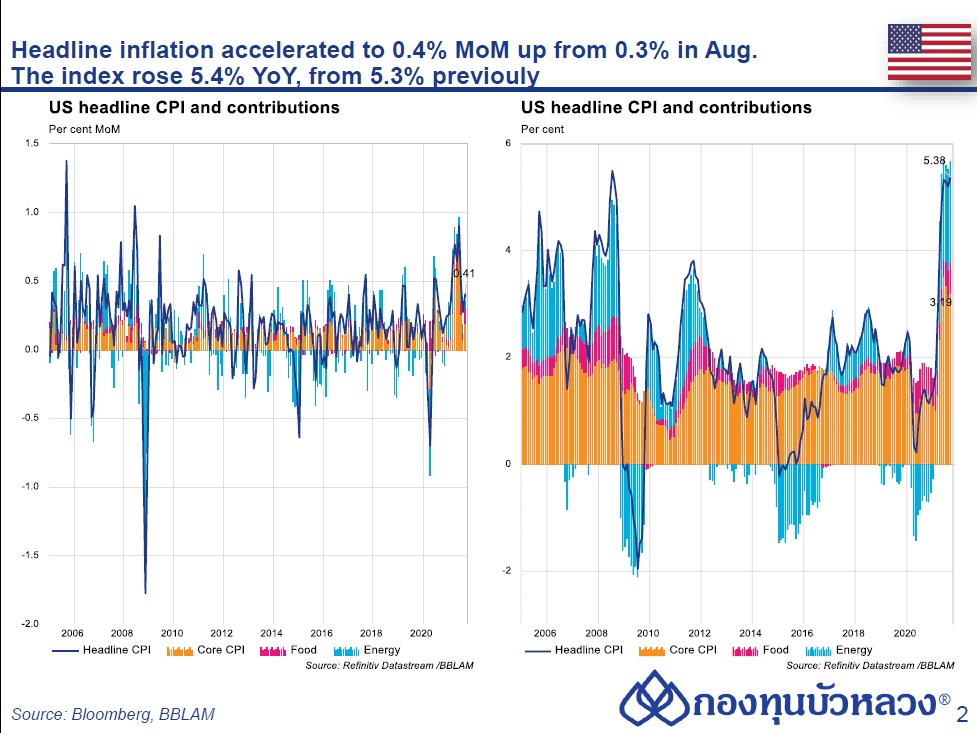

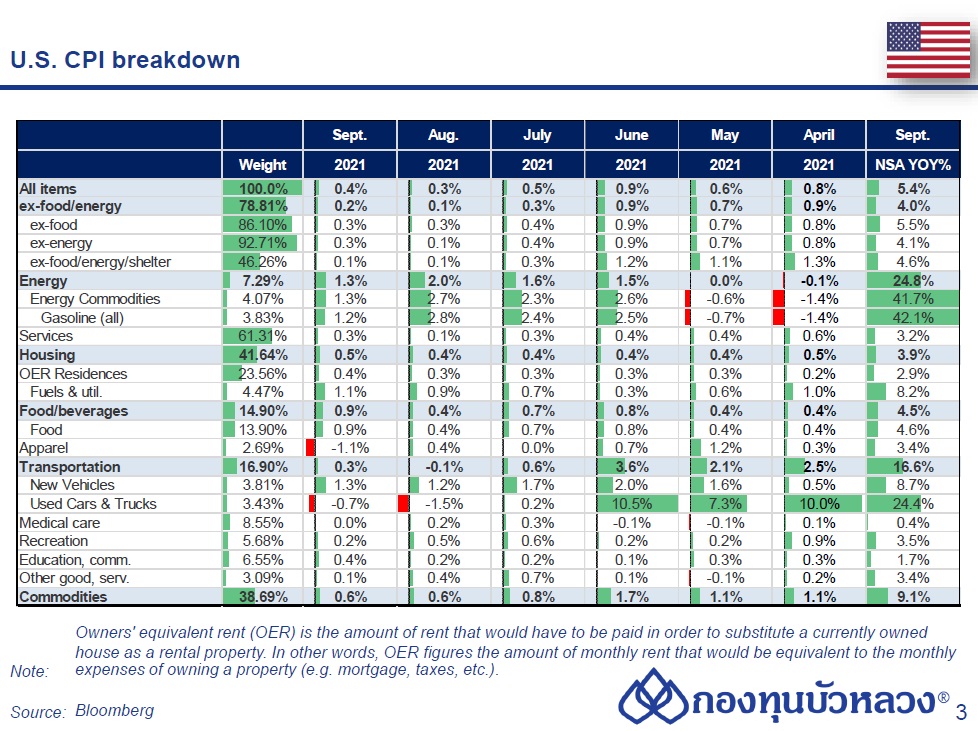

เงินเฟ้อทั่วไปของสหรัฐฯเดือน ก.ย. ขยายตัวสูงกว่าที่คาด ขณะที่เงินเฟ้อพื้นฐานทรงตัวในระดับสูงเท่ากับที่คาด

อัตราเงินเฟ้อพื้นฐาน (Core CPI) เดือน ก.ย. เพิ่มขึ้น 0.2% MoM เท่ากับที่ตลาดคาด เร่งตัวขึ้นจากเดือนก่อนที่ 0.1% โดยเมื่อเทียบกับช่วงเดียวกันปีก่อน อัตราเงินเฟ้อพื้นฐานขยายตัว 4.0% YoY ทรงตัวเท่ากับเดือนก่อนและที่ตลาดคาด

โดยราคาค่าเช่าเพิ่มขึ้นมากสุดนับตั้งแต่ปี 2006 ที่เกิดวิกฤตฟองสบู่ในอสังหาริมทรัพย์ (0.5% MoM) ขณะที่ปัญหาขาดแคลนชิ้นส่วน Electronic ยังคงส่งผลให้ราคารถยนต์ใหม่เพิ่มขึ้นต่อเนื่องเป็นเดือนที่ 6 (1.3% vs. 1.2% เดือนก่อน) รวมถึงอะไหล่รถยนต์และอุปกรณ์ (0.8% vs. 1.7% เดือนก่อน)

ส่วนราคารถยนต์มือสองยังปรับตัวลดลงต่อเนื่อง (-0.7% MoM vs. -1.5% เดือนก่อน) แต่ราคาประมูลรถยนต์ในช่วงผ่านมาสะท้อนว่าราคาในหมวดดังกล่าวอาจกลับมาเพิ่มขึ้นในเดือนถัดไป หรือในช่วงไตรมาส 4/2021

ด้านราคาที่เกี่ยวเนื่องกับการเปิดเศรษฐกิจยังคงปรับลดลงจากผลกระทบของการระบาดของไวรัส COVID-19 สายพันธุ์ Delta เช่น โรงแรมและที่พัก (-0.6% MoM vs. -2.9% เดือนก่อน), เช่ารถยนต์ (-2.9% vs. -8.5% เดือนก่อน) และตั๋วเครื่องบิน (-6.4% vs. -9.1% เดือนก่อน) แต่คาดจะเป็นเพียงชั่วคราวและราคาในหมวดดังกล่าวจะกลับมาเพิ่มขึ้นอีกครั้งหลังการระบาดของไวรัสคลี่คลาย โดยจำนวนผู้ติดเชื้อรายใหม่ได้ชะลอลงนับตั้งแต่ช่วงต้นเดือน ก.ย. ประกอบกับราคาน้ำมันที่เร่งตัวขึ้นน่าจะหนุนให้ราคาตั๋วเครื่องบินปรับเพิ่มขึ้นตาม

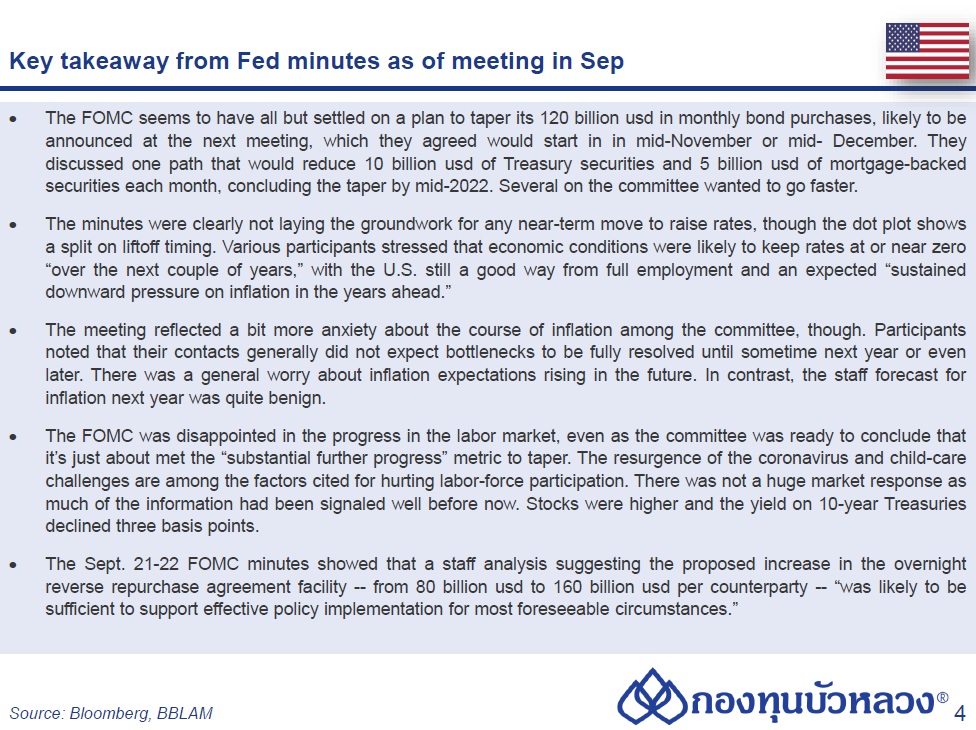

รายงานการประชุมของ Fed หรือ Fed Minutes ประจำเดือนก.ย. ชี้ QE Taper อาจเริ่มต้นลดกลางเดือน พ.ย. หรือกลางเดือน ธ.ค. และสิ้นสุดกลางปี 2022

คณะกรรมการเห็นว่าหากเศรษฐกิจฟื้นตัวต่อเนื่องตามที่ได้คาดการณ์ไว้ การเริ่มต้นลดอัตราการเข้าซื้อสินทรัพย์ (QE Taper) ก็มีความเหมาะสม โดยคณะกรรมการเห็นด้วยกับการส่งสัญญาณล่วงหน้าในแถลงการณ์การประชุมว่า “..การชะลอการเข้าซื้อสินทรัพย์ (QE Taper) ใกล้ถึงจุดเริ่มต้นแล้ว (May soon be warranted)”

คณะกรรมการมองว่าหาก QE Taper เริ่มต้นในปลายปีนี้ ก็น่าที่จะสิ้นสุดกระบวนการดังกล่าวในช่วงกลางปี 2022 โดยระบุถึงการลดในอัตราเดือนละ USD15bn แบ่งเป็นพันธบัตรรัฐบาล (Treasury) เดือนละ USD10bn และตราสารหนี้ที่มีสินเชื่อที่อยู่อาศัยเป็นหลักประกัน ซึ่งออกโดยหน่วยงานภาครัฐ (MBS) เดือนละ USD5bn

โดยคณะกรรมการระบุว่าหากการประกาศ QE Taper อย่างเป็นทางการเกิดขึ้นในการประชุมครั้งถัดไป (2-3 พ.ย.) กระบวนการดังกล่าวอาจเริ่มต้นขึ้นในกลางเดือน พ.ย. หรือกลางเดือน ธ.ค.

นอกจากนี้ คณะกรรมการได้ย้ำว่าการเริ่มต้น QE Taper ไม่ได้มีความสัมพันธ์อย่างมีนัยกับการปรับขึ้นดอกเบี้ยครั้งแรก ที่ต้องใช้บรรทัดฐานที่เข้มงวดกว่านั้น

ด้านอัตราดอกเบี้ย คณะกรรมการหลายท่านมองว่าควรคงอัตราดอกเบี้ยไว้ที่ระดับใกล้ศูนย์ (0%) ในปีข้างหน้าต่อไป เนื่องจากเศรษฐกิจยังอยู่ในระดับต่ำกว่าการจ้างงานเต็มอัตรา (Maximum Employment) รวมถึงแรงกดดันเงินเฟ้อก็มีแนวโน้มลดลงต่อเนื่องในอนาคต (หากผ่านช่วงนี้ไป) ขณะเดียวกันก็มีคณะกรรมการอีกส่วนหนึ่งที่มองว่าควรเร่งปรับขึ้นดอกเบี้ยทันทีในปี 2022 เนื่องจากมองว่าเงินเฟ้อขยายตัวเกินเป้า 2% ในปีดังกล่าว

นอกจากนี้ ในการประชุมเดือนก.ย. คณะทำงาน System Open Market Account หรือ SOMA Manager ได้หารือถึงความเป็นไปได้ที่จะเพิ่มกรอบการทำ Overnight Reverse Repurchase Agreement Facility เนื่องด้วยได้เล็งเห็นความเป็นไปได้ที่ดอกเบี้ยระยะสั้นจะถูกกดดันในช่วงนี้ จากปัจจุบันที่ให้วงเงิน 80 bn usd ต่อ Counterparty เป็น 160 bn usd ต่อ Counterparty