ภาพรวมตลาด

ธนาคารกลางสหรัฐฯ (Fed) มีการประชุมในวันที่ 25 – 26 ม.ค. 2022 ที่ผ่านมาธนาคารกลางสหรัฐฯ (Fed) มีมติเป็นเอกฉันท์ (9-0) คงนโยบายการเงินไว้เช่นเดิม อย่างไรก็ดี Fed ส่งสัญญาณการใช้นโยบายการเงินที่จะเข้มงวดขึ้นชัดเจน ท่ามกลางเศรษฐกิจที่ขยายตัวได้ดีต่อเนื่อง รวมถึงตลาดแรงงานที่แข็งแกร่ง ขณะที่เงินเฟ้อขยายตัวเหนือเป้าหมาย 2%

ด้านการดำเนินนโยบายการเงิน สรุปในประเด็นสำคัญได้ดังนี้

1.การลดการเข้าซื้อสินทรัพย์ (QE taper) ระบุจะสิ้นสุดเดือน มี.ค. ซึ่งค่อนข้างเป็นไปตามที่ส่วนใหญ่คาดการณ์กันไว้ แต่มีความชัดเจนขึ้นว่าจะสิ้นสุดในช่วง “ต้นเดือน มี.ค.”

2.การปรับขึ้นอัตราดอกเบี้ย ไม่ได้ระบุชัดว่าจะปรับขึ้นเมื่อไหร่ โดยระบุเพียงว่าการปรับขึ้นในระยะใกล้นี้อาจมีความเหมาะสมหากภาพเศรษฐกิจเป็นไปตามที่คาดไว้ (… “soon” be appropriate to raise the target range for the federal funds rate …) โดยตลาด (สะท้อนผ่าน Fed Funds Futures) มองว่า Fed จะปรับขึ้นดอกเบี้ยครั้งละ 25bps. อย่างน้อย 4 ครั้ง ในปีนี้

3.การลดขนาดงบดุล (Balance Sheet Run-off) ได้เริ่มมีการพิจารณากันในที่ประชุมและมีการเปิดเผยรายละเอียดเบื้องต้น โดยจะทำผ่านการยุติการเข้าซื้อคืนตราสารหนี้ที่ครบกำหนดอายุ แต่ยังไม่ได้มีรายละเอียดชัดเจนว่าจะเริ่มต้นลดเมื่อไหร่และในอัตรามากน้อยแค่ไหน โดยระบุเพียงจะเริ่มต้นกระบวนการดังกล่าวหลังปรับขึ้นดอกเบี้ยไปแล้ว (… reducing the size of the Federal Reserve’s balance sheet will “commence after the process of increasing the target range for the federal funds rate has begun” …) และจะลดในอัตราที่มีนัย (… “significantly” reducing the size …) ซึ่งตลาดตีความได้ว่าอัตราการลดจะต้องมากกว่าที่ Fed เคยทำในอดีต (Fed เริ่มต้นลดในอัตราเดือนละ USD10bn ในเดือน ต.ค. 2017 สำหรับการทำ QT ครั้งก่อน) โดยอัตราที่คาดการณ์กันในตลาดขณะนี้ส่วนใหญ่อยู่ที่เดือนละ USD 40 – 60 bn

GDP สหรัฐฯประจำไตรมาส 4/2021 (Advance Estimate) ขยายตัว 6.9% QoQ saar ซึ่งสูงกว่าไตรมาสก่อนที่ 2.3% และเกินกว่าตลาดคาดการณ์ที่ 5.5% เป็นการเติบโตของ GDP ที่แข็งแกร่งที่สุดในรอบ 5 ไตรมาส ทั้งปี 2021 GDP Growth ของสหรัฐฯขยายตัว 5.7% เป็นการขยายตัวมากที่สุดตั้งแต่ปี 1984

ธนาคารกลางยุโรป (ECB) ในการประชุมเมื่อวันที่ 3 ม.ค. ที่ผ่านมา มีมติคงอัตราดอกเบี้ยนโยบายตามที่ตลาดคาดการณ์ไว้ แม้ว่าเงินเฟ้อของยูโรโซนพุ่งสูงสุดเป็นประวัติการณ์ และปรับตัวเหนือเป้าหมาย 2% ของ ECB ทั้งนี้ ECB มีมติคงอัตราดอกเบี้ยรีไฟแนนซ์ที่ระดับ 0% ซึ่งเป็นระดับต่ำสุดเป็นประวัติการณ์ และคงอัตราดอกเบี้ยเงินฝากที่ธนาคารพาณิชย์ฝากไว้กับ ECB ที่ระดับ -0.50% ขณะที่คงอัตราดอกเบี้ยเงินกู้ที่ระดับ 0.25% ขณะเดียวกัน ECB ระบุว่า ทางธนาคารจะยุติโครงการซื้อพันธบัตรตามมาตรการ Pandemic Emergency Purchase Programme (PEPP) วงเงิน 1.85 ล้านล้านยูโรในเดือนมี.ค.

ธนาคารกลางอังกฤษ (BoE) ผลการประชุมเมื่อวันที่ 3 ม.ค. 2022 มีมติปรับขึ้นอัตราดอกเบี้ยนโยบาย 0.25% สู่ระดับ 0.50% เป็นตามที่ตลาดคาดการณ์ไว้ เป็นการขึ้นดอกเบี้ยเป็นครั้งที่ 2 ในรอบ 3 เดือนเพื่อสกัดเงินเฟ้อที่พุ่งสูงสุดในรอบ 30 ปี นับตั้งแต่ปี 2004 นอกจากนี้ BoE ยังคาดการณ์ว่า อัตราเงินเฟ้อในอังกฤษจะแตะระดับสูงสุดที่ 7.25% ในเดือน เม.ย. จากเดิมที่คาดไว้ที่ระดับ 6%

ธนาคารกลางญี่ปุ่น (BOJ) เมื่อวันที่ 18 ม.ค. ที่ประชุมมีมติคงนโยบายการเงินแบบผ่อนคลายพิเศษ ซึ่งรวมถึงการคงอัตราดอกเบี้ยนโยบายที่ระดับ -0.1% และคงเป้าหมายอัตราผลตอบแทนพันธบัตรรัฐบาลอายุ 10 ปีไว้ที่ประมาณ 0% เพื่อช่วยเหลือบริษัทเอกชนและภาคครัวเรือน ขณะเดียวกัน BOJ ได้ปรับเพิ่มประมาณการอัตราเงินเฟ้อสำหรับปีงบประมาณที่จะถึงนี้ โดยเงินเฟ้อที่พุ่งสูงขึ้นอาจดำเนินต่อไปอีก เนื่องจากการฟื้นตัวทางเศรษฐกิจอย่างช้าๆ จากการระบาดใหญ่ของ COVID-19 ซึ่งจากรายงานแนวโน้มรายไตรมาสของธนาคารกลางญี่ปุ่นระบุว่า ค่ามัธยฐานสำหรับอัตราเงินเฟ้อของผู้บริโภคอยู่ที่ 1.1% สำหรับปีงบประมาณ 2022 ซึ่งเริ่มในเดือนเมษายน เพิ่มขึ้นจาก 0.9% เมื่อ 3 เดือนก่อนหน้า

ภาวะตลาดตราสารหนี้ไทยในเดือน ม.ค. 2022 อัตราผลตอบแทนพันธบัตรรัฐบาลไทยปรับเพิ่มขึ้นตามทิศทางพันธบัตรรัฐบาลสหรัฐฯ ที่ตลาดรับทราบข่าว FED ส่งสัญญาณเตรียมขึ้นดอกเบี้ยในการประชุมเดือนมีนาคมที่จะถึงนี้และเตรียมลดขนาดงบดุลในระยะถัดไป โดยอัตราผลตอบแทนของพันธบัตรรัฐบาลไทยอายุ 4 ปีขึ้นไปปรับเพิ่มขึ้น 10 – 25 bps ทางด้านทิศทางการซื้อขายของนักลงทุนต่างชาติในเดือนนี้ ยังคงเป็นการซื้อสุทธิทั้งพันธบัตรรัฐบาลระยะสั้นและระยะยาวติดต่อกันเป็นเดือนที่ 4 นักลงทุนต่างชาติซื้อสุทธิพันธบัตรรัฐบาลไทยรวม 6.9 หมื่นล้านบาท แบ่งเป็นการซื้อสุทธิพันธบัตรระยะสั้น 3.7 หมื่นล้านบาท ซื้อสุทธิพันธบัตรระยะยาว 4.1 หมื่นล้านบาท เมื่อหักพันธบัตรที่ครบกำหนดแล้ว คงเหลือการถือครองพันธบัตรรัฐบาลไทย ณ สิ้นเดือนมกราคม 1.09 ล้านล้านบาท เพิ่มขึ้นจากการถือครอง ณ สิ้นปี 2021 ที่ 1.02 ล้านล้านบาท

ด้านธนาคารแห่งประเทศไทย (ธปท.) มีการจัดการประชุมคณะกรรมการนโยบายการเงิน (กนง.) เมื่อวันที่ 9 ก.พ. คณะกรรมการฯ มีมีมติเอกฉันท์ (7:0) ให้คงอัตราดอกเบี้ยนโยบายไว้ที่ 0.50% ต่อปี ทั้งนี้คณะกรรมการฯ ประเมินว่าเศรษฐกิจไทยมีแนวโน้มฟื้นตัวต่อเนื่อง การระบาดของ COVID-19 สายพันธุ์ Omicron คาดว่าจะสร้างแรงกดดันต่อระบบสาธารณสุขในวงจำกัด ความเสี่ยงด้านต่ำต่อเศรษฐกิจโดยรวมจึงลดลง แต่ยังต้องติดตามการระบาดในระยะต่อไป อัตราเงินเฟ้อทั่วไปมีแนวโน้มเร่งขึ้นในช่วงแรกของปี 2022 จากราคาพลังงานและอาหารสดบางประเภท และมีความเสี่ยงด้านสูงเพิ่มขึ้น ขณะที่แรงกดดันเงินเฟ้อด้านอุปสงค์ยังอยู่ในระดับต่ำ สะท้อนรายได้และกำลังซื้อที่เพิ่งเริ่มฟื้นตัว อย่างไรก็ดี ยังต้องติดตามราคาพลังงานโลกและสัญญาณการปรับเพิ่มขึ้นของราคาสินค้าและบริการเป็นวงกว้าง คณะกรรมการฯ จึงเห็นควรให้คงอัตราดอกเบี้ยนโยบายไว้ โดยนโยบายการเงินที่ผ่อนคลายต่อเนื่องจะช่วยสนับสนุนการขยายตัวของเศรษฐกิจ ควบคู่กับมาตรการทางการเงินการคลังที่เน้นการฟื้นฟูและยกระดับศักยภาพทางเศรษฐกิจซึ่งจะมีบทบาทสำคัญในการช่วยให้ตลาด แรงงาน รวมถึงรายได้ของภาคธุรกิจและครัวเรือนฟื้นตัวได้อย่างเข้มแข็ง

มุมมองด้านอัตราดอกเบี้ยนโยบาย

กองทุนบัวหลวงคาดว่า คาดว่า กนง.จะคงอัตรานโยบายการเงิน ที่ระดับ 0.5% ต่อไปตลอดปี 2022 และอาจมีการปรับขึ้นดอกเบี้ยครั้งแรกในปี 2022 โดยนโยบายการเงินควรเน้นการแก้ไขเฉพาะจุด เช่น ปัญหาหนี้ครัวเรือน/SMEs และการกระจายสภาพคล่อง

ด้านตราสารหนี้ไทย

- ตราสารหนี้คาดว่าให้ประโยชน์ทางด้านการกระจายความเสี่ยงลดลง ตลาดตราสารหนี้มีแนวโน้มผันผวนมากกว่าระดับปกติ จากความไม่แน่นอน ทั้งทางด้านอัตราเงินเฟ้อ การคาดการณ์ของนักลงทุนเรื่องการปรับขึ้นอัตราดอกเบี้ยของธนาคารกลาง

- ทิศทางการปรับเพิ่มขึ้นของอัตราพันธบัตรของประเทศหลัก ส่งแรงกดดันให้อัตราผลตอบแทนพันธบัตรของไทยปรับขึ้นเช่นกัน ขณะที่ความหวังในเรื่องการฟิ้นตัวของภาคท่องเที่ยวที่ส่งผลบวกต่อค่าเงินบาทและแนวโน้มการฟื้นตัวของเศรษฐกิจช่วยหนุนกระแสเงินทุนมายังตราสารหนี้ไทยในระยะสั้นนี้ได้

- ปัจจุบันหนุนด้านอัตราดอกเบี้ยนโยบายจาก ธปท. และกระแสเงินทุนต่างชาติ ส่งผลให้อัตราผลตอบแทนระยะสั้นปัจจุบันมีความผันผวนค่อนข้างต่ำ อย่างไรก็ตามมองว่าพันธบัตรระยะสั้นจะมีความผันผวนมากขึ้นในช่วงครึ่งหลังของปี ด้วยการคาดการณ์ถึงโอกาสที่ ธปท. จะมีโอกาสปรับขึ้นอัตราดอกเบี้ยนโยบายในปีหน้า

ด้านตราสารหนี้ต่างประเทศ

- ตราสารหนี้คาดว่าให้ประโยชน์ทางด้านการกระจายความเสี่ยงลดลง ตลาดตราสารหนี้มีแนวโน้ม ผันผวนมากกว่าระดับปกติ จากความไม่แน่นอนทั้งทางด้านอัตราเงินเฟ้อ การคาดการณ์ของนักลงทุนเรื่องการปรับขึ้นอัตราดอกเบี้ยของธนาคารกลาง

- อัตราผลตอบแทนระยะยาวอาจปรับขึ้นได้ต่อแต่อาจไม่ได้รุนแรงมากในช่วงครึ่งปีนี้ ด้วยมองว่านักลงทุนได้รับรู้ประเด็นเรื่องของการปรับขึ้นอัตราดอกเบี้ยบางส่วนแล้ว ตัวเลขทางเศรษฐกิจที่อาจชะลอลงจากปีที่แล้ว รวมถึงยังเห็นการเข้าซื้อจากนักลงทุนต่างชาติ โดยคาดการณ์อัตราผลตอบแทนพันธบัตร 10 ปีของสหรัฐฯในครึ่งปีแรกนี้ที่กรอบ 1.8 – 2%

ปัจจัยบวก/ลบต่อกองทุน

(+) คาดว่ากนง.คงดอกเบี้ยนโยบายต่อไปจนถึงสิ้นปี 2023

(+) เศรษฐกิจฟื้นตัวช้า/ธปท. ดำเนินนโยบายผ่อนคลาย

(+) การระบาดระลอกใหม่ของ COVID-19/ความไม่แน่นอนทางการเมือง

(-) แรงกดดันจากภาวะเงินเฟ้อ

(-) อุปทานพันธบัตรมีแนวโน้มสูงขึ้นในปีงบประมาณ 2022 จากการพึ่งพาแหล่งเงินกู้จากการออกพันธบัตรเพิ่มขึ้น

(-) การปรับขึ้นอัตราดอกเบี้ยนโยบายของสหรัฐฯ ที่มากกว่าคาด รวมถึงการปรับลดขนาดสินทรัพย์

(-) เป็นกองทุนที่มีความเสี่ยงเรื่องค่าเงินเพราะลงทุนในเงินฝากและตราสารหนี้ต่างประเทศ

(-) ค่าเงินบาทที่มีแนวโน้มอ่อนค่า ส่งผลให้กระแสเงินทุนไหลเข้ามายังตลาดตราสารหนี้ของไทยมีจำกัด

สรุปความเคลื่อนไหวค่าเงินบาท USD/THB

ค่าเงินบาทในตลาดอัตราแลกเปลี่ยน ณ วันที่ 9 ก.พ. ปิดที่ระดับ 32.74 บาทต่อดอลลาร์สหรัฐฯ นับจากสิ้นปีค่าเงินบาทแข็งค่าประมาณ 2% โดยปัจจัยหลักที่ส่งผลต่อการเคลื่อนไหวของค่าเงินในช่วง 1-2 เดือนที่ผ่านมา ได้แก่

(+) กระแสเงินทุนไหลเข้ามาทั้งในตลาดหุ้นและตลาดตราสารหนี้

(+) การนำมาตรการ Test and Go กลับมาใช้อีกครั้งเพื่อเปิดรับนักท่องเที่ยว ทำให้ตลาดมีความหวังเรื่องการฟื้นตัวด้านการท่องเที่ยวในปีนี้

(-) แนวโน้มการปรับขึ้นอัตราดอกเบี้ยของ Fed ที่เร็วและแรงขึ้นกว่าคาดการณ์ก่อนหน้านี้

(-) การแข็งค่าของดอลลาร์ฯ โดยมีแรงหนุนจากการปรับตัวขึ้นของอัตราผลตอบแทนพันธบัตรรัฐบาลสหรัฐฯ ซึ่งรุ่นอายุ 10 ปี ขยับขึ้นเหนือระดับ 1.9%

(-) ความวิตกกังวลสถานการณ์ความขัดแย้งระหว่างรัสเซีย-ยูเครน

หมายเหตุ: (+) ส่งผลให้เงิน THB แข็งค่า / (-) ส่งผลให้เงิน THB อ่อนค่า

กลยุทธ์ในการบริหารกองทุน: กองทุนมีกลยุทธ์การลงทุนมุ่งหวังผลตอบแทนในระยะสั้นถึงปานกลางสูงกว่าดัชนีชี้วัด (Active Management)

- ทั้งนี้ ทีมจัดการลงทุนประมาณการว่า ผลตอบแทนมองไปข้างหน้า 1 ปี หลังหักค่าใช้จ่ายและค่าธรรมเนียมน่าจะอยู่ราว 0.8 – 2.3% ต่อปี

- Portfolio Duration (ตราสารที่กองทุนถือครองมีอายุเฉลี่ย) 1.59 ปี ข้อมูล ณ วันที่ 31 มกราคม 2022

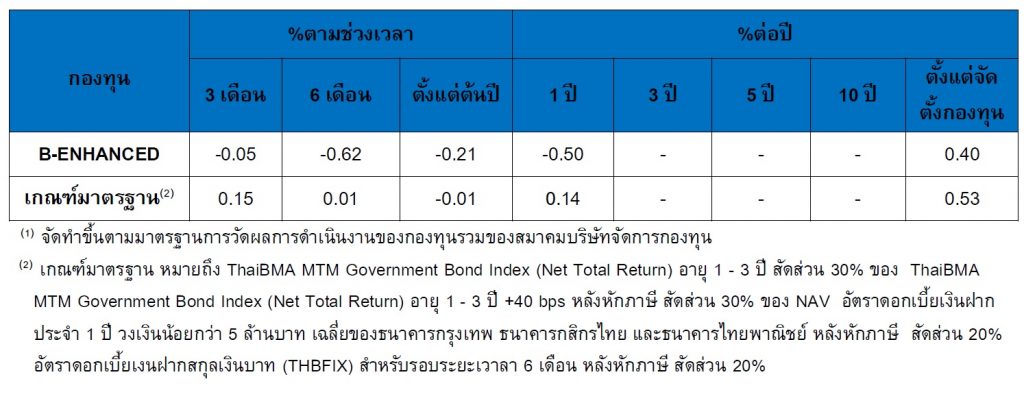

ผลการดำเนินงานของกองทุน ณ วันที่ 31 มกราคม 2022

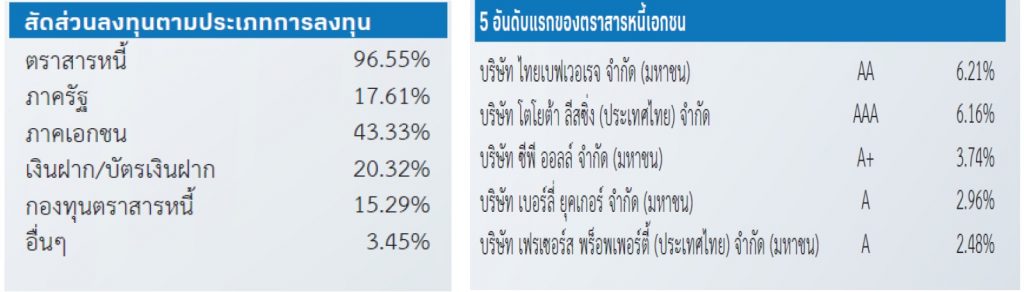

สัดส่วนการลงทุน (% ของมูลค่าทรัพย์สิน ข้อมูล ณ 31 มกราคม 2022)

B-ENHANCED ลงทุนในหน่วยลงทุนตราสารหนี้ต่างประเทศ ข้อมูล ณ 31 มกราคม 2022

- ลงทุนในหน่วยลงทุนตราสารหนี้ต่างประเทศมีทั้งหมด 4 กองทุน คือ

- กองทุน AXA WF Emerging Markets Short Duration Bonds สัดส่วนการลงทุน 4.54%

กองทุนสามารถลงทุนได้อย่างไม่มีข้อจำกัดที่ถูกตีกรอบโดยดัชนีชี้วัด ซึ่งหมายถึงพอร์ตฟอลิโอสามารถให้น้ำหนักกับไอเดียที่ดีที่สุดและหลีกเลี่ยงการลงทุนในตราสารที่มีประเด็นในเชิงลบได้อย่างไม่มีข้อจำกัด

- กองทุนสามารถแสวงหาโอกาสในการสร้างผลตอบแทนได้ตั้งแต่พันธบัตรรัฐบาลที่อยู่ในระดับความเสี่ยงและแต่ให้ผลตอบแทนต่ำ ไปจนถึงหุ้นกู้เอกชนที่มีระดับความเสียงสูงกว่าแต่ก็ให้ผลตอบแทนที่สูงกว่าเช่นกัน

- เส้นอัตราผลตอบแทนหรือ Yield Curve ของตราสารหนี้ตลาดเกิดใหม่ในมีลักษณะแบนราบ ซึ่งหมายถึงการเลือกลงทุนในตราสารหนี้ระยะสั้น “ไม่ทำให้” ได้ผลตอบแทนน้อยกว่าการลงทุนในตราสารหนี้ระยะยาวอย่างมีนัยสำคัญ

- ดังนั้น หลักการของกองทุนจึงนำเสนอการปกป้องในตลาดช่วงขาลง และ “ไม่เคย” ให้ผลตอบแทนแบบปีปฏิทินที่เป็นลบเลยตั้งแต่จัดตั้งกองทุน

- กองทุน Allianz Strategic Bond – RT – USD สัดส่วนการลงทุน 4.23%

- กองทุนมีวัตถุประสงค์เพื่อเพิ่มการเติบโตของเงินลงทุนในระยะยาวผ่านการลงทุนโดยตรงในตราสารหนี้ทั่วโลกโลกที่ออกโดยเอกชน รัฐบาล องค์กรเหนือรัฐ และองค์กรท้องถิ่น หรือลงทุนโดยทางอ้อมผ่านการใช้ตราสารอนุพันธ์ ฐานะการลงทุนในตราสารหนี้ไฮยิลด์และตราสารหนี้จีนอยู่ที่ไม่เกิน 50% และ 30% ของมูลค่าทรัพย์สินกองทุน ตามลำดับ

- กองทุน AXA WF Asian Short Duration Bonds Fund สัดส่วนการลงทุน 3.06%

- เป็นกองทุนตราสารหนี้ระยะสั้นลงทุนในประเทศกลุ่มAsian มีกลยุทธ์ที่ช่วยลดความผันผวน โดยเฉพาะในช่วงที่ธนาคารกลางทั่วโลกใช้นโยบายผ่อนปรนทางการเงิน (Quantitative Easing) ที่ก่อให้เกิดความผันผวนในตลาดตราสารหนี้ระยะยาวอย่างหลีกเลี่ยงไม่ได้

- กองทุนมีกลยุทธ์ที่เหมาะสมกับสภาวะตลาดในทุกช่วงเวลา ทั้งช่วงดอกเบี้ยขาขึ้นและดอกเบี้ยขาลง และยังทำผลงานได้ดีในช่วงสภาวะRisk-on (ตลาดหุ้นขาขึ้น) และ สภาวะ Risk-off (ตลาดหุ้นขาลง) ด้วยเช่นกัน

- กองทุนให้ผลตอบแทนปรับด้วยความเสี่ยงในช่วง5 ปี ดีกว่าดัชนีตราสารหนี้ในภูมิภาคต่างๆ* ทั้งในกลุ่มระดับลงทุน (Investment Grade) และกลุ่มต่ำกว่าระดับลงทุน (Non-Investment Grade หรือ High Yield)

- ได้อานิสงส์จากแนวโน้มการเติบโตของทวีปเอเชียที่อยู่ในระดับสูง โดยเฉพาะเมื่อเปรียบเทียบกับการฟื้นตัวของเศรษฐกิจโลกที่ขาดเสถียรภาพ มีอัตราผลตอบแทนที่อยู่ในระดับต่ำ ในขณะที่โดยรวมมีความไม่แน่นอนสูงกว่าเกี่ยวกับแนวทางในการดำเนินนโยบายสาธารณะต่างๆ

- กองทุน Fidelity Asian Bond Fund Y-Acc-USD สัดส่วนการลงทุน 2.92%

- ลงทุนในตราสารหนี้ระยะกลางถึงยาว ซึ่งจะได้รับประโยชน์โดยเฉพาะในช่วงที่ธนาคารกลางทั่วโลกใช้นโยบายผ่อนปรนทางการเงิน (Quantitative Easing)

- เน้นตราสารหนี้ในระดับ Investment Grade เพื่อลดความเสี่ยงด้านการผิดนัดชำระหนี้

- แนวโน้มการเติบโตของทวีปเอเชียที่อยู่ในระดับสูงเมื่อเทียบกับทวีปอื่นๆของโลก

- กองทุน Nomura Global Dynamic Bond Fund Class I USD สัดส่วนการลงทุน 0.54%

- ลงทุนในตราสารหนี้และหลักทรัพย์ที่เกี่ยวข้องกับตราสารหนี้ที่มีผลตอบแทนแบบคงที่หรือผันแปร มีกลยุทธ์การลงทุนที่มีความยืดหยุ่น (unconstrained approach)

- ใช้มุมมองมหภาค (top-down macro view) ร่วมกับการคัดเลือกผู้ออกหลักทรัพย์โดยใช้การวิเคราะห์ปัจจัยพื้นฐาน (bottom-up selections) และไม่มีข้อจำกัดการลงทุนตามภูมิภาค อุตสาหกรรม และมูลค่าหลักทรัพย์

- ลงทุนทั้งตราสารหนี้และตราสารอนุพันธ์ที่อ้างอิงกับตราสารหนี้ เพื่อปรับพอร์ตการลงทุนให้สอดคล้องกับการเคลื่อนไหวของตลาดในระยะสั้น

Disclaimer: เอกสารนี้จัดทำเพื่อเผยแพร่ทั่วไป โดยการรวบรวมข้อมูลจากแหล่งต่างๆ ที่น่าเชื่อถือ ทั้งนี้ บริษัทฯ มิอาจรับรองความถูกต้องครบถ้วน หรือความสมบูรณ์ของข้อมูลดังกล่าวได้ และบริษัทฯ อาจเปลี่ยนแปลงข้อมูลได้โดยไม่ต้องแจ้งให้ทราบล่วงหน้า เอกสารนี้ไม่ว่าทั้งหมดหรือบางส่วน มิได้มีวัตถุประสงค์ชักชวน ชี้นำ ให้ความเห็น หรือคำแนะนำในการตัดสินใจลงทุนทางการเงิน หรือการตัดสินใจในทางธุรกิจแต่อย่างใด ผู้ใช้ข้อมูลต้องใช้ความระมัดระวังและวิจารณญาณจากการใช้ข้อมูลบางส่วนหรือทั้งหมดของเอกสารฉบับนี้ ผู้ลงทุนต้องศึกษาและทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทน และความเสี่ยงก่อนการตัดสินใจลงทุน ผลการดำเนินงานในอดีตของกองทุนรวมมิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต