สรุปภาวะตลาด และสถานการณ์การลงทุน

การยกระดับสงครามการค้าระหว่างสหรัฐฯและจีนที่ต่อเนื่องและบานปลายเป็นปัจจัยเสี่ยงใหม่ที่ช่วงต้นปีตลาดไม่เคยคาดไว้ว่าจะเกิดขึ้นอย่างต่อเนื่องและยืดเยื้อ ส่งผลกระทบต่อราคาหน่วยลงทุนของกองทุนเปิดบัวหลวงหุ้นจีน ธนาคารกลางจีนเองพยายามประคับประคองสถานการณ์ด้วยการลดอัตราเงินทุนสำรอง (RRR) ลงเพื่อเพิ่มการกู้ยืมของภาคเอกชนที่เป็นธุรกิจขนาดกลางและขนาดเล็ก แต่ยอดสินเชื่อยังไม่กระเตื้องขึ้น การขึ้นภาษีสินค้านำเข้าของสหรัฐฯในส่วนที่เหลือแม้ยังไม่ใช้อย่างเป็นรูปธรรม กระนั้นเศรษฐกิจจีนในไตรมาสสามก็ชะลอตัวลงเหลือ 6.5% จาก 6.7% ในไตรมาสสอง หุ้นจีนตั้งแต่ต้นปีลดลง -20% YTD และเมื่อวัดจากจุดสูงสุดลดลง -26% แรงขายที่เกิดขึ้นพบในหุ้นจีนที่จดทะเบียนในประเทศจีน (A-Shares) ในกลุ่มธนาคาร และหุ้นจีนที่จดทะเบียนที่ฮ่องกง (H-Shares) ในกลุ่มเทคโนโลยี

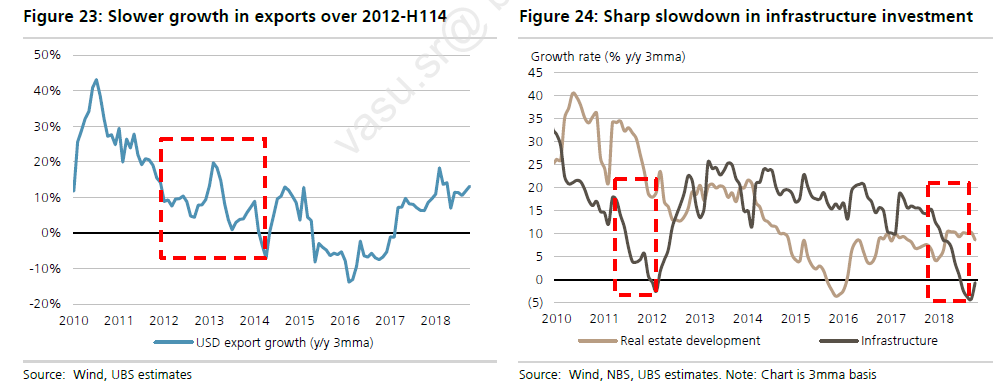

ระดับมูลค่าหุ้นจีน (Valuation) ที่ลดลง ณ ปัจจุบัน หากวัดจากดัชนี MSCI China ที่ไม่รวมบริษัทที่จดทะเบียนซึ่งซื้อขายอยู่ในตลาดหุ้นสหรัฐฯ พบว่าซื้อขายที่ระดับ Forward PE 8.90 x ต่ำกว่าค่าเฉลี่ยในช่วงปลายปี 2012 ถึง 2014 เสียอีก ในช่วงสองปีนั้นเศรษฐกิจของจีนถูกกระทบกระเทือนอย่างรุนแรงมากกว่าตอนนี้ โดยได้รับผลพวงจากปัญหาหนี้สินยุโรปร่วมกับหนี้สินภาคธนาคารท้องถิ่นของจีนเข้าไว้ด้วยกัน ช่วงเวลาดังกล่าวหุ้นจีนซื้อขายที่ระดับ Valuation เฉลี่ย 9.0 x ซึ่งสูงกว่าปัจจุบัน และมีปัจจัยมหภาคที่ด้อยกว่าปัจจุบัน อาทิ

- อัตราการเติบโตของภาคส่งออกเติบโตลดลงเหลือเพียง 6% ต่อปี จากที่เคยเติบโตได้ 20% ต่อปีในช่วงปี 2011

- เป็นช่วงสิ้นสุดมาตรการลงทุนในโครงสร้างพื้นฐานมูลค่า 4 ล้านล้านหยวนที่ดำเนินโครงการมาตั้งแต่หลังวิกฤตแฮมเบอเกอร์

กราฟซ้ายมือ: แสดง%อัตราการเติบโตต่อปี ของภาคส่งออกจีนที่ลดลงในช่วงปี 2012-2014

กราฟขวามือ: แสดง%อัตราการเติบโตต่อปี ของเงินลงทุนในโครงสร้างพื้นฐานช่วงปี 2012

กองทุนฯ ไม่เชื่อว่าหุ้นจีนจะเกิดอาการ de-rating ลงอีกในปีหน้า การ de-rating หมายถึง ราคาหุ้นลดลงตามการคาดการณ์ของนักลงทุนที่คิดว่ากำไรจะลดลง/หายไป หรืองบจะไม่ดี เพราะผลประกอบการบริษัทจดทะเบียนที่ประกาศออกมาแล้วในไตรมาสสองถึงสามของปีนี้ต่ำกว่าที่ตลาดคาดการณ์ต่อเนื่อง

หากเรากลับไปมองข้อมูลงบการเงินของบริษัทจดทะเบียนจีนในครึ่งปีแรก (1H2018) กำไรสุทธิบริษัทจดทะเบียนจีนเติบโตเพียง +11.10% ลดลงจากปีก่อน (Y2017) +19.70% ต่อปี สงครามการค้าสหรัฐฯ ฉุดความเชื่อมั่นภาคธุรกิจและภาคการบริโภคในประเทศลง โดยเฉพาะสินค้าอุปโภคบริโภคประเภทฟุ่มเฟือย คาดว่าปิดสิ้นปีนี้กำไรสุทธิบริษัทจดทะเบียนจะเติบโตเพียง +8.50% (ต่างจากต้นปีที่นักลงทุนคาดว่าจะเติบโต +14.00%) กองทุนฯ คาดว่ากำไรบริษัทจดทะเบียนยังมีโอกาสลดลงต่อเนื่องและจะลดลงจนต่ำสุดในช่วงไตรมาสแรกของปีหน้า คาดการณ์ไว้ว่าในปี 2019 ทั้งปีกำไรสุทธิบริษัทจดทะเบียนจะเติบโตระดับ +7.60% ต่อปีและจะฟื้นตัวขึ้นจากฐานที่ต่ำสุดหลังจากนั้น

หมายเหตุ: กรณีกำไรดังกล่าวอ้างอิงการคาดการณ์ผลกำไรบริษัทจดทะเบียนในภาพรวม (Top Down Approach) ที่ยังไม่ผ่านการคัดเลือกหลักทรัพย์รายบริษัทที่คาดว่าจะสร้างผลตอบแทนได้สูงกว่า/ต่ำกว่าผลตอบแทนดัชนีตลาด (Bottom Up Approach)

การที่กองทุนฯ ไม่เชื่อว่าราคาหุ้นจะ de-rating ลงอีกในปีหน้านั้น เป็นเพราะพบว่ามีธีมสนับสนุนจากบรรดาหุ้นบริษัทจดทะเบียนในระยะกลางถึงยาว ได้แก่

1. ลดภาษีเงินได้บุคคลธรรมดา โดยยกเว้นผู้ที่มีรายได้ช่วง 3,500 – 5,000 หยวนต่อเดือน มีผลบังคับใช้ในวันที่ 1 ต.ค. 2018 และมีการเพิ่มรายการลดหย่อนเงินได้หลายประเภท อาทิ ค่าลดหย่อนดอกเบี้ยบ้าน ค่าลดหย่อนเลี้ยงดูคนชรา ค่าลดหย่อนเลี้ยงดูบุตร ฯลฯ โดยมีผลบังคับใช้ตั้งแต่วันที่ 1 ม.ค. 2019

2. ลดภาษีธุรกิจลง ประมาณ 1.1 ล้านล้านหยวนในปีนี้

3. อนุญาตให้สามารถขอคืนภาษีสินค้าและบริการหรือ VAT ได้ในส่วนงานวิจัยและพัฒนา งานภาคการผลิตที่ใช้เทคโนโลยีชั้นสูง งานเครือข่ายส่งกระแสไฟฟ้าจากผู้ผลิตไปยังผู้บริโภค

4. ลดเงินสมทบที่บริษัทจดทะเบียนจะต้องจ่ายให้กับรัฐไว้เป็นค่าสวัสดิการสังคมลงประมาณ 0.05% ของอัตราสมทบ ปัจจุบันบริษัทจดทะเบียนในตลาดหุ้นจีน A-Shares มีหน้าที่จ่ายเงินสมทบให้รัฐทุกเดือนในอัตรา 31% ของรายได้พนักงานก่อนหักภาษี คาดว่ามาตรการลดค่าใช้จ่ายส่วนนี้ช่วยให้บริษัทจดทะเบียนในหุ้นจีน A-Shares มีกำไรสุทธิเติบโตดีขึ้นประมาณ 2.4%

5. ทางการจีนทยอยเข็นหุ้นจีน A-Shares เข้าสู่ระดับสากล

- จีนเองได้เริ่มโครงการ Stock Connect Program เพื่อเชื่อมตลาดฮ่องกง เซี่ยงไฮ้ในเดือน พ.ย. 2014 และเชื่อมตลาดฮ่องกง เสิ่นเจิ้นในเดือน ธ.ค. 2016 พร้อมเปิดช่องให้ตลาดหุ้น Mainland สามารถรับเงินจากภายนอกได้ โดยตั้งแต่เปิดโครงการจนถึง 15 พ.ย. 2018 พบมูลค่าการซื้อขายรวมทั้งสิ้น 727 พันล้านหยวน และ 614 พันล้านหยวน ถือว่าสัดส่วนของมูลค่าหุ้นซื้อขายเปลี่ยนมือรายวันจากช่องทางนี้เพิ่มขึ้นสู่ 8% และ 3% ของมูลค่าซื้อขายหลักทรัพย์รายวัน ตามลำดับ

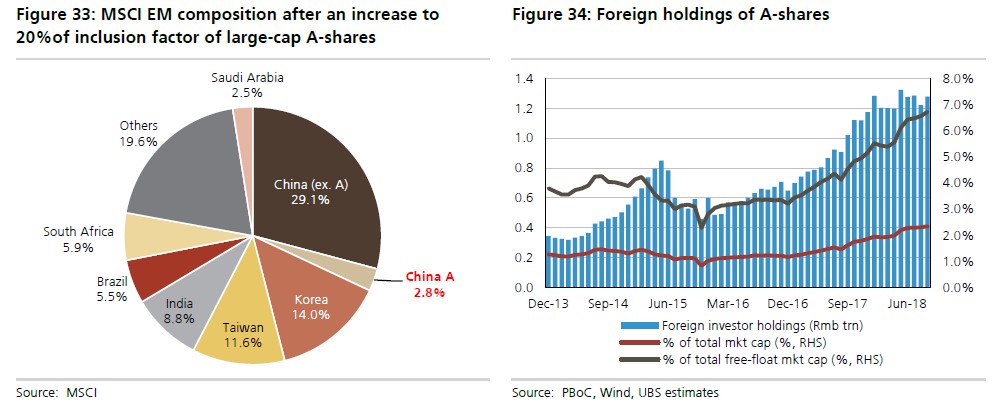

- MSCI Emerging Market เพิ่มสัดส่วนในการคำนวนหุ้นจีน A-Shares Large Cap เข้าเป็นส่วนหนึ่งของดัชนีจาก 5% เป็น 20% ในเดือนพ.ค. และ ส.ค. 2019

- MSCI Emerging Market เพิ่มสัดส่วนในการคำนวนหุ้นจีน A-Shares Mid-Small Cap เป็น 20% ในเดือน พ.ค. 2020

การที่ประธานาธิบดีสี จิ้นผิง ประกาศนำตลาดทุนจีนเข้าสู่สากลเป็นหนึ่งในวาระแห่งชาติ ทำให้หุ้นจีน A-Shares มีสัดส่วนนักลงทุนต่างชาติถือครองเพิ่มขึ้นเรื่อยๆ

อ้างอิง: ข้อมูลจากธนาคารกลางจีน เราพบว่านักลงทุนต่างชาติถือหุ้นจีนสัดส่วน 2.6% ของมูลค่าตลาดบริษัทจดทะเบียน หรือ 6.7% ของมูลค่าหุ้นบริษัทจดทะเบียนที่สามารถซื้อขายแลกเปลี่ยนได้ กลุ่มบริษัทที่นักลงทุนต่างชาติให้ความสนใจ ได้แก่ หุ้นกลุ่มสินค้าอุปโภคบริโภค อาหารและเครื่องดื่ม ซึ่งเป็นกลุ่มที่ต่างชาติซื้อสุทธิในช่วงที่ราคาหุ้นผันผวนลงจากสงครามการค้าในปีนี้

6. การปะทุของนวัตกรรมเทคโนโลยีจีน จีนเป็นหนึ่งในประเทศอันดับต้นๆ ด้านนวัตกรรมเทคโนโลยี โดยคนจีนได้รางวัลการพัฒนาโปรแกม อัลกอริธึม เป็นอันดับ 2 และ 4 ของโลกจาก 100 อันดับทางแขนงซูเปอร์คอมพิวเตอร์ จีนมีธุรกิจเกิดใหม่ทางด้านปัญญาประดิษฐ์ที่เรียกว่า AI Start-up สัดส่วน 23% ของโลก เงินวิจัยลงทุนทางด้าน AI หลังวิกฤตการเงินสหรัฐฯ ที่ผ่านมาจนถึงตอนนี้คิดเป็น 49 พันล้านหยวน แซงหน้าสหรัฐฯ และรัฐบาลจีนมีแผนเป็นผู้นำโลกด้านนวัตกรรมในปี 2030

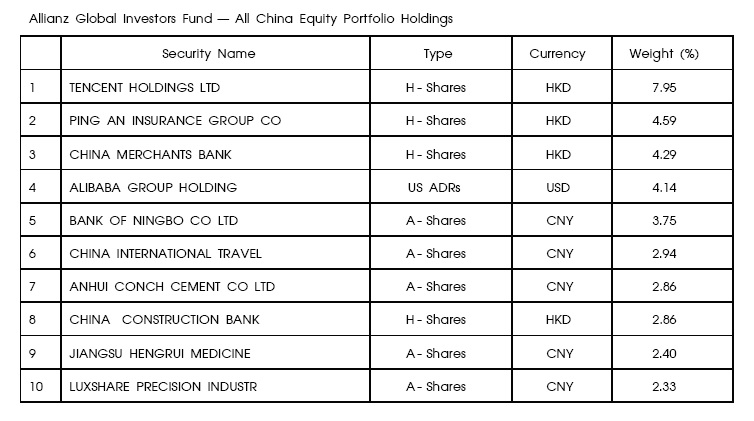

สรุปผลการดำเนินงานกองทุนในส่วนของการบริหารพอร์ต All China Strategy Fund

ในไตรมาสสาม กองทุนสร้างผลการดำเนินงานต่ำกว่าเกณฑ์มาตรฐาน MSCI All China Index เหตุจากความไม่แน่นอนของปัจจัยมหภาค และหุ้นรายตัวของพอร์ตในกลุ่มเทคโนโลยี กลุ่มอุตสาหกรรม และ กลุ่มสินค้าอุปโภคบริโภคประเภทฟุ่มเฟือย มีราคาลดลง

- กลุ่มเทคโนโลยีเผชิญแรงขายอย่างหนัก ตั้งแต่ไตรมาสสองจาก 1. ความขัดแย้งทางการค้า 2. ยอดสั่งซื้อสินค้าที่เป็นส่วนประกอบของห่วงโซ่การผลิตมือถือแอปเปิ้ลมีแนวโน้มลดลงในปีหน้า

- กลุ่มอุตสาหกรรมพบการชะลอตัวของสินค้าทุนที่เป็นปัจจัยการผลิต

- กลุ่มสินค้าอุปโภคบริโภคจำเป็น ไม่พบการชะลอตัวลงของยอดขาย ราคาหุ้นที่ลดลงเป็นภาวะปัจจัยภายนอก ไม่เกี่ยวกับพื้นฐานบริษัท

คำถามและคำตอบสำคัญสำหรับผู้ถือหน่วย

1. นักลงทุนซื้อหุ้นจีนเพราะเชื่อในศักยภาพการบริโภคของจีน แต่ที่ผ่านมาการบริโภคชะลอตัวลงจากความกังวลของสงครามการค้า ผู้จัดการกองทุนจะทำอย่างไรกับหุ้นกลุ่มอุปโภคบริโภคซึ่งมีน้ำหนักลงทุนมากที่สุดและส่งผลหลักต่อผลการดำเนินงาน

เราพบการชะลอตัวลงจริงในสินค้าอุปโภคประเภทฟุ่มเฟือยซึ่งกองทุนถือครองในส่วนน้อย (เช่น บริษัท อาลีบาบา กองทุน Underweight โดยมีน้ำหนักระดับ 2.00% ของพอร์ต, FW PE 20 x) หลังจากที่พบผู้บริหารของบริษัทจดทะเบียนในกลุ่มสินค้าอุปโภคบริโภค พบว่า

- ยอดขายเครื่องใช้ไฟฟ้าในบ้าน (เช่น บริษัท Midea Group) ยอดขายเขาเติบโตได้เท่ากับก่อนเกิดสงครามการค้า

- ผลิตสุราขาว หุ้นถือครองในพอร์ต เช่น บริษัท Wuliangye ยอดขายปีนี้ (Y2018) เพิ่มขึ้น +30% ยอดขายปีหน้า (FY2019) คาดว่าเพิ่มขึ้นมากกว่า +20% ปัจจุบันหุ้นซื้อขายที่ระดับ FW PE 12 x

- ผลิตเครื่องดื่มแอลกอฮอล์ หุ้นถือครองในพอร์ต เช่น บริษัท Sichuan Swell Fund มียอดขายปีนี้ (Y2018) เพิ่มขึ้น +80% ยอดขายปีหน้า FY2019 คาดว่าเพิ่มขึ้นมากกว่า +40% ปัจจุบันหุ้นซื้ขายที่ระดับ FW PE 15 x และเมื่อดูสัดส่วน PEG ถือว่าน่าสนใจ

- ผลิตภัณฑ์ยีสต์คุณภาพสูง หุ้นถือครองในพอร์ต เช่น บริษัท Angel yeast ยอดขายปีนี้โต +15%, FW PE 15 x ทั้งที่ยอดขายปี (FY2018) เพิ่มขึ้นมากกว่า +15% แต่ทว่าผลกำไรสุทธิน่าผิดหวัง เพราะ 1. มีการลดกำลังการผลิต 2. ค่าใช้จ่ายการดำเนินงานของบริษัทสูงขึ้นหลังจากที่บริษัทออกผลิตภัณฑ์ใหม่สู่ตลาดทำให้กำไรขึ้นต้นลดลง ไตรมาสสามบริษัทจึงบันทึกกำไรเติบโตเพียง +5% กองทุนจึงลดน้ำหนักหุ้นตัวนี้ลงจาก 3% เหลือเพียง 1.7% แม้ว่าจะเคยเป็นหุ้นที่กองทุนฯ ชอบในแง่ของศักยภาพการเติบโตระยะยาว แต่กองทุนฯ ยังไม่คิดว่าจะเพิ่มสัดส่วนลงทุน ณ ขณะนี้เพราะบริษัทมีแผนให้หุ้นให้พนักงานในอีก 6-12 เดือนข้างหน้า เชิงเทคนิคจึงเชื่อว่าหุ้นจะไปได้ไม่ไกลนัก

2. หุ้นจีนจะฟื้นเมื่อไร

ดูจากหกปัจจัยตั้งแต่

2.1 การดำเนินนโยบายทางด้านการเงินและการคลัง เปลี่ยนทิศจากการตึงตัวเป็นการผ่อนคลายตั้งแต่เดือน ส.ค.2018 พบว่า สภาพคล่องในระบบสถาบันการเงินเพิ่ม และดอกเบี้ยกู้ยืมเงินระหว่างธนาคาร เช่น CHIBOR อายุ 1 เดือน 3 เดือน 6 เดือน ลดลงจากเดิม

2.2 ธนาคารกลางจีน กระตุ้นการปล่อยสินเชื่อให้กับธุรกิจภาคเอกชนและธุรกิจขนาดกลางและขนาดย่อม

2.3 ลดภาษีบุคคลธรรมดา ด้วยการเพิ่มค่าลดหย่อนด้านการศึกษา ค่าใช้จ่ายด้านสุขภาพ เพื่อกระตุ้นการบริโภคในประเทศ

2.4 ลดภาษีมูลค่าเพิ่ม ช่วยให้บริษัทจดทะเบียนมี่กำไรสุทธิดีขึ้น

2.5 เพิ่มเงินลงทุนภาครัฐในธุรกิจทางด้านสิ่งแวดล้อมและธุรกิจที่พัฒนาความเป็นสังคมเมือง

2.6 ผู้ถือหุ้นใช้สิทธิซื้อหุ้นคืน (Share buyback) ช่วงตลาดขาลงล่าสุด เช่น บริษัท AAC คาดว่าตลาดหุ้นจะลดลงถึงจุดต่ำสุดในไตรมาสสี่ปีนี้ถึงไตรมาสแรกปีหน้า

3. ถ้าสหรัฐฯ เพิ่มภาษีนำเข้าสินค้าจีนส่วนที่เหลืออีก 200,000 ล้านดอลลาร์สหรัฐฯ จะกระทบอะไรเพิ่มไหม

- 90% ของรายได้หุ้นจีนที่จดทะเบียนในประเทศ หรือที่เรียกว่า A-Shares นั้นมาจากยอดขายในประเทศจีน จึงไม่กระทบรายได้หากมีสงครามการค้า และที่ผ่านมากองทุนได้ลดสัดส่วนหุ้นที่มีร่ายได้จากต่างประเทศลง เช่น บริษัท Han’s Laser Technology สัดส่วนลงทุนลดลงเหลือ 1.36% แล้ว

- ในแง่ GDP คาดว่ากระทบ -0.50% แต่คาดว่าจีนจะลดภาษีและเพิ่มเงินลงทุนโครงสร้างพื้นฐานอีก เช่นเดียวกันกับเหตุการณ์หนี้ยุโรปและหนี้ธนาคารเงา ที่จีนเคยใช้วิธีนี้ในการจัดการกับการชะลอตัวลงทางเศรษฐกิจของประเทศตัวเอง ในปลายปี 2013 ถึงต้นปี 2014

4. ตลาดหุ้นจีนช่วงที่พบขาลง มีเม็ดเงินต่างชาติซื้อสะสมเพิ่มหรือไม่

มีการเพิ่มขึ้น ยอดซื้อสุทธิสะสมของนักลงทุนต่างชาติที่ถือครองหุ้นจีนเพิ่มจาก 1% ช่วงต้นปี 2017 เป็น 7% ในปี 2018 ขณะที่กองทุนเองซึ่งมีกลยุทธ์การบริหารหุ้นจีนแบบ All China Strategy ได้มีเงินใหม่จากนักลงทุนสถาบันกลุ่มยุโรปที่สนใจนำเงินมาลงทุนเพิ่มอีก 50 ล้านดอลลาร์สหรัฐฯ

กราฟซ้ายมือ: แสดง%หุ้นจีน A-Shares ในดัชนี MSCI EM หลังการพิจารณานำหุ้นเพิ่มปีหน้า 2019

กราฟขวามือ: แสดง%ของการถือครองหุ้นจีนจากนักลงทุนต่างชาติที่มีทิศทางเพิ่มขึ้นต่อเนื่อง

5. ผู้จัดการกองทุนช่วงนี้เล็งซื้อหุ้นบริษัทไหนเพิ่มเติมอีก

มีลงทุนเพิ่มในบริษัทยา ที่ทำวิจัย การตลาด ผสมผสานตั้งแต่การผลิตถึงจัดจำหน่ายผลิตภัณฑ์ ผู้จัดการกองทุนได้ซื้อบริษัทดังกล่าวในช่วง IPO และจะเพิ่มน้ำหนักลงทุนในสัดส่วน 0.70% ของพอร์ต ณ ปัจจุบัน จนครบ 1.20% ของพอร์ต ตอนนี้ราคาหุ้นบริษัทซื้อขายที่ราคา 17 ดอลล่าร์ฮ่องกง ผู้จัดการกองทุนตั้งเป้าขายทำกำไรที่ราคา 22 ดอลล่าร์ฮ่องกง